El plazo de la prescripción tributaria en Latinoamérica

The period of tax prescription in Latin America

Diagnóstico FACIL Empresarial Finanzas Auditoria Contabilidad Impuestos Legal, núm. 18, pp. 1-11, 2022

Universidad de Guadalajara

Recepción: 16 Junio 2022

Revisado: 27 Junio 2022

Aprobación: 09 Agosto 2022

Publicación: 22 Noviembre 2022

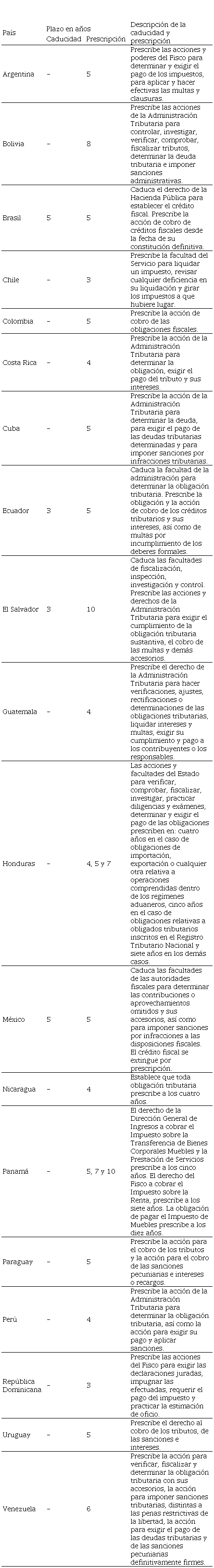

Resumen: Esta investigación tiene como objetivo analizar de manera descriptiva y reflexiva el plazo de la prescripción tributaria actual que tienen los países latinoamericanos: Argentina, Bolivia, Brasil, Chile, Colombia, Costa Rica, Cuba, Ecuador, El Salvador, Guatemala, Honduras, México, Nicaragua, Panamá, Paraguay, Perú, República Dominicana, Uruguay y Venezuela, mediante una revisión bibliográfica-documental basado principalmente en los códigos tributarios y leyes fiscales de estos países. Los resultados obtenidos muestran que algunos países norman un plazo de prescripción tributaria para el derecho y acción de cobro y otros países norman un plazo de prescripción tributaria para verificar, fiscalizar y determinar la obligación tributaria, así mismo, muestran que algunos países norman un plazo de caducidad, y también muestran que hay países que han modificado el plazo de prescripción tributaria en los últimos diez años. Se concluye que el promedio del plazo de prescripción tributaria normado por los países Latinoamericanos ronda entre cuatro y cinco años, y que la importancia de normar un plazo de prescripción tributaria, radica en la seguridad jurídica que se debe conferir al contribuyente.

Palabras clave: Prescripción tributaria, código tributario, leyes fiscales, legislación comparada.

Keywords: Tax prescription, tax code, tax laws, comparative legislation

Introducción

Esta investigación tiene como propósito profundizar el conocimiento sobre el plazo de la prescripción tributaria normado en los siguientes países latinoamericanos: Argentina, Bolivia, Brasil, Chile, Colombia, Costa Rica, Cuba, Ecuador, El Salvador, Guatemala, Honduras, México, Nicaragua, Panamá, Paraguay, Perú, República Dominicana, Uruguay y Venezuela. Por lo tanto, se analiza de manera reflexiva y teórica el plazo de la prescripción tributaria que actualmente tienen dichos países, llegando a conocer los años que cada país establece como plazo de prescripción tributaria, además de conocer las acciones que se norman, que por un lado se norma un plazo de prescripción tributaria para determinar la obligación de la deuda tributaria y por otro se norma un plazo de prescripción tributaria para exigir el pago de la deuda tributaria.

La investigación toma como base el estudio realizado por Rodríguez (2012), que examina las leyes fiscales de veinte países que conforman el Centro Interamericano de Administración Tributaria (ciat), describiendo el plazo, el cálculo, la interrupción y la suspensión de la prescripción tributaria. Por otra parte, se toma el estudio del Banco Interamericano de Desarrollo (2013) el cual describe el plazo de la prescripción de los derechos de la Administración Tributaria de diecisiete países de América Latina.

Estos dos estudios describen el plazo de la prescripción tributaria, sin embargo, al día de hoy ya han transcurrido diez años, por lo que es preciso revisar si los códigos tributarios y leyes fiscales de los países latinoamericanos mantienen el plazo de prescripción tributaria o si han realizado modificaciones, es así, que el objetivo de esta investigación es analizar de manera reflexiva y teórica el plazo de la prescripción tributaria actual que tienen los países latinoamericanos, mediante una revisión bibliográfica-documental basado principalmente en los códigos tributarios y leyes fiscales de estos países.

Al término de esta introducción, este artículo se estructura de la siguiente forma: se inicia con el planteamiento del problema, continuando con la metodología aplicada, posteriormente, en el desarrollo se describe el plazo de la prescripción tributaria normado en los códigos tributarios y leyes fiscales de los países latinoamericanos, en la última parte se refleja los resultados de la investigación y las conclusiones del mismo.

Planteamiento del problema

La importancia de que los países latinoamericanos normen un plazo para la prescripción tributaria de acuerdo a Durán y Arbieto (2019) radica en la seguridad jurídica que se confiere a los contribuyentes, ya que se buscaría evitar que las deudas sean eternamente exigibles. De igual manera Gonzales (2021) indica que el principio de seguridad jurídica es el fundamento esencial de la prescripción en materia tributaria. Por lo que mantener un plazo de prescripción tributaria indefinida, no solo atentaría en contra de la certeza jurídica y las garantías de los contribuyentes, sino que tampoco resultaría positivo en lo que respecta a un mejor ejercicio de la facultad fiscalizadora (Dumay, 2011).

El Pacto de San José de Costa Rica mencionado por Paye (2021), establece que toda persona tiene derecho a ser oída, con las debidas garantías y dentro de un plazo razonable, por un juez o tribunal competente, independiente e imparcial, establecido con anterioridad por la ley, en la sustanciación de cualquier acusación penal formulada contra ella, o para la determinación de sus derechos y obligaciones de orden civil, laboral, fiscal o de cualquier otro carácter. Aplicar el derecho al plazo razonable permite ofrecer a los contribuyentes predictibilidad y certeza sobre la forma y el momento en que entenderán que un proceso deja de tener una duración razonable (Osorio y García, 2022).

La carta de derechos del contribuyente para los países miembros del Instituto Latinoamericano de Derecho Tributario - ILADT (2018), en cuanto a los derechos derivados del principio de seguridad jurídica establece el Derecho a que las actuaciones se lleven a cabo sin dilaciones, requerimientos o esperas innecesarias, y a que los procedimientos se desarrollen en un plazo razonable. Todo procedimiento tributario debe tener fijado legalmente un plazo máximo de duración. Derecho a que el plazo de prescripción se reanude inmediatamente después de su interrupción, excluyendo la suspensión de dicha reanudación.

Con la investigación se verifica que los códigos tributarios y leyes fiscales de los países latinoamericanos norman un plazo de la prescripción tributaria, es necesario profundizar en su conocimiento, donde se describa el plazo de caducidad y prescripción tributaria normados, se describa los actos que se norma, se describa las modificaciones realizadas al plazo de prescripción tributaria en los últimos diez años, de manera que se pueda concluir sobre su correspondencia con el principio de seguridad jurídica y los derechos del contribuyente.

Metodología

En este apartado se detalla la metodología desarrollada, iniciando por una investigación de tipo cualitativo, con el fin de profundizar el conocimiento sobre el plazo de la prescripción tributaria normado en los países latinoamericanos, detallados a continuación: Argentina, Bolivia, Brasil, Chile, Colombia, Costa Rica, Cuba, Ecuador, El Salvador, Guatemala, Honduras, México, Nicaragua, Panamá, Paraguay, Perú, República Dominicana, Uruguay y Venezuela. Posteriormente, se utilizó un método descriptivo, ya que el objetivo de la investigación es analizar de manera descriptiva y reflexiva el plazo actual de la prescripción tributaria que tienen los países latinoamericanos. Siguiendo una técnica de revisión bibliográfica-documental, la cual permitió al presente artículo contar con material pertinente y relevante, en cuanto a estudios sobre la prescripción tributaria en los países latinoamericanos, estudios sobre la relación de la prescripción tributaria con la seguridad jurídica, estudios sobre los derechos del contribuyente, así como los códigos tributarios y leyes fiscales en la que se establece el plazo de la prescripción tributaria de los países antes mencionados.

Desarrollo

Los países latinoamericanos norman un plazo de prescripción tributaria, algunos de ellos mencionan una caducidad, que para Cruz (2016) la prescripción y la caducidad son dos figuras jurídicas que sirven a un mismo fin, indica la seguridad en las relaciones jurídicas a virtud de proporcionar plazos razonables para el ejercicio de derechos y evitar la existencia de potestades u obligaciones indefinidas en el tiempo. Para Harada (2016) el punto de separación entre la caducidad y la prescripción está en que el primero es el plazo de vencimiento para constituir el crédito o deuda fiscal y el segundo es el plazo para el cobro del crédito o deuda fiscal constituida, pero llega a la conclusión de que no hay una brecha entre prescripción y caducidad.

Por otra parte, se menciona que la importancia del plazo de la prescripción tributaria radica en el principio de seguridad jurídica, para García (2006) la seguridad jurídica en materia tributaria debe resumirse, prioritariamente en la idea de previsibilidad, optando por la previsibilidad objetiva de las situaciones jurídicas de los particulares, siendo un elemento fundamental del sistema tributario, principal consecuencia de la constitucionalización del tributo, pues sólo la seguridad de un ordenamiento de consecuencias previsibles garantiza el contraste constitucional de las normas tributarias.

En cuanto al plazo de la prescripción tributaria de los países latinoamericanos, Rodrigues (2012) realizó un estudio de los plazos para determinar la obligación y para exigir el pago de las deudas tributarias en veinte países miembros del ciat, el cual se basó, fundamentalmente, en los códigos tributarios de esos países. Otro estudio lo realizó el Banco Interamericano de Desarrollo (2013) el cual en uno de sus apartados describe el plazo de prescripción de los derechos de la Administración Tributaria.

Si bien se tienen estudios previos del plazo de la prescripción tributaria, es necesario realizar una revisión de los códigos tributarios y leyes fiscales de los países latinoamericanos, que estén actualizados al día de hoy, ya que en materia tributaria los cambios son constantes, ajustándose a la realidad por la que cada país atraviesa, es así que a continuación se describe el plazo de la prescripción tributaria normado en los países latinoamericanos.

Argentina establece que las acciones y poderes del Fisco para determinar y exigir el pago de los impuestos, para aplicar y hacer efectivas las multas y clausuras, prescriben: Por el transcurso de cinco años en el caso de contribuyentes inscriptos, así como en el caso de contribuyentes no inscriptos que no tengan obligación legal de inscribirse ante la Administración Federal de Ingresos Públicos o que, teniendo esa obligación y no habiéndola cumplido, regularicen espontáneamente su situación; Por el transcurso de diez años en el caso de contribuyentes no inscriptos; Por el transcurso de cinco años, respecto de los créditos fiscales indebidamente acreditados, devueltos o transferidos (Art. 56, Ley Nº11683, 1998).

Bolivia establece que las acciones de la Administración Tributaria prescribirán a los ocho años para controlar, investigar, verificar, comprobar y fiscalizar tributos, determinar la deuda tributaria e imponer sanciones administrativas. El término de prescripción se ampliará en dos años adicionales, cuando el sujeto pasivo o tercero responsable no cumpliera con la obligación de inscribirse en los registros pertinentes, se inscribiera en un régimen tributario diferente al que corresponde, incurra en delitos tributarios o realice operaciones comerciales y/o financieras en países de baja o nula tributación. El término para ejecutar las sanciones por contravenciones tributarias prescribe a los cinco años. La facultad de ejecutar la deuda tributaria determinada, es imprescriptible (Art. 59, Ley Nº2492, 2003).

Brasil establece que el derecho de la Hacienda Pública para establecer el crédito fiscal caduca a los cinco años y que la acción de cobro de créditos fiscales prescribe en cinco años desde la fecha de su constitución definitiva (Art. 173, 174, Ley Nº5172, 1966).

Chile establece que el Servicio podrá liquidar un impuesto, revisar cualquiera deficiencia en su liquidación y girar los impuestos a que hubiere lugar, dentro del término de tres años contado desde la expiración del plazo legal en que debió efectuarse el pago. El plazo señalado será de seis años para la revisión de impuestos sujetos a declaración, cuando esta no se hubiere presentado o la presentada fuere maliciosamente falsa. Por otra parte, establece que, en los mismos plazos señalados anteriormente, y computados en la misma forma, prescribirá la acción del Fisco para perseguir el pago de los impuestos, intereses, sanciones y demás recargos (Art. 200, 201, Decreto Ley Nº830, 1974).

Colombia establece que la acción de cobro de las obligaciones fiscales prescribe en el término de cinco años (Art. 817, Ley Nº624, 1989).

Costa Rica establece que la acción de la Administración Tributaria para determinar la obligación prescribe a los cuatro años. Igual término rige para exigir el pago del tributo y sus intereses. El término antes indicado se extiende a diez años para los contribuyentes o responsables no registrados ante la Administración Tributaria, o a los que estén registrados, pero hayan presentado declaraciones calificadas como fraudulentas, o no hayan presentado las declaraciones juradas (Art. 51, Ley Nº4755, 1971).

Cuba establece que prescriben a los cinco años: La acción de la Administración Tributaria para determinar la deuda; La acción para exigir el pago de las deudas tributarias determinadas; y La acción para imponer sanciones por infracciones tributarias (Art. 428, Ley Nº113, 2012).

Ecuador establece que el plazo de prescripción de la obligación y la acción de cobro de los créditos tributarios y sus intereses, así como de multas por incumplimiento de los deberes formales, prescribirá en el plazo de cinco años y en siete años, desde aquella en que debió presentarse la correspondiente declaración, si esta resultare incompleta o si no se la hubiere presentado. Por otra parte, indica la caducidad de la facultad de la administración para determinar la obligación tributaria, sin que se requiera pronunciamiento previo es de tres años, en los tributos que la ley exija determinación por el sujeto pasivo, y de seis años, respecto de los mismos tributos, cuando no se hubieren declarado en todo o en parte (Art. 55, 94, CT codificación 9, 2005).

El Salvador establece que las facultades de fiscalización, inspección, investigación y control concedidas por el código tributario caducarán: En tres años para la fiscalización de las liquidaciones presentadas dentro de los plazos legales establecidos en las leyes tributarias respectivas y para liquidar de oficio el tributo que corresponda, como para la imposición de sanciones conexas. En cinco años para la fiscalización, liquidación del tributo y aplicación de sanciones conexas en los casos en que no se haya presentado liquidación; En cinco años para requerir la presentación de liquidaciones de tributos; En tres años para la imposición de sanciones aisladas por infracciones cometidas a las disposiciones de las leyes tributarias y el código tributario, o en el plazo de cinco años en los casos que no se hubieren presentado liquidación del tributo, retenciones o pago a cuenta; En tres años para la fiscalización de las liquidaciones presentadas y para liquidar de oficio el tributo que corresponda, así como para la imposición de sanciones conexas, cuando se hubiere presentado liquidación fuera de los plazos legales establecidos en las leyes tributarias respectivas (Art. 175, Decreto Nº230, 2000).

Así mismo, establece que las acciones y derechos de la Administración Tributaria para exigir el cumplimiento de la obligación tributaria sustantiva, el cobro de las multas y demás accesorios se extinguen por la prescripción, por no haberse ejercido las acciones y derechos establecidos en el código tributario, la obligación tributaria sustantiva prescribe en diez años. Las multas y demás accesorios prescriben junto con la obligación a que acceden (Art. 82, 84, Decreto Nº230, 2000).

Guatemala establece en cuanto a la prescripción, que el derecho de la Administración Tributaria para hacer verificaciones, ajustes, rectificaciones o determinaciones de las obligaciones tributarias, liquidar intereses y multas y exigir su cumplimiento y pago a los contribuyentes o los responsables, deberá ejercitarse dentro del plazo de cuatro años. Así mismo, indica que el plazo de la prescripción se ampliará a ocho años, cuando el contribuyente o responsable no se haya registrado en la Administración Tributaria (Art. 47, 48, Decreto Nº6, 1991).

Honduras establece: Por la prescripción se extinguen los derechos y acciones de la Secretaría de Estado en el Despacho de Finanzas, la Administración Tributaria, la Administración Aduanera y del obligado tributario, cuando no los ejerciten dentro del plazo legalmente señalado y es efectiva cuando transcurra el plazo contenido en el código tributario; La responsabilidad y la acción del obligado tributario para solicitar la devolución o repetición por tributos y accesorios, así como las acciones y facultades del Estado para verificar, comprobar, fiscalizar, investigar, practicar diligencias y exámenes, determinar y exigir el pago de las obligaciones previstas en el código tributario, prescriben en forma definitiva por el transcurso de: Cuatro años en el caso de obligaciones de importación, exportación o cualquier otra relativa a operaciones comprendidas dentro de los regímenes aduaneros; Cinco años en el caso de obligaciones relativas a obligados tributarios inscritos en el Registro Tributario Nacional; y Siete años en los demás casos (Art. 144, Decreto Nº170, 2016).

México establece que las facultades de las autoridades fiscales para determinar las contribuciones o aprovechamientos omitidos y sus accesorios, así como para imponer sanciones por infracciones a las disposiciones fiscales, se extinguen en el plazo de cinco años. Este plazo será de diez años, cuando el contribuyente no haya presentado su solicitud en el Registro Federal de Contribuyentes, no lleve contabilidad o no la conserve durante el plazo que establece el código fiscal de la federación, así como por los ejercicios en que no presente alguna declaración del ejercicio, estando obligado a presentarlas. El plazo de caducidad que se suspende con motivo del ejercicio de las facultades de comprobación, adicionado con el plazo por el que no se suspende dicha caducidad, no podrá exceder de diez años (Art. 67, CFF, 1981). Por otra parte, establece que el crédito fiscal se extingue por prescripción en el término de cinco años, el plazo para que se configure la prescripción, en ningún caso, incluyendo cuando este se haya interrumpido, podrá exceder de diez años contados a partir de que el crédito fiscal pudo ser legalmente exigido (Art. 146, CFF, 1981).

Nicaragua establece que toda obligación tributaria prescribe a los cuatro años. La obligación tributaria de la cual el Estado no haya tenido conocimiento, a causa de declaraciones inexactas del contribuyente por ocultamiento de bienes o rentas, no prescribirá en cuatro años, sino únicamente después de seis años contados a partir de la fecha en que dicha obligación debió ser exigible. La prescripción de la obligación tributaria principal extingue las obligaciones accesorias (Art. 43, Ley Nº562, 2006).

Panamá establece un plazo de prescripción tributaria según cada impuesto. Impuesto sobre la Renta, establece, que el derecho del Fisco a cobrar este impuesto prescribe a los siete años, y la obligación de pagar lo retenido prescribe a los quince años (Art. 737, Ley Nº8, 1956). Impuesto sobre la Transferencia de Bienes Corporales Muebles y la Prestación de Servicios, establece que el derecho de la Dirección General de Ingresos a cobrar este impuesto prescribe a los cinco años (Art. 1057-V, Ley Nº8, 1956). Impuesto de Muebles, establece que la obligación de pagar el impuesto prescribe a los diez años (Art. 791, Ley Nº8, 1956). Así mismo, establece que los créditos a favor del Tesoro Nacional se extinguen por prescripción de quince años, salvo en los casos en que el código fiscal o leyes especiales fijen otro plazo (Art. 1073, Ley Nº8, 1956).

Paraguay establece que la acción para el cobro de los tributos prescribirá a los cinco años. La acción para el cobro de las sanciones pecuniarias e intereses o recargo tendrá el mismo término de prescripción que en cada caso corresponda al tributo respectivo (Art. 164, Ley Nº125, 1991).

Perú establece que la acción de la Administración Tributaria para determinar la obligación tributaria, así como la acción para exigir su pago y aplicar sanciones prescribe a los cuatro años, y a los seis años para quienes no hayan presentado la declaración respectiva. Dichas acciones prescriben a los diez años cuando el Agente de retención o percepción no ha pagado el tributo retenido o percibido (Art. 43, D.S. Nº133, 2013).

República Dominicana establece que prescriben a los tres años: Las acciones del Fisco para exigir las declaraciones juradas, impugnar las efectuadas, requerir el pago del impuesto y practicar la estimación de oficio; Las acciones por violación al código tributario o a las leyes tributarias; y Las acciones contra el Fisco en repetición del impuesto (Art. 21, Ley Nº11, 1992).

Uruguay establece que el derecho al cobro de los tributos prescribirá a los cinco años. El término de prescripción se ampliará a diez años cuando el contribuyente o responsable haya incurrido en defraudación, no cumpla con las obligaciones de inscribirse, de denunciar el acaecimiento del hecho generador, de presentar las declaraciones, y, en los casos en que el tributo se determina por el organismo recaudador, cuando éste no tuvo conocimiento del hecho. El derecho al cobro de las sanciones e intereses tendrá el mismo término de prescripción que en cada caso corresponda al tributo respectivo, salvo en el caso de las sanciones por contravención y por instigación pública a no pagar los tributos, en los que el término será siempre de cinco años (Art. 38, Decreto Ley Nº14306, 1974).

Venezuela establece que prescriben a los seis años los siguientes derechos y acciones: La acción para verificar, fiscalizar y determinar la obligación tributaria con sus accesorios; La acción para imponer sanciones tributarias, distintas a las penas restrictivas de la libertad; La acción para exigir el pago de las deudas tributarias y de las sanciones pecuniarias definitivamente firmes; y el derecho a la recuperación de impuestos y a la devolución de pagos indebidos (Art. 55, COT, 2020).

Así mismo, establece que el término de la prescripción será de diez años cuando ocurra alguna de las circunstancias siguientes: El sujeto pasivo no cumpla con la obligación de declarar el hecho imponible o de presentar las declaraciones que correspondan, no cumpla con la obligación de inscribirse en los registros de control que a los efectos establezca la Administración Tributaria; La Administración Tributaria no haya podido conocer el hecho imponible, en los casos de verificación, fiscalización y determinación de oficio; El sujeto pasivo haya extraído del país los bienes afectos al pago de la obligación tributaria o se trate de hechos imponibles vinculados a actos realizados o a bienes ubicados en el exterior; y el sujeto pasivo no lleve contabilidad o registros de las operaciones efectuadas, no los conserve durante el plazo establecido o lleve doble contabilidad o registros con distintos contenidos (Art. 56, COT, 2020).

Resultados

Los resultados obtenidos de esta investigación permiten conocer que Brasil, Ecuador, El Salvador y México norman un plazo de caducidad. Brasil y México establecen que caduca la facultad de las autoridades fiscales de determinar el crédito fiscal, Ecuador establece que caduca la facultad de la administración para determinar la obligación tributaria y El Salvador establece que caduca la facultad de fiscalización, inspección, investigación y control que se otorga a la administración tributaria. Estos países además de normar un plazo de caducidad, norman un plazo de prescripción tributaria, en cambio el resto de los países latinoamericanos establecen únicamente un plazo de prescripción tributaria.

El plazo de la prescripción tributaria está normado es su mayoría en los Códigos Tributarios de cada país, siendo Argentina, Colombia, Costa Rica, Cuba y Paraguay, los países que norman el plazo de la prescripción tributaria en otras leyes fiscales.

Estos plazos para Brasil, Colombia, Cuba, Paraguay y República Dominicana son fijos, no hacen una diferencia del plazo para ciertos casos, como lo hacen el resto de los países latinoamericanos, con los casos de la no inscripción, la no presentación de la declaración, declaraciones fraudulentas y otros.

Colombia, México, Paraguay y Uruguay norman un plazo de prescripción tributaria para el derecho y acción de cobro, en cambio, Argentina, Bolivia, Brasil, Chile, Costa Rica, Cuba, Ecuador, El Salvador, Guatemala, Honduras, Panamá, Perú, República Dominicana y Venezuela establecen que el plazo de la prescripción tributaria no es solo para la facultad de cobro de la Administración Tributaria, sino también es para verificar, fiscalizar y determinar la obligación tributaria y solo Nicaragua norma que el plazo de la prescripción tributaria es para toda obligación tributaria, no siendo especifico como los países antes mencionados.

El plazo de la prescripción tributaria entre los países latinoamericanos ronda un promedio de cuatro y cinco años, siendo Bolivia, El Salvador, Panamá y Venezuela quienes norman un plazo de prescripción tributaria mayor al promedio. Chile y República Dominicana norman un plazo de prescripción tributaria de tres años. En cuanto al plazo de caducidad, Ecuador y El Salvador norman un plazo de caducidad de tres años, Brasil y México norman un plazo de caducidad de cinco años.

Los países que durante los últimos diez años han realizado modificaciones al plazo de la prescripción tributaria son: Bolivia, Costa Rica, Honduras y Venezuela. Bolivia, modificó este plazo dos veces, el artículo 59 del Código Tributario Boliviano, establecía un plazo de prescripción tributaria de cuatro años, el cual fue modificado el año 2012, ampliando el plazo de la prescripción tributaria a diez años, y por último se hizo otra modificación a este articulo con la Ley Nº812 el año 2016, reduciendo este plazo a ocho años. Costa Rica, el artículo 51 de la Ley Nº4755 ha sido reformado por la Ley N°9069 el año 2012, modificando la acción de la Administración Tributaria para determinar la obligación de tres a cuatro años. Para los contribuyentes o responsables no registrados ante la Administración Tributaria, o a los que estén registrados, pero hayan presentado declaraciones calificadas como fraudulentas, o no hayan presentado las declaraciones juradas, se amplió el plazo de cinco a diez años. Honduras, el Código Tributario establecía un plazo de prescripción tributaria de cinco años, pero el Código Tributario del año 2016 modificó este plazo de manera diferenciada a cuatro, cinco y siete años. Venezuela, el Código Orgánico Tributario establecía un plazo de prescripción tributaria para verificar, fiscalizar y determinar la obligación tributaria de cuatro años, y un plazo de seis años para ciertas circunstancias, pero el año 2020 estos plazos han sido modificados a seis y diez años respectivamente.

Todos los países latinoamericanos incluidos en este estudio, norman la interrupción del plazo de la prescripción tributaria, de los cuales, Argentina, Bolivia, Chile, Colombia, Costa Rica, Guatemala, Nicaragua, República Dominicana y Venezuela, establecen desde cuando se vuelve a contar el plazo de la prescripción tributaria una vez interrumpido. Los países que establecen un plazo máximo de interrupción son: Chile, Ecuador y México. Chile en su código civil establece un máximo de diez años, si la interrupción supera este plazo, entonces prescribe. México normó el año 2013 que el plazo para que se configure la prescripción, en ningún caso, incluyendo cuando este se haya interrumpido, podrá exceder de diez años contados a partir de que el crédito fiscal pudo ser legalmente exigido. Ecuador establece que, si el trámite por el cual fue interrumpido el plazo de prescripción tributaria supera dos años, no se tomará en cuenta la interrupción.

Los países que no han normado la suspensión del plazo de la prescripción tributaria son Guatemala y Panamá, el resto de los países norman una suspensión, la mayoría establece que se suspende por el tiempo que dure los actos de la administración tributaria por los cuales se ha suspendido la prescripción, siendo solo Ecuador y México, los países que establecen un plazo máximo para la suspensión. Ecuador establece que los plazos de prescripción de la acción de cobro, en caso de un hecho de fuerza mayor o caso fortuito se suspenderá hasta que dichos hechos se superen, para el efecto, la autoridad tributaria publicará los plazos de suspensión a través de los medios previstos en su código. México establece que el plazo de caducidad que se suspende con motivo del ejercicio de las facultades de comprobación, adicionado con el plazo por el que no se suspende dicha caducidad, no podrá exceder de diez años.

Conclusiones

La investigación realizada sobre el plazo de la prescripción tributaria normado en los países latinoamericanos, refleja que la importancia de normar un plazo de prescripción tributaria, radica en la seguridad jurídica que se debe conferir al contribuyente.

Se evidenció que los códigos tributarios y leyes fiscales de los países latinoamericanos norman un plazo de caducidad y prescripción tributaria, sin embargo, no todos los países explicitan los aspectos que involucra la prescripción, es el caso de Nicaragua que norma que el plazo de la prescripción tributaria es para toda obligación tributaria, se debe entender la importancia que tiene que la normativa establezca de manera clara y especifica los actos a los cuales está sujeto el contribuyente, puesto que esto está vinculado a la certeza y seguridad jurídica que se debe otorgar al contribuyente.

Brasil, Ecuador, El Salvador y México norman un plazo de caducidad. Brasil y México establecen que caduca la facultad de las autoridades fiscales de determinar el crédito fiscal, Ecuador establece que caduca la facultad de la administración para determinar la obligación tributaria y El Salvador establece que caduca la facultad de fiscalización, inspección, investigación y control que se otorga a la administración tributaria.

Colombia, México, Paraguay y Uruguay norman un plazo de prescripción tributaria para el derecho y acción de cobro, en cambio, Argentina, Bolivia, Brasil, Chile, Costa Rica, Cuba, Ecuador, El Salvador, Guatemala, Honduras, Panamá, Perú, República Dominicana y Venezuela establecen que el plazo de la prescripción tributaria no es solo para la facultad de cobro de la Administración Tributaria, sino también es para verificar, fiscalizar y determinar la obligación tributaria.

Estos plazos para Brasil, Colombia, Cuba, Paraguay y República Dominicana son fijos, no hacen una diferencia del plazo para ciertos casos, como lo hacen el resto de los países latinoamericanos, con los casos de la no inscripción, la no presentación de la declaración, declaraciones fraudulentas y otros.

Por otra parte, el Pacto de San José de Costa Rica establece que toda persona tiene derecho a ser oída, con las debidas garantías y dentro de un plazo razonable, si bien no se ha determinado un plazo en años que podría ser tomado como plazo razonable para la prescripción tributaria, con el presente estudio, se concluye que un plazo razonable podría ser el promedio de años del plazo de prescripción tributaria establecido por los países latinoamericanos, que ronda un promedio de cuatro y cinco años, si bien son distintos factores los que determinan la normatividad de un plazo de prescripción tributaria, la legislación comparada realizada en este estudio, permite sugerir una posible base a ser tomada como plazo razonable de prescripción tributaria.

Se evidencia que Bolivia, El Salvador, Panamá y Venezuela son los países que norman un plazo de prescripción tributaria mayor al resto de los países latinoamericanos. Chile y República Dominicana norman un plazo de prescripción tributaria de tres años. En cuanto al plazo de caducidad, Ecuador y El Salvador norman un plazo de caducidad de tres años, Brasil y México norman un plazo de caducidad de cinco años.

Desde los estudios de Rodrigues (2012) y el BID (2013), los países latinoamericanos que han realizado modificaciones al plazo de prescripción tributaria son: Bolivia, Costa Rica, Honduras y Venezuela. Bolivia realizó modificaciones al plazo de prescripción tributaria por dos veces en los últimos diez años, Costa Rica, Honduras y Venezuela han modificado el plazo de prescripción tributaria, aumentando en años dicho plazo.

Entendiendo que la importancia de normar un plazo de la prescripción tributaria radica en la seguridad jurídica que se debe otorgar a los contribuyentes, resulta necesario llegar a conocer los motivos que llevaron a Bolivia, Costa Rica, Honduras y Venezuela, a realizar cambios en el plazo de la prescripción tributaria, ya que estos cambios podrían estar vulnerando la seguridad jurídica que se debe otorgar a los contribuyentes.

Por último, la carta de derechos del contribuyente para los países miembros del ILADT, establece que es derecho del contribuyente a que el plazo de prescripción se reanude inmediatamente después de su interrupción, y que todo procedimiento tributario debe tener fijado legalmente un plazo máximo de duración, sin embargo, los países que establecen que se vuelve a contar el plazo de la prescripción tributaria una vez interrumpido son: Argentina, Bolivia, Chile, Colombia, Costa Rica, Guatemala, Nicaragua, República Dominicana y Venezuela.

Los países que establecen un plazo máximo de interrupción son: Chile, Ecuador y México. Chile en su código civil establece un máximo de diez años, si la interrupción supera este plazo, entonces prescribe. México normó el año 2013 que el plazo para que se configure la prescripción, en ningún caso, incluyendo cuando este se haya interrumpido, podrá exceder de diez años contados a partir de que el crédito fiscal pudo ser legalmente exigido. Ecuador establece que, si el trámite por el cual fue interrumpido el plazo de prescripción tributaria supera dos años, no se tomará en cuenta la interrupción.

De igual manera sucede con la suspensión de la prescripción tributaria, casi todos los países latinoamericanos norman una suspensión, la mayoría establece que se suspende por el tiempo que dure los actos de la administración tributaria por los cuales se ha suspendido la prescripción, siendo solo Ecuador y México, los países que establecen un plazo máximo para la suspensión. Ecuador establece que los plazos de prescripción de la acción de cobro, en caso de un hecho de fuerza mayor o caso fortuito se suspenderá hasta que dichos hechos se superen, para el efecto, la autoridad tributaria publicará los plazos de suspensión a través de los medios previstos en su código. México establece que el plazo de caducidad que se suspende con motivo del ejercicio de las facultades de comprobación, adicionado con el plazo por el que no se suspende dicha caducidad, no podrá exceder de diez años.

En este sentido, siguiendo con la importancia de otorgar seguridad jurídica al contribuyente y no vulnerar sus derechos, es necesario que los países latinoamericanos que no establecen un plazo máximo de duración de la interrupción y suspensión de la prescripción tributaria, incluyan en sus códigos tributarios y leyes fiscales, un plazo especifico, ya que al no establecer un plazo, esta interrupción y suspensión podría durar muchos más años que el plazo de caducidad y prescripción tributaria ya establecidos, por lo que se estaría llegando a vulnerar la seguridad jurídica que se debe otorgar al contribuyente.

Referencias bibliográficas

Argentina. Ley Nº11683. Ley de Procedimiento Tributario (1998). Última reforma publicada el 29 de diciembre de 2017. https://www.argentina.gob.ar/normativa/nacional/ley-11683-18771/actualizacion

Banco Interamericano de Desarrollo, Diaz Yubero, F., Pecho, M., Cremades, L., Vázquez, O., Velayos, F., ... y Hayem, M. L. (2013). Estado de la Administración Tributaria en América Latina, 2006-2010. Banco Interamericano de Desarrollo, Centro Regional de Asistencia Técnica de Centroamérica, Panamá y República Dominicana. Recuperado de: https://publications.iadb.org/publications/spanish/document/Estado-de-la-administraci%C3%B3n-tributaria-en-Am%C3%A9rica-Latina-2006-2010.pdf

Bolivia. Ley Nº2492. Código Tributario Boliviano (2003). Última reforma publicada el 28 de febrero de 2022. https://www.impuestos.gob.bo/ckeditor/plugins/imageuploader/uploads/5791638f6b.pdf

Brasil. Lei Nº5.172. Código Tributário Nacional (1966). Última reforma publicada agosto de 2017. https://www2.senado.leg.br/bdsf/bitstream/handle/id/531492/codigo_tributario_nacional_3ed.pdf

Chile. Decreto Ley Nº830. Código Tributario (1974). Última reforma publicada el 12 de febrero de 2022. https://www.bcn.cl/leychile/navegar?idNorma=6374&idParte=8573315

Colombia. Decreto Ley Nº624. Estatuto Tributario (1989). Última reforma publicada el 14 de septiembre de 2021. https://www.funcionpublica.gov.co/eva/gestornormativo/norma_pdf.php?i=6533

Costa Rica. Ley Nº4755. Código de Normas y Procedimientos Tributarios (1971). Última reforma publicada el 3 de marzo de 2020. http://www.pgrweb.go.cr/scij/Busqueda/Normativa/normas/nrm_texto_completo.aspx?nValor1=1&nValor2=6530

Cuba. Ley Nº113. Del Sistema Tributario (2012). https://www.gacetaoficial.gob.cu/es/gaceta-oficial-no-53-ordinaria-de-2012

Cruz Garzón, F.A. (2016). La prescripción y la caducidad en Derecho Tributario. Economist & Jurist Nº 199. Recuperado de: https://www.economistjurist.es/articulos-juridicos-destacados/la-prescripcion-y-la-caducidad-en-derecho-tributario/

Dumay Peña, A. (2011). Prescripción tributaria. Revista De Estudios Tributarios, (5), 227–240. Recuperado de: https://revistaestudiostributarios.uchile.cl/index.php/RET/article/view/41138

Durán Rojo, L. A., y Arbieto Alfaro, H.M. (2019). La prescripción de la acción de la administración tributaria para exigir el cobro de la deuda tributaria: ¿es inconstitucional el decreto legislativo 1421?. THEMIS: Revista de Derecho, (76), 129-144. Recuperado de: https://dialnet.unirioja.es/descarga/articulo/7622481.pdf

Ecuador. Código Tributario – Codificación 9 (2005). Última reforma publicada el 21 de agosto de 2018. https://www.ces.gob.ec/lotaip/2018/Agosto/Anexos-literal-a2/CODIGO%20TRIBUTARIO.pdf

El Salvador. Decreto Nº230. Código Tributario (2000). Última reforma publicada el 5 de diciembre de 2018. http://www.sice.oas.org/SME_CH/SLV/Codigo_Tributario_Deccreto_230_s.pdf

García Novoa, C. (2006). Aplicación de los tributos y seguridad jurídica. Derecho & Sociedad, (27), 28-41. Recuperado de: https://revistas.pucp.edu.pe/index.php/derechoysociedad/article/download/17150/17440

García Novoa, C., Casás, J. O., Serrano Antón, F., y Shaw, J. L. (2018). Carta de derechos del contribuyente para los países miembros del Instituto Latinoamericano de Derecho Tributario (ILADT). Instituto Latinoamericano de Derecho Tributario (ILADT). Recuperado de: http://www.iladt.org/frontend/docs/Carta_Derechos_Contribuyente_ILADT_aprobada_y_Presentacion.pdf

Gonzales Aparicio, M. (2021). La prescripción tributaria como institución extintiva de fundamento múltiple. Crónica Tributaria, 180(3), 67-96. Recuperado de: https://ideas.repec.org/a/hpe/crotri/y2021v180i3p67-96.html

Guatemala. Decreto Nº6-91. Código Tributario (1991). Última reforma publicada el 27 de septiembre de 2018. https://portal.sat.gob.gt/portal/biblioteca-en-linea-sat/legislacion-2/#1894-1899-wpfd-legislacion-tributaria

Harada, K. (2016). Decadência e prescrição tributária à luz do direito positivo. Cadernos Jurídicos, (45), 41-54. Recuperado de: https://www.tjsp.jus.br/download/EPM/Publicacoes/CadernosJuridicos/tf4.pdf?d=636685514639607632

Honduras. Decreto Nº170-2016. Código Tributario (2016). https://www.tsc.gob.hn/web/leyes/Decreto_No_170_2016_Codigo_Tributario.pdf

México. Código Fiscal de la Federación (1981). Última reforma publicada DOF 12 de noviembre de 2021. https://www.diputados.gob.mx/LeyesBiblio/pdf/CFF.pdf

Nicaragua. Ley Nº562. Código Tributario (2006). Última reforma publicada el 28 de febrero de 2019. https://www.contafinanza.com/2020/10/codigo-tributario-de-nicaragua.html

Osorio Morales, H. y García Yzaguirre, V. (2022). El derecho al plazo razonable en procedimientos administrativos tributarios: el caso chileno. Revista de Derecho Administrativo Económico, (35), 93-122. Recuperado de: http://cuadernos.info/index.php/REDAE/article/view/48661

Panamá. Ley Nº8. Código Fiscal (1956). Última reforma publicada el 17 de diciembre de 2020. https://vlex.com.pa/vid/codigo-fiscal-republica-panama-809825785

Paraguay. Ley Nº6380. De Modernización y Simplificación del Sistema Tributario Nacional (2019). https://www.bacn.gov.py/leyes-paraguayas/9332/ley-n-6380-de-modernizacion-y-simplificacion-del-sistema-tributario-nacional. Ley Nº125/1991. Nuevo Régimen Tributario (1991). http://www.oas.org/juridico/spanish/mesicic3_pry_ley125.pdf

Paye Mendoza, J. B. (2021). Lo prescriptible y lo imprescriptible en las normas constitucionales del estado plurinacional de Bolivia. Un análisis a partir del marco de los Derechos Humanos. Lumen, 17(2), 203-213. Recuperado de: https://revistas.unife.edu.pe/index.php/lumen/article/view/2467

Perú. Decreto Supremo N°133. Código Tributario (2013). Última reforma publicada el 27 de marzo de 2022. https://www.sunat.gob.pe/legislacion/codigo/index.html

República Dominicana. Ley Nº11-92. Código Tributario (1992). https://dgii.gov.do/legislacion/leyesTributarias/Documents/Codigo%20Tributario%20y%20Leyes%20que%20lo%20modifican%20y%20complementan/11-92.pdf

Rodrigues Mendes, S. (2012). Los plazos para determinar la obligación y para exigir el pago de las deudas tributarias, en los países miembros del CIAT. Revista de Administración Tributaria CIAT / AEAT/ IEF, (34), 98-113. Recuperado de: https://www.ciat.org/Biblioteca/Revista/Revista_34/Espanol/7-los_plazos_para_determinar_rodriguez.pdf

Uruguay. Decreto Ley Nº14306. Código Tributario (1974). Última actualización publicada en septiembre de 2017. https://www.dgi.gub.uy/wdgi/afiledownload?2,4,836,O,S,0,13885%3BS%3B8%3B115

Venezuela. Código Orgánico Tributario (2020). http://www.asambleanacional.gob.ve/storage/documentos/leyes/decreto-constituyente-mediante-el-cual-se-dicta-el-codigo-organico-tributario-20211019155621.pdf