1. Introducción

Derivado de acciones encaminadas a disminuir la base imponible en las

empresas multinacionales (em), la Organización

para la Cooperación y el Desarrollo Económicos (ocde)

se planteó la necesidad de

prevenir la elusión fiscal internacional con reglamentación que contribuyera a

la correcta recaudación en la fuente donde se originó la riqueza, nombrándole

Plan contra la erosión de la base imponible y el traslado de los beneficios (beps). México, al igual que otros países, ha atendido estas acciones y ha

emprendido reformas en su sistema tributario con el fin de implementarlas y

elevar su recaudación fiscal. En este análisis descriptivo se mostrarán las

principales acciones realizadas y los resultados atribuibles a éstas.

La necesidad de crear naciones más justas y en torno a un ambiente de igualdad tributaria ha llevado a la Organización para la Cooperación y el Desarrollo Económicos (ocde) a rectificar las prácticas nocivas en la evasión tributaria a través de la creación de un Plan contra la erosión de la base imponible y el traslado de los beneficios (beps, por sus siglas en inglés: Base Erosion and Profit Shifting), a partir de 2013 con respecto a un cobro recaudatorio correcto.

La discrepancia o insuficiencia fiscal involucra directamente una erosión en la base gravable y el traslado de beneficios de las empresas multinacionales (em) al realizar prácticas indebidas que consiguen reportar una menor o nula imposición.

Estas em se someten a prácticas donde se ha reconocido que cambian sus modelos de negocios de un solo país a modelos de negocios mundiales. El envío de la riqueza es una de las maneras de llamar a la elusión fiscal internacional que ha persistido y cobrado relevancia en la última década por parte las em, dicha traslación consiste en el envío de las utilidades creadas por las empresas hacia una potestad fiscal más favorable, a esto se le conoce como erosión de la base gravable.

La particularidad de la elusión internacional se encuentra en que los actos realizados tienen derivaciones fiscales en dos o más jurisdicciones tributarias, con acciones premeditadas de los contribuyentes para el aprovechamiento de las discrepancias o insuficiencias de los diferentes sistemas fiscales.

El Plan beps y sus 15 acciones han inducido a que en México y otros países se realicen reformas a sus sistemas tributarios para dar seguimiento a estas recomendaciones y se tengan marcos de colaboración fiscal internacional con mejores prácticas. Aunado a ello, se busca incrementar la recaudación, gravar las operaciones que realizan em e identificar los esquemas que realizan mediante la presentación de informes según el Código Fiscal de la Federación.

En este trabajo se presenta un análisis descriptivo de las acciones del Plan beps impuesto por la ocde y el seguimiento que se le ha dado en México, con el fin de estar a la altura de esquemas fiscales más justos y redistributivos.

En una primera sección se muestran los antecedentes del Plan, su puesta en marcha y sus características. En una segunda parte, la identificación de las acciones que México ha implementado y algunos resultados que nos permiten plasmar algunas conclusiones.

2. Antecedentes del Plan

Las regulaciones jurídicas internacionales aspiran a resolver la erosión de las bases gravables en la fuente de la riqueza, desde la década de 1920, con el esfuerzo de la Sociedad de las Naciones, cuyo objetivo era hacer posible una seguridad colectiva que garantizara la integridad de todos los estados (Altamira, 2014).

En 1961, cinco años después del nacimiento de la ocde (2018), se plasmó el proyecto de convención que informaba los puntos para resolver los problemas de doble tributación en materia de patrimonios y herencias (Bettinger & Bettinger, 2015).

En el contexto latinoamericano se crea el Grupo de Expertos de la Asociación Latinoamericana de Libre Comercio (alalc) el 18 de febrero de 1960, conformado por once países, cuyo objetivo consistía en la constitución de una zona libre de comercio que eximiera gradualmente todos los gravámenes y restricciones que impidieran el intercambio comercial entre las partes contratantes. En 1976 dicho órgano crea proyectos para evitar la doble tributación (ALALC, 2018).

Los países incorporados a los distintos organismos realizaron su trabajo conforme a lo dispuesto y estaban comprometidos para la exclusión de la doble carga tributaria y minimizar los perjuicios al comercio, así como también las dificultades al crecimiento económico, sin dejar de lado su derecho soberano a establecer sus propias normas impositivas.

Al transcurrir los años, las naciones reconocen que existen roces entre los distintos sistemas impositivos y vacíos que no se tuvieron en consideración al diseñar las normas y los distintos planes, lo que da como resultado una insuficiencia en los tratados bilaterales.

En 1998 la ocde consideró los puntos anteriores y, dada la relevancia del tema, publicó un informe sobre las prácticas tributarias perjudiciales, donde se planteó un conjunto de reglas para perseverar la soberanía (OCDE, 2015).

Catorce años después, en junio 2012, en la ciudad de Los Cabos, Baja California, México, se celebró la reunión cumbre del Grupo de los 20 (G-20),[1] en la cual sus dirigentes hicieron referencia explícita a la imperante necesidad de mitigar, e inclusive erradicar la erosión de la base imponible y el traslado de beneficios (OCDE, 2015, p. 148).

En el Palacio de Constantino, en San Petersburgo, Rusia, los días 5 y 6 de Julio de 2013 se llevó a cabo una nueva edición de la cumbre del G-20, donde los participantes avalaron un ambicioso y amplio proyecto de acciones, denominado Plan beps. De acuerdo con el informe final de esta cumbre, se decretó un paquete de quince acciones internacionales con medidas puntuales para coadyuvar con los países y afrontar el fenómeno de la erosión fiscal, como resultado de una colaboración tripartita de los principales integrantes de ocde, y participantes del G-20 y aquellos en camino al progreso (OCDE, 2014a).

3. Apartado metodológico

En esta sección se detalla el desarrollo metodológico de este análisis, comenzando en un primer momento por estudiar las quince acciones emitidas por la ocde, mediante una apreciación descriptiva del tema en cuestión.

Posteriormente, el método documental nos permite proveer a este estudio de información actualizada en torno a la aplicación de las acciones que México ha llevado a cabo para cumplir con este compromiso internacional. Por lo tanto, no se cuenta con población o muestra a analizar sino de aplicaciones teóricas y prácticas.

El delimitador espacial será el correspondiente a la implementación y aceptación por los países integrantes del G-20 y miembros de la ocde, de dichas políticas, el cual comprende el periodo de 2012 a 2020.

El delimitador teórico se basa en el plan beps como eje rector de la política internacional en combate a la erosión de la base gravable y el traslado de beneficios.

4. Plan

Derivado de la aprobación del Plan beps, en septiembre de 2013, los líderes del G-20 y miembros de la ocde desarrollaron y aprobaron un paquete integral de medidas que se implementaron a nivel doméstico al considerar los convenios fiscales de una forma coordinada (OCDE, 2016).

De acuerdo con Jiménez y Calderón, los objetivos del Plan beps son los siguientes:

Eliminación de la doble imposición/reducción de la tributación causada por desajustes entre los distintos sistemas tributarios.

· Alineamiento de la tributación con la realidad, la sustancia económica y la cadena de valor de la empresa.

· Adopción de acciones coordinadas que eviten medidas unilaterales que pudieran causar doble imposición o conflictos y cuenten con un apoyo multilateral: G-20, G-8, ocde y los países integrados por Brasil, Rusia. India, China y Sudáfrica (brics), fundamentalmente.

· Ajustes y definiciones de nuevos estándares en cuestiones no tratados por los cfdi u otras iniciativas, nacionales o internacionales (Jiménez y Calderón, 2014, pp. 1-2)).

El resultado final de este

ambicioso plan culminó con quince acciones enfocadas a tres pilares

fundamentales: coherencia, transparencia y sustancia, como se muestra a

continuación.

Acción 1) Afrontar los desafíos de la economía digital para la recaudación

Se centra en la evolución de la era digital, la transformación y el desarrollo de las tecnologías de la información y comunicación, y su relevancia en la utilización de estrategias agresivas para erosionar la base. Se pone especial atención en los servicios intangibles, como la demanda digital, el comercio de aplicaciones, la difusión en digital, la informática en la nube y las plataformas interactivas de red, entre otros. La ocde pone el énfasis en las actividades vulnerables, como el comercio electrónico, las tiendas de aplicaciones, la publicidad en línea, la computación en la nube, las plataformas participativas de red y demás categorías que se pueden definir como servicios intangibles (OCDE, 2015).

Objetivo acción 1:

-

“Modificación

de la lista de excepciones a la definición de establecimiento permanente (ep) a fin de garantizar que toda

excepción contemplada en dicha lista esté subordinada a la condición general de

que las actividades objeto de excepción tengan un carácter auxiliar o

preparatorio, e introducción de un nuevo criterio antifragmentación con fines

antielusivos que impida poder acogerse a las excepciones al estatus de ep mediante la fragmentación de las

operaciones entre las distintas entidades de un mismo grupo. Por ejemplo, con

arreglo a este nuevo criterio, el hecho de que un vendedor en línea de

productos tangibles (siendo los componentes esenciales de su modelo de negocio

la proximidad de los clientes y la necesidad de realizar las pertinentes

entregas con rapidez) posea un almacén local de grandes dimensiones en el que

trabaje un número considerable de empleados y utilice dichas instalaciones con

fines de almacenamiento y entrega de bienes o mercancías vendidos en línea a

dichos clientes, se considerará constitutivo de ep

(OCDE, 2015, p. 6).

Acción 2) Equilibrar los efectos de los elementos híbridos

Las em utilizan la asimetría para tomar ventajas fiscales, las cuales originan una doble deducción, doble exención, originando una erosión significativa en su base, es por eso por lo que en esta acción se neutralizaran los efectos de los mecanismos híbridos.

Objetivo acción 2:

-

-Parte I: “recomendaciones para la formulación y el diseño de normas que den respuesta a las asimetrías registradas en el tratamiento fiscal de pagos efectuados en virtud de un instrumento financiero híbrido o aquellos otros satisfechos en favor o por parte de una entidad híbrida”.

-Parte II: “Recomendaciones destinadas a impedir que la utilización de entidades y estructuras híbridas, o también entidades con doble residencia, se destinen a beneficiarse indebidamente de las disposiciones de los convenios fiscales, así como para asegurarse de que los convenios existentes no obstaculicen la aplicación de las modificaciones a la normativa interna recomendada en la Parte I (OCDE, 2015, p. 10).

Acción 3) Refuerzo de la normativa sobre CFC

Las reglas cfc (Controlled Foreign Company Rules, por sus siglas en inglés) poseen el objetivo de combatir la evasión y la elusión impositiva, y es por eso por lo que esta acción se centra en establecer recomendaciones para la aplicación efectiva de esta norma.

Objetivo acción 3:

-

-

Definición de cfc: “El informe

instituye una cadena de encomiendas con objeto de establecer cuándo tienen los

asociados un valor de autoridad bastante sobre una sociedad extranjera como

para afirmar que se trata de una cfc” (OCDE, 2015, p. 13).

- “Exclusiones ajustables a las cfc y determinación de principios arancelario: El informe encomienda que se empleen las reglas cfc únicamente a cfc sometidas a tipos arancelarios efectivos ampliamente más bajos que los aplicados en la potestad en que se halla la matriz”.

- “Definición de renta: el documento encomienda que las reglas cfc contribuyan a un concepto de rentas, al tiempo que instituye una lista no absoluta de planteamientos o combinación de enfoques en los que podrían inspirarse las normas cfc para elaborar una definición tal”.

- “Computo de rentas: el informe recomienda, por un lado, que las reglas cfc se rijan por el código adaptable en la competencia de la matriz a fin de efectuar el cómputo de las utilidades de la cfc imputables a los asociados y, por otro, que las pérdidas asentadas por la cfc se compensen únicamente con los ingresos de dicha sociedad u otras cfc ubicadas en la misma jurisdicción”.

- “Atribución de rentas: El documento encomienda vincular, siempre que sea posible, el umbral de atribución al umbral de control, así como también calcular la cuantía de las rentas atribuibles atendiendo al porcentaje de titularidad o grado de influencia” .

- “Prevención y eliminación de la doble imposición: encarga que aquellas autoridades dotadas de normas cfc contemplen el reconocimiento de deducciones fiscales por los impuestos efectivamente pagados en el extranjero –incluidos aquellos que gravan los beneficios de empresas matrices intermediarias en virtud del régimen de instituciones federales de transacción (tfi) adaptable e insta a las distintos naciones a devolver la doble retención ejercida en los dividendos y ganancias del capital, fruto de la cesión o enajenación de participaciones en dicha cfc cuando sus rentas hubieran estado previamente sujetas a gravamen con arreglo al régimen tfi aplicable” (OCDE, 2015, pp. 13-14).

Acción 4) Limitación de la deducción de la base imponible por vía de interés y otros pagos financieros.

Las em recuren al abuso de instrumentos financieros para erosionar la base y obtener un beneficio significativo al no contar con un sistema impositivo internacional coordinado entre los países. La ocde reconoce que las normas conforme a la deducibilidad de intereses y otros pagos financieros son de los mecanismos de planificación más sencillos y comúnmente utilizados para disminuir la base tributaria. Los riesgos de beps identificados en este grupo son el uso de deudas de partes relacionadas y de terceros para poder lograr deducciones, intereses excesivos para financiarse y obtener una deducción de interés mayor al real del gasto por intereses del grupo.

Objetivo acción 4:

-

- “Establecer como regla general que limite la deducción de intereses y otros pagos equivalentes y relacionados hechos a terceros. La finalidad de la propuesta consiste en vincular la deducibilidad de los intereses al beneficio empresarial tributable, asegurando que en todo caso una parte de dicho beneficio será objeto de gravamen”.

- “Incorporar opcionalmente como “regla de escape” una norma adicional que permita adaptar la regla general a la situación particular de cada grupo multinacional, apalancando la deducción del gasto neto por intereses que excedan del monto permitido bajo la regla de proporción fija, basada en la relación financiera relevante al grupo mundial”.

- “Establecer un monto mínimo de deducibilidad de gastos financieros que serán deducibles, esto para aprobar que las empresas chicas y medianas no se vean afectadas por la regla general”.

- “Permitir que los contribuyentes se acrediten la deducción de intereses no utilizada en un ejercicio a ejercicios posteriores, con la condición de no rebasar el importe máximo interés permitido por una entidad”.

- “que los sectores bancario y de seguros presentan características específicas que han de tenerse debidamente en cuenta, de ahí la necesidad de formular normas adecuadas ad hoc para dar respuesta a los riesgos de prácticas elusivas BEPS en dichos sectores”.

- “Incorporar normas o previsiones adicionales para cumplir con los objetivos planteados anteriormente” (OCDE, 2015, pp. 17-19)

Acción 5) Eliminar prácticas fiscales perniciosas, teniendo en cuenta la transparencia y la sustancia

Uno de los objetivos de este plan se basa en combatir las prácticas dañinas y sus principales modificaciones se basan en tener una mejor transparencia y sustancia. Los regímenes fiscales preferenciales ofrecen tácticas favorables para actividades determinadas, es por eso por lo que esta acción se basa en realizar modificaciones a este régimen con la necesidad de establecer parámetros y requisitos homologados aprobados por los países.

Objetivo acción 5:

-

- “Razonamiento de actividad fundamental en los regímenes preferenciales.

- Mejora de transparencia”.

- Revisión de regímenes preferenciales” (OCDE, 2015, pp. 21-23).

Acción 6) Frenar la utilización excesiva de convenios fiscales

El principal problema de beps es el abuso de los convenios fiscales y su uso favorable que incurre en estrategias negativas a la recaudación tributaria.

Objetivo acción 6:

-

- Primera: “Inclusión en los convenios fiscales de una declaración explícita en virtud de la que los Estados firmantes de un convenio se comprometen a evitar situaciones que entrañan el riesgo de doble no imposición o excesivamente reducida a través de la evasión fiscal o el abuso del Derecho, también patente en las transacciones que persiguen la adopción de soluciones de conveniencia o la aplicación abusiva del convenio más favorable”.

- Segunda: “Colocación del Modelo de Convenio de la ocde en una cláusula antiabuso específica, que limita la entrada a las ganancias otorgadas en virtud del tratado, a las entidades que reúnen ciertas condiciones como son una determinada personalidad jurídica, titularidad y naturaleza de sus actividades generales; tener a su vez por objeto dichas condiciones y garantizar la existencia de un nexo suficiente”.

- Tercera: “Inclusión del Modelo de Convenio de una cláusula antiabuso más genérica basada en los propósitos principales de las transacciones u operaciones” (OCDE, 2015, pp. 25-26).

Acción 7) Frenar la elusión artificiosa del estatuto de establecimiento permanente (ep).

Esta acción pretende prevenir la elusión falsa de la aplicación del régimen de establecimientos permanentes en relación con la erosión de la base imponible y el traslado de beneficios.

Objetivo acción 7:

-

“Definición de establecimiento permanente (ep)”.

“Definición de establecimiento permanente (ep)”.

- “Eliminación falsa del estatus de ep mediante los convenios de comisión y habilidades similares”.

- “Modificar la definición de ep para impedir que determinadas actividades puedan acogerse a las excepciones específicas incluidas en la definición de ep que actualmente prevé el apartado 4 del artículo 5 del Modelo de Convenio de la OCDE”.

- “Trabajos de rastreo, comprendidos los asuntos referentes a la facultad de apoyos a los ep” (OCDE, 2015, pp. 27-29).

Acción 8) Intangibles.

Esta acción esta orienta a desarrollar las normas que frenen la erosión de la base imponible y el traslado de beneficios mediante los movimientos inmateriales entre órganos de grupos involucrados

Objetivo acción 8:Objetivo acción 8:

-

“Realizar

reglamentaciones que impidan la erosión por medio de intangibles entre miembros

de un grupo, desarrollando reglas de precios de transferencias o medidas

especiales para la transferencia de 0” (OCDE,

2015, p. 29).

Acción 9) Riesgos y capital.

Acción referente a la capacidad de iniciar reglas que imposibiliten la erosión de la base imponible mediante el envió de riesgo entre, o la asignación excesiva de capital a socios de las empresas.

Objetivo acción 9:

-

“Desarrollar

reglas que imposibilite la erosión de la base imponible y el traslado de

beneficios por medio del envió de riesgos entre o la asignación excesiva de

capital a miembros del grupo” (OCDE, 2015, p.

30)

Acción 10) Otras transacciones de profundo riesgo.

La norma decima de este Plan se basa en desarrollar reglas para cerrar la participación en transacciones no acontecidas, o que estas transacciones ocurrirán extemporáneamente entre terceros.

Objetivo acción 10:

-

“Emitir

normas que impidan la erosión de la base imponible y el traslado de beneficios

mediante la participación en transacciones que no ocurrían, o que ocurrían muy

esporádicamente” (OCDE, 2015, p. 30).

Acción 11) Valoración y seguimiento de beps.

Esta acción se basa directamente en fomentar sugerencias, refiriéndose a indicadores del impacto económico de la erosión de la base imponible y así garantizar que se cuentan con instrumentos para supervisar y evaluar la eficacia de las medidas del Plan beps.

Objetivo acción 11:

-

“Desarrollar

reglas relativas a indicadores de impacto económico que involucren una

valorización de una serie de fundamentos, se observe nueva información y nuevos

datos los que cuales se deben de recopilar para plantear el nuevo desarrollo

metodológico integrados en los datos obtenidos”

(OCDE, 2015, p. 30).

Acción 12) Solicitar a los contribuyentes que anuncien sus mecanismos de planeación fiscal agresiva.

En esta operación se desarrollan normas internas de declaraciones obligatorias para ajustar transacciones o estructuras agresivas o abusivas que permite a las naciones que no cuenten con reglamentación de las declaraciones obligatorias.

Objetivo acción 12:

Acción 13) Inspeccionar los documentos referentes a los precios de transferencia.

Esta acción está orientada completamente a los precios de transferencias, ya que las em deberán suministrar al gobierno la información suficiente para la agrupación a nivel internacional de sus ingresos, el tipo de régimen y su actividad económica, así como los impuestos pagados entre los países que tienen relación.

Objetivo acción 13:

-

“Estas

acciones serán diseñadas para luchar contra la erosión de la base imponible y

el traslado de favores deben ser integrado con acciones que avalen la seguridad

y la previsibilidad en las actividades comerciales” (OCDE, 2015, p. 31).

Acción 14) Efectividad ante mecanismos de resolución de controversias.

Directamente, esta acción busca implementar medios y herramientas para que los países sean partidarios con los convenios y resuelvan problemáticas surgidos por dichos convenios.

Objetivo acción 14:

-

“Las

operaciones darán parte factiblemente a encomiendas respectivas con habilidades

legales internas, así como a canjes en las notas al Modelo de Convenio

Tributario de la ocde y a las

Directrices en factor de precios de transferencia de la ocde” (OCDE, 2015, p. 31).

Acción 15) Realizar una herramienta multilateral que cambie los convenios fiscales bilaterales.

El principal objetivo de esta acción es desarrollar una herramienta multilateral que se pueda implementar con las medidas a la legislación tributaria para cumplir con los lineamientos del programa beps.

Objetivo acción 15:

-

“Analizar

las cuestiones de derecho internacional público y tributario en relación con el

desarrollo de un instrumento multilateral que permitan que las jurisdicciones

que lo deseen implementen las medidas que se desarrollen” (OCDE, 2015, p. 31).

5. Acciones implementadas en México para atender el plan beps

La ocde reconoció los avances de México en la implementación del Proyecto beps para eliminar la elusión fiscal de las transnacionales, de la misma forma que se aplaudió que el paquete fiscal 2020 haya incorporado recomendaciones del organismo internacional. Con ello se busca que las grandes empresas extranjeras paguen los impuestos que les corresponden en cada país donde se obtienen ganancias. Asimismo, las recomendaciones consideradas en la miscelánea fiscal 2020, por ser un instrumento que sigue los pasos del organismo, contribuirán a reducir la erosión de la base gravable de las em en territorio mexicano (Flores, 2019).

El 8 de septiembre de 2019 el Ejecutivo Federal presentó ante el Congreso de la Unión el Paquete Económico para el ejercicio 2020 con reformas a la lisr, liva, lieps y cff. En el citado Paquete Económico destacan las medidas orientadas al combate contra la evasión y elusión fiscales considerando las acciones promovidas en el proyecto beps emitido por la ocde, como lo es el establecimiento permanente, el combate a las fibras privadas, mecanismos híbridos, de la revelación de esquemas reportables y los impuestos a las plataformas tecnológicas.

5.1 Establecimiento permanente

En cuanto al establecimiento permanente se propuso

actualizar el concepto por recomendación de la acción 7 del Proyecto beps en su artículo 5 de la lisr, para contrarrestar las estrategias

en materia de elusión fiscal. Lo cual se propone:

Implantar que cuando un residente en el extranjero ejerza actividades

dentro de la nación mediante una persona diferente de un dependiente

independiente, se considerará que el mismo posee un establecimiento permanente en

la jurisdicción dicha individuo concluye habitualmente contratos o ejecuta

cotidianamente un rol principal en el cierre de contratos celebrados por el

residente en el extranjero y estos se celebran a cuenta o por cuenta del

residente en el extranjero; predicen la enajenación de las remuneraciones de

pertenencia, o del uso o goce temporal de un bien que posea el residente en el

extranjero o sobre el cual tenga el derecho del uso o goce temporal; u obligan

al residente en el extranjero a prestar un servicio (Cámara de Diputados LXIV

Legislatura, 2019, p. 3).

5.2 Transparencias fiscales

Actualmente en la legislación mexicana no existe reglamentación que norme el método de fiscalización de las contribuciones realizadas en el extranjero que se consideran transparentes, para efectos fiscales de una norma fiscal extranjera propone:

“Añadir un artículo 4-A a la Ley del isr con el objetivo de normar los ingresos creados” (Cámara de Diputados LXIV Legislatura, 2019).

“Las entidades extranjeras que sean transparentes fiscales en el extranjero están forzadas a la contribución del entero de isr y contribuirán en los mismos términos que las personas morales para efectos de la Ley del ISR” (Cámara de Diputados LXIV Legislatura, 2019, p. 10).

5.3 Deducción de intereses: en el

proyecto beps en su acción 4

“Implantar una norma que delimite la deducción de intereses conforme a la ganancia fiscal antes de amortizaciones, intereses y, en su caso, depreciaciones. La restricción se conforma sobre una tasa fija. Las naciones y competencias colaboradoras en el proyecto beps supusieron una categoría para establecer una tasa de entre 10%-30%, como quedó mostrado en el citado Reporte Final. La promesa presentada a esa Soberanía considera una ratio del 30%” (Cámara de Diputados LXIV Legislatura, 2019, p. 14).

*“Restringir la deducción de intereses netos y no brutos, esto para impedir una dificultad de doble imposición. Ya que este concepto no existe en las leyes mexicanas, dicha propuesta contiene una enunciación de intereses netos, todo esto para calcular el monto no deducible. Por lo que se aconseja realizar la formula siguiente:

Utilidad fiscal ajustada x 30% = Límite de la deducción de intereses netos.

El valor líquido de esta determinación poseerá que disminuir del total de los intereses netos, esto para lograr obtener el monto no deducible” (Cámara de Diputados LXIV Legislatura, 2019, p. 14).

* “Se concede al Servicio de Administración Tributaria (sat) la jurisdicción para normar los pretendidos supuestos cuando el contribuyente no tenga una ganancia neta concreta de aprobación con la norma que plantea, ya que esta norma no sería adaptable en ese ejercicio fiscal y la deducción de intereses no estaría restringida, lo que afectaría las probables pérdidas fiscales futuras por amortizar. En tal caso esto evadiría que los colaboradores puedan realizar planeaciones fiscales agresivas para efectos de no cumplir con esta norma” (Cámara de Diputados LXIV Legislatura, 2019, p. 16).

5.4 Fideicomisos de

Infraestructuras y Bienes Raíces (Fibras)

privados:

Se propone concluir con la figura del Fideicomisos

de Infraestructuras y Bienes Raíces (Fibras),

otorgar a los contribuyentes que aplicaban dicho esquema dos años para sufragar

el isr producido por el ingreso

obtenido en el enajenamiento de los capitales realizados al fideicomiso

(Russell Bedford, 2019, p. 42).

5.5 Mecanismos híbridos

Con base al Proyecto beps en su acción 2,

“instituye una sucesión de encomiendas, esto con el objetivo de que las

naciones puedan luchar contra la erosión de sus bases gravables por cuestiones

de las diferentes legislaciones internacionales en la determinación de una

persona, figura jurídica, ingreso o respecto de quién es el dueño de los

activos. Esta acción ocasiona que la deducción en la nación donde reside el

pagador, sin su respectiva acumulación en el país donde reside el receptor.

Esto a su vez ocasiona que un semejante pago pueda ser deducido en dos

jurisdicciones desiguales por las razones antes exhibidas” (Cámara de Diputados

LXIV Legislatura, 2019, p. 4).

Dichas transformaciones buscan que exista una

conexión con las naciones para luchar contra esta problemática, por lo que se

propone:

“Contener un enunciado en el artículo 5° de la Ley del ISR, con el efecto de dejar sin efecto el acreditamiento trasversal cuando el desembolso del dividendo o utilidad distribuible tenga que ser deducible para el deudor” (Cámara de Diputados LXIV Legislatura, 2019).

“Contener un aparente, esto con el fin de declinar el acreditamiento directo, cuando el impuesto en cuestión también sea acreditable en otro país o jurisdicción. Lo dispuesto anteriormente no es adaptable cuando la razón por la cual se acreditó en el otro país o jurisdicción fue por moción de un acreditamiento indirecto. También se exceptúa de esta regla, cuando los ingresos que dieron motivo al pago del impuesto también hayan sido acumulados en el otro país o jurisdicción” (Cámara de Diputados LXIV Legislatura, 2019, p. 5).

“Vigorizar el capítulo actual en relación con las entradas formadas por entes extranjeros o figuras jurídicas transparentes, por impulso de la inserción del Artículo 4-B propuesto” (Cámara de Diputados LXIV Legislatura, 2019, p. 5).

“Cambiar la fracción XXIX del artículo 28 de la Ley del ISR, con el fin de concordar con lo manifestado con el mismo, referente a lo marcado por el Reporte Final. En tal caso, el canje que se planea aumentar con el número de supuestos y algunos casos es limitar en otros. Al igual se establecen una continuación de pautas agregadas para instaurar el monto no deducible” (Cámara de Diputados LXIV Legislatura, 2019, p. 5)

5.6 De la revelación de esquemas

reportables

La reforma de 2020 incluyó la incorporación del Título

VI, al Código Fiscal de la Federación, en el que da cumplimiento a la acción

12, del plan beps. El sentido de

la adición se centra en definir la figura del asesor fiscal y los esquemas

reportables, definiéndolos como sigue:

Art. 197. Los asesores fiscales se encuentran obligados a revelar los esquemas reportables generalizados y personalizados a que se refiere este Capítulo al Servicio de Administración Tributaria.

Se entiende por asesor fiscal cualquier persona física o moral que, en el curso ordinario de su actividad realice actividades de asesoría fiscal, y sea responsable o esté involucrada en el diseño, comercialización, organización, implementación o administración de la totalidad de un esquema reportable o quien pone a disposición la totalidad de un esquema reportable para su implementación por parte de un tercero.

Art. 199. Se considera un esquema reportable, cualquiera que genere o pueda generar, directa o indirectamente, la obtención de un beneficio fiscal en México y tenga alguna de las siguientes características…

Con ello, se busca incrementar

la transparencia en las estrategias de los contribuyentes que afecten los

intereses recaudatorios de los países que forman parte, aprovechando las

oportunidades fiscales que se puedan tener.

5.7 Impuestos a las plataformas

tecnológicas

Con base en la acción 1, en la que el plan beps intenta englobar las operaciones o actividades que las em realizan en distintos países, con el objetivo que gravarlas independientemente donde tengan registrado su establecimiento permanente. Por ello, en México se implementó el gravamen de isr e iva a las personas físicas que obtengan ingresos de las plataformas tecnológicas, entendiendo a estas como cualquier aplicación informática o similar de la que obtenga ingresos por la prestación de servicios, venta de bienes o arrendamiento.

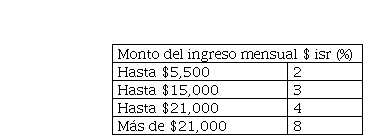

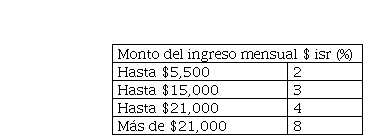

La citada reforma fue la adición del Art. 113-A que contempla tasas de retenciones diferenciadas de acuerdo con el tipo y monto de los ingresos que reciban. Las tasas para 2020 quedaron como sigue:

I.

Prestación de servicios de transporte terrestre de

pasajeros y de entrega de bienes.

|

Monto del ingreso

mensual $ isr (%)

|

|

Hasta $5,500

|

2

|

|

Hasta $15,000

|

3

|

|

Hasta $21,000

|

4

|

|

Más de $21,000

|

8

|

5.8 Limitaciones del Plan beps

Así como existen bondades del Plan

beps también existen riesgos que

tienen que afrontar los países; Perdomo, Ramírez

y Rodríguez (2014), menciona algunos:

-

Las em preferirán invertir en paraísos fiscales, como el constante crecimiento que ha obtenido en los últimos años en Barbados y las Islas Vírgenes Británicas, dichos países cuentan con menor fiscalización y mayores ocasiones de creación de empresas.

· Para dar cumplimiento a estas acciones se necesitará de una inversión en gasto público para obtener resultados inciertos.

· En la implementación y desarrollo de este plan se necesitará de una inversión de personal y coordinación en el desarrollo, lo que se resume en un aumento directo de los impuestos a las empresas para cubrir dichos costos.

· El plan beps, es un plan rígido ya que limita la creación de vínculos económicos, como el referente sobre la deducción de intereses y gastos financieros por préstamos entre vinculados (Perdomo, Ramírez y Rodríguez (2014, p. 24).

De acuerdo con la información citada en la nota de la firma Internacional Grant Thornton (2016), casi un

año después de la emisión del Plan beps, el 78% de las empresas no han cambiado su enfoque

hacia los impuestos a pesar de que más de ochenta países han acordado adoptar

al menos los elementos mínimos del Plan.

6. Conclusiones

Ciertamente, México cuenta con instrumentos, como los tratados internacionales, para evitar una doble imposición, pero con este proyecto apuesta a fortalecer la administración tributaria, al implementar el Plan beps, analizar las recomendaciones en materia de política tributaria, así como participar en el foro global sobre la transparencia e intercambio de información con fines fiscales.

El Plan beps contempla quince acciones, cuyo objetivo principal es desaparecer estrategias que afecten la base gravable, aquí sobresalen cuestiones de economía digital, alineación económica y de base imponible, seguridad jurídica, transparencia e instrumentos multilaterales.

México ha implementado dicho proyecto para enfrentar la problemática de la erosión fiscal a través de reformas fiscales, desde la modificación de la lisr del 2013 donde se incorporó la obligación de presentar declaraciones informativas como la maestra, local y país por país, cuyo objetivo es transparentar la información sobre los precios de transferencia, la incorporación de esta medida fue el resultado de la acción 13 del Plan.

Es importante señalar que la ocde ha reconocido a México como uno de los principales países en Latinoamérica en acatar las recomendaciones de este proyecto, esta acción en particular se adoptó totalmente en el país, a comparación de otros países cuya adopción se ha dado de manera parcial.

Así también, el Plan beps vino a modificar de manera sustantiva la manera en que se fiscaliza a las em en todo el mundo, la legislación mexicana tuvo que adaptarse desde el año 2014 a las reglas que surgieron de este acuerdo y se tiene que considerar que estas adecuaciones seguirán año con año hasta llegar a cumplir adecuadamente el objetivo principal de este proyecto.

A la fecha se han alcanzado importantes logros que han modificado la práctica y la administración de las em, más de 125 países y jurisdicciones participan en igualdad de condiciones en el Plan. Por otra parte, las jurisdicciones adscritas han dado lugar a que las administraciones tributarias mundiales intercambien información detallada sobre las em de sus territorios, resaltando a su vez el intercambio de información sobre más de 21,000 acuerdos entre administraciones tributarias y contribuyentes.

Sin duda la meta del gobierno mexicano y la ocde es una recaudación justa y equitativa entre las nacionales, por lo que se vuelve fundamental que las em cumplan con todos los requisitos y obligaciones que marcan las leyes de cada país, y a su vez la correcta aplicación de este Plan beps.