I. INTRODUCCIÓN

Los productos agrícolas, históricamente, se han consolidado como el pilar de las exportaciones no petroleras ecuatorianas. Un ejemplo es el auge del cacao durante 1900 – 1920, en donde las ventas externas de este producto llegaron a representar el 70% del total de exportaciones. Actualmente, de acuerdo a datos proporcionados por el Banco Central del Ecuador, desde el año 2000, las exportaciones no petroleras, en donde su mayor componente son productos agrícolas y sus derivados, han representado en promedio el 50% del total de exportaciones.

Las exportaciones no petroleras se dividen en dos grandes grupos, productos tradicionales y no tradicionales, los primeros se refieren a aquellos que históricamente ha venido produciendo y exportando el país, en esta categoría se encuentra el cacao, banano, café, atún y pescado3; mientras los segundos se refieren a los bienes que se han incorporado en los últimos años a los mercados internacionales, por ejemplo: flores, frutas tropicales, enlatados de pescado, maderas, entre otros4.

La estructura de exportación de los productos tradicionales y no tradicionales, en lo referente a su participación, ha variado desde inicios del milenio. De este modo, los productos tradicionales desde el año 2001 ganaron paulatinamente participación llegando al 2008 a representar el 58% de las exportaciones no petroleras, dejando el 42% a los productos tradicionales. Para los años subsiguientes los productos no tradicionales perdieron participación, de tal manera para el 2017 constituyeron el 42% del total de exportaciones no petroleras.

Al observar el crecimiento de las exportaciones no petroleras se evidencia que los productos tradicionales presentaron una tasa de crecimiento promedio anual de 11,2% para el periodo 2001 - 2017, mientras que los productos no tradicionales crecieron en promedio 9,2% para el mismo periodo.

Es claro que los productos tradicionales mantienen una mayor participación dentro de las exportaciones no petroleras, así como una mayor tasa de crecimiento anual, lo cual se debe en parte al nivel de desarrollo de estos productos en el país, es decir, mayores áreas de cultivo están destinadas a estos productos ya que actualmente poseen una demanda definida en el mercado internacional y han logrado posicionarse en el mismo.

Sin embargo, al analizar el comportamiento de ciertos productos no tradicionales, por ejemplo: pitahaya, granadilla, piña, brócoli, entre otros, se puede evidenciar que en poco tiempo (últimos 5 años), la exportación de los mismos ha superado el crecimiento porcentual de varios productos tradicionales como banano, cacao, café industrializado. Además, estos productos se encuentran ganando espacio y reconocimiento en el mercado internacional, consolidándose como una oportunidad de diversificación en la oferta exportable que actualmente maneja Ecuador.

Con los datos anteriormente mencionados se podría indicar que los productos no tradicionales estarían ganando posicionamiento y eficiencia en el mercado internacional. El posicionamiento se define como la participación de un producto en el total de importaciones mundiales, el posicionamiento se califica como positivo cuando la participación de dicho producto incrementa en el total. De igual manera, la eficiencia se define como la relación que existe entre las importaciones de un producto originario de un país en el total de compras realizadas del producto a nivel mundial del mismo producto, se dice que la eficiencia es alta cuando aumenta la participación de las importaciones originarias de un país de un producto en el total de las importaciones de dicho producto a nivel mundial (Fajnzylber , 1991). Esto implica que los proveedores de un cierto país están aprovechando mejor las posibilidades que el mercado de destino ofrece, en un contexto de ampliación de mercado y de sustitución de proveedores.

Mayores niveles de eficiencia y posicionamiento son sinónimo de competitividad en el mercado, de este modo (Fajnzylber, 1988), define a la competitividad como la capacidad que tienen los países para exponerse en el mercado internacional y de este modo elevar o mantener el nivel de vida de sus habitantes.

Los productos pueden atravesar distintas situaciones en el mercado mundial, las cuales serán llamadas situaciones competitivas (Schwarts, Ibarra, & Adam, 2007), las mismas se resumen a continuación:

-

Situación óptima: Se da cuando las importaciones mundiales de un producto se incrementan y estas oportunidades son aprovechadas por el país productor.

-

Oportunidades perdidas: En este caso, si bien se da un posicionamiento favorable, lo cual muestra que el producto es dinámico, se puede dar

una serie de factores por las que el producto ha reducido su participación en el mercado mundial, mostrando una baja eficiencia.

-

Vulnerabilidad: En este caso, las importaciones mundiales de un producto específico no han crecido al mismo ritmo que las importaciones totales, sin embargo, un determinado país ha logrado incrementar o mantener su participación dentro de las importaciones de

dicho producto, lo cual ha desplazado a sus competidores.

-

Retirada: En este caso, las importaciones de determinado producto crecen a un menor nivel que el total de importaciones a nivel mundial, al mismo tiempo los productores del país productor de dicho producto son desplazados por sus competidores.

En estudios anteriores se ha analizado el posicionamiento y eficiencia de los principales productos exportados, como por ejemplo en el realizado por Camino-Mogro, Andrade-Díaz, & Pesantez-Villacis (2016), en donde se analiza el indicador de inserción al mercado internacional del banano, cacao y flores del Ecuador en el periodo 2010 y 2014.

En el presente trabajo, el principal objetivo es analizar y comparar el comportamiento de los productos tradicionales y no tradicionales del Ecuador y su inserción en el mercado global a través del indicador de Fajnzylber en el periodo 2013 – 2017. Adicionalmente, se brinda una ampliación en la explicación de los resultados obtenidos del indicador de eficiencia y posicionamiento a través de la óptica de los principales mercados importadores y el comportamiento de sus principales mercados proveedores.

El presente documento se encuentra estructurado de la siguiente manera: Sección 2, se muestra la metodología y datos que se utilizan. Sección 3, muestra el análisis de los resultados y Sección 4 muestra las conclusiones.

II. METODOLOGÍA

En esta investigación se utiliza la información de la fuente oficial de comercio internacional obtenidos a través de TRADEMAP5, en donde se encuentra la información de exportaciones por producto por subpartida Nandina6 a seis dígitos y por país desde el año 2013 hasta el año 2017, siendo la última información completa disponible para todos los productos y países.

Para el cálculo se tomó a los 5 principales países exportadores o proveedores a nivel mundial de cada producto analizado en el presente estudio (tomando en cuenta a la Unión Europea como bloque comercial) considerando los valores FOB exportados a nivel global. En los casos en los que Ecuador no se encontró en este top, se tomaron los datos de los cuatro principales exportadores y de Ecuador.

El presente estudio consideró dentro de la categoría de productos tradicionales a los siguientes productos: banano, cacao, camarón y café industrializado. Por otro lado, los productos no tradicionales considerados son: Las demás frutas (granadilla, pitahaya, maracuyá), piñas, sombreros de paja toquilla y tabaco en rama.

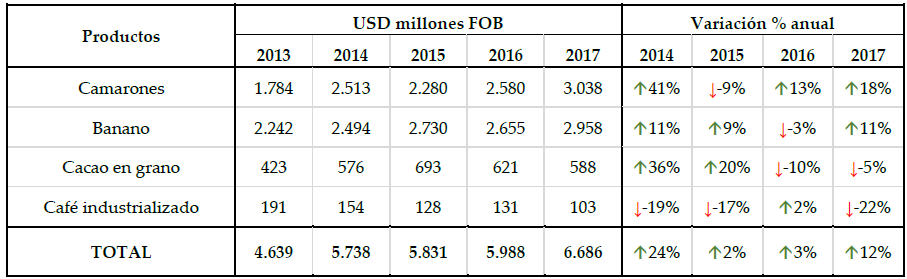

A continuación, se muestra un resumen del comportamiento de las exportaciones ecuatorianas de los productos mencionados anteriormente:

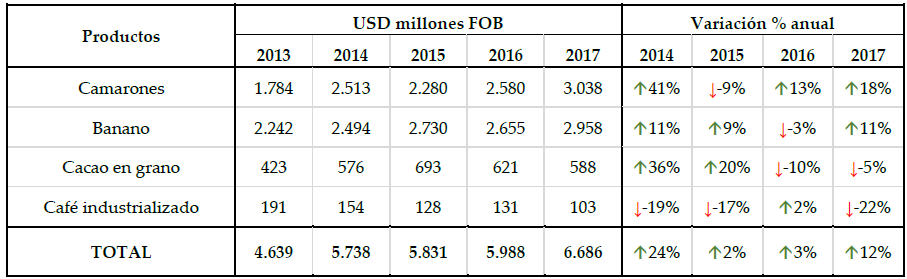

Tabla 1

Exportaciones productos tradicionales analizados

Elaborado por autores a partir de los datos del BCE

Elaborado por autores a partir de los datos del BCE

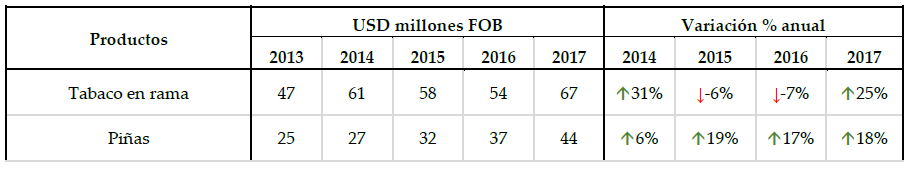

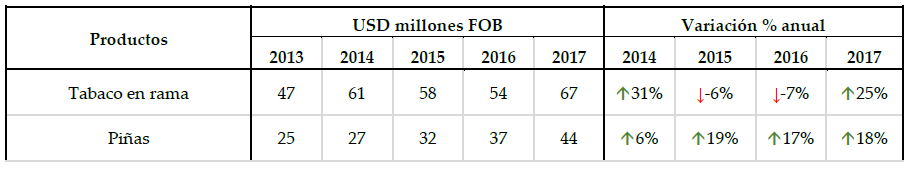

Tabla 2

Exportaciones productos no tradicionales analizados

Elaborado por autores a partir de los datos del BCE

Elaborado por autores a partir de los datos del BCE

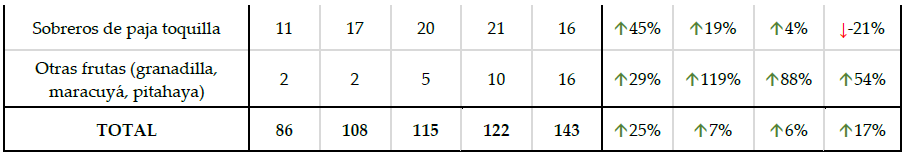

Tabla 2

Exportaciones productos no tradicionales analizados (continua)

Elaborado por autores a partir de los datos del BCE

Elaborado por autores a partir de los datos del BCE

Dentro

de la categoría de productos tradicionales, para el año 2017, los productos

analizados representaron el 94% del

total de esta categoría, mientras que en la categoría de productos no

tradicionales los productos analizados en el presente estudio representaron el 3% del total de esta categoría.

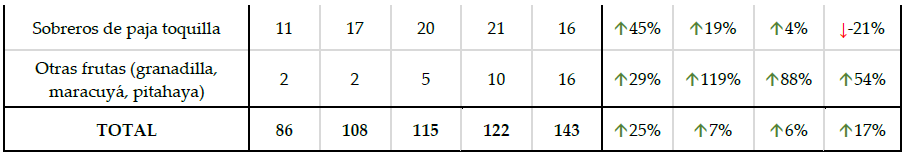

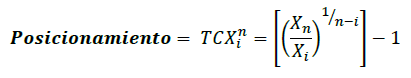

MODELO

En el presente trabajo, para el análisis del posicionamiento y la eficiencia de los productos tradicionales versus no tradicionales, se utiliza como base

el indicador de Fajnzylber (Fajnzylber, 1988) el cual muestra la competitividad de un determinado producto

medido a través de la variación de su presencia en el mercado mundial.

Este indicador posee dos componentes:

-

Posicionamiento: Se mide a través de la tasa de crecimiento anual –TC- de las exportaciones de un determinado producto al mercado internacional.

-

Eficiencia: Se mide a través de la tasa de crecimiento anual de la participación de un determinado producto dentro de las exportaciones mundiales totales de ese producto.

Donde:

TCXpart: Tasa de crecimiento anual de la participación del producto en análisis dentro de las exportaciones mundiales.

i: Año inicial analizado

n: Año final analizado

De acuerdo con Schwarts, Ibarra, & Adam (2007), existen cuatro posibilidades para identificar el posicionamiento y la eficiencia de un producto en el mercado internacional:

-

Positivo: Cuando los dos indicadores muestran crecimiento (cuadrante superior derecho).

-

Oportunidades perdidas: Cuando el posicionamiento es positivo y la eficiencia negativa (cuadrante

superior izquierdo)

-

Vulnerabilidad: Cuando el posicionamiento es negativo y la eficiencia es positiva (cuadrante inferior derecho)

-

Retirada: Cuando los dos indicadores son negativos (cuadrante inferior izquierdo).

III. RESULTADOS

En esta sección se muestran los principales resultados obtenidos sobre la eficiencia y el posicionamiento de los productos analizados como tradicionales

y no tradicionales respecto al mercado internacional, además se compara entre estos dos grupos cuales son los que han venido mejorando en los términos mencionados

PRODUCTOS TRADICIONALES

1. BANANO7

· PRINCIPALES IMPORTADORES

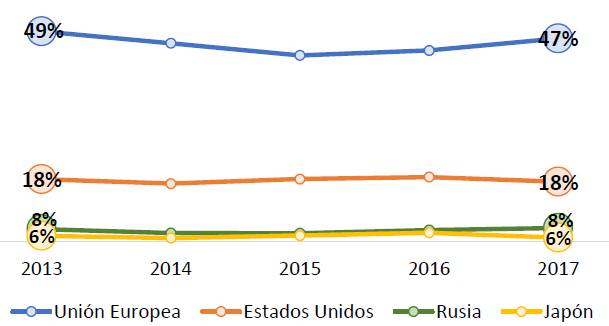

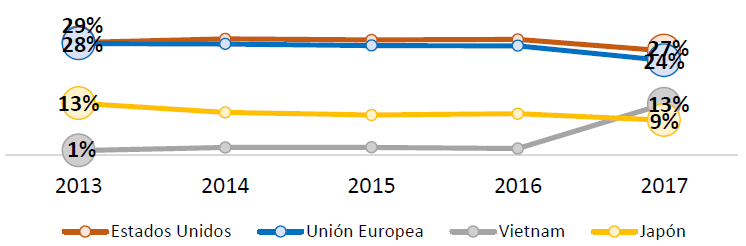

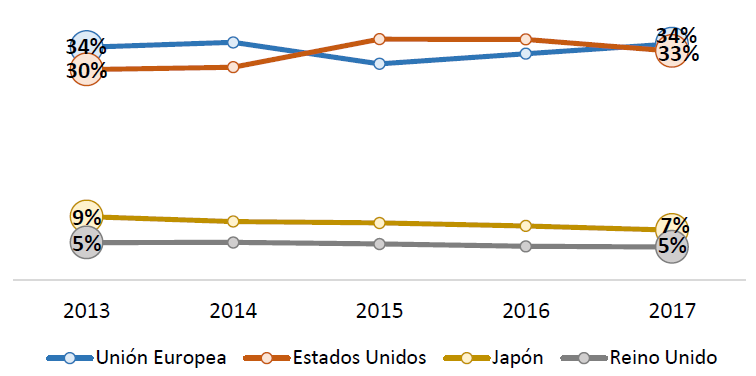

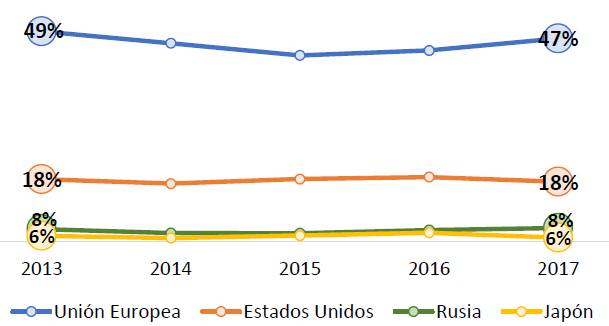

En

el gráfico No.1 se presentan los cuatro principales mercados importadores de

banano en el mundo y la evolución de su participación con respecto a las importaciones totales de este producto. La Unión Europea se constituye como el principal mercado importador, mismo que ha mostrado un decrecimiento en su participación correspondiente a 2 puntos

porcentuales en el periodo 2013 - 2017. Estados Unidos, es el segundo principal mercado, de igual manera, presentó una disminución en su participación pasando del 18,1% en el 2013 al 17,5% en 2017. Por su parte, Rusia tuvo un crecimiento llegando al 7,9% en 2017. Japón ocupa el cuarto lugar, con una baja en su participación durante el mismo periodo de análisis.

Gráfico 1

Evolución de la participación % de los principales países importadores de banano

Elaborado por autores a partir de Trademap

Gráfico 1

Evolución de la participación % de los principales países importadores de banano

Elaborado por autores a partir de Trademap

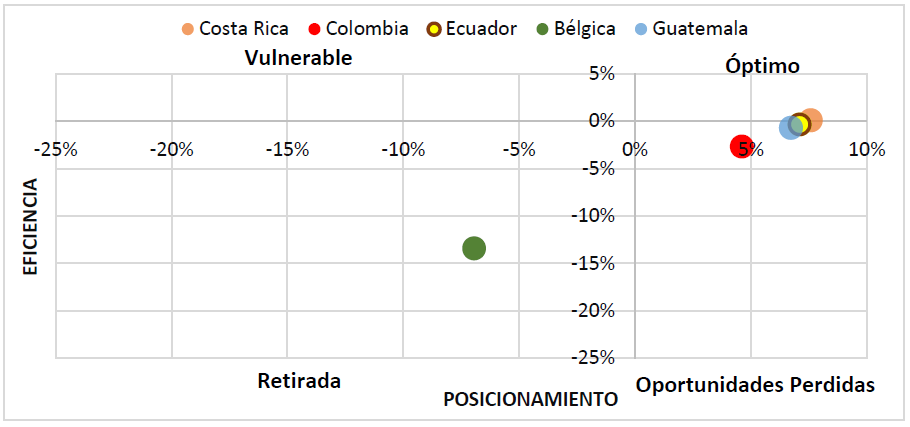

· INDICADOR DE FAJNZYLBER

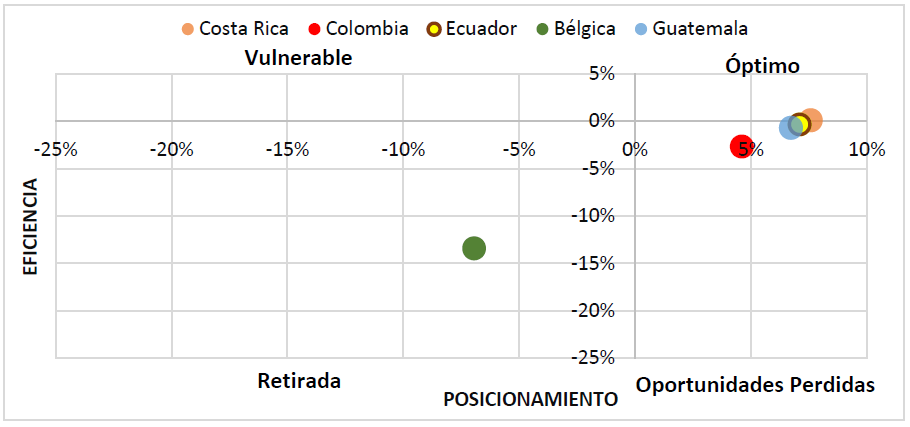

Durante

el periodo 2013 – 2017, las exportaciones de banano por parte de Ecuador se

ubicaron al límite del cuadrante

óptimo, debido a que presentaron un posicionamiento de 7,10% y una eficiencia

de -0,34%, estos resultados

concuerdan con los obtenidos por Camino-Mogro et al. (2016) durante el periodo

2010 – 2014, indicando que el banano

no ha mejorado su competitividad en el mercado mundial. ťnicamente Costa Rica presentó una mejor posición con respecto a

Ecuador mostrando un mayor posicionamiento y eficiencia, sin embargo, este es mínimo. Por otra parte,

países como Guatemala, Colombia y Bélgica mostraron una peor situación que Ecuador, siendo Bélgica el único ubicado en el cuadrante de retirada.

Gráfico 2

Indicador Fajnzylber Banano

Elaborado por autores a partir de Trademap

Gráfico 2

Indicador Fajnzylber Banano

Elaborado por autores a partir de Trademap

La posición de Ecuador es un reflejo de la caída en su cuota de mercado en la Unión Europea con una pérdida de 3 puntos porcentuales, pasando de una

participación porcentual del 20% en el 2013 al 17% al 2017. Así mismo, Ecuador bajó en 4 puntos porcentuales en su participación en Estados Unidos. Sin embargo, el país es el

mercado dominante en Rusia, llegando al 2017 con una cuota de mercado del 96%,

mostrando un incremento del 1% desde el 2013.

2. CACAO8

· PRINCIPALES IMPORTADORES

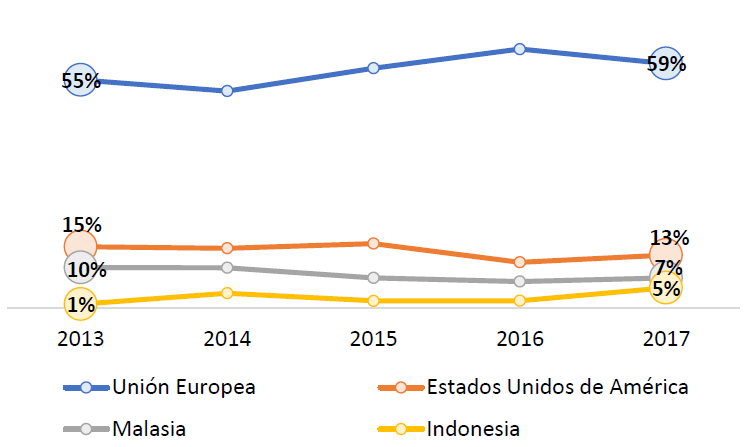

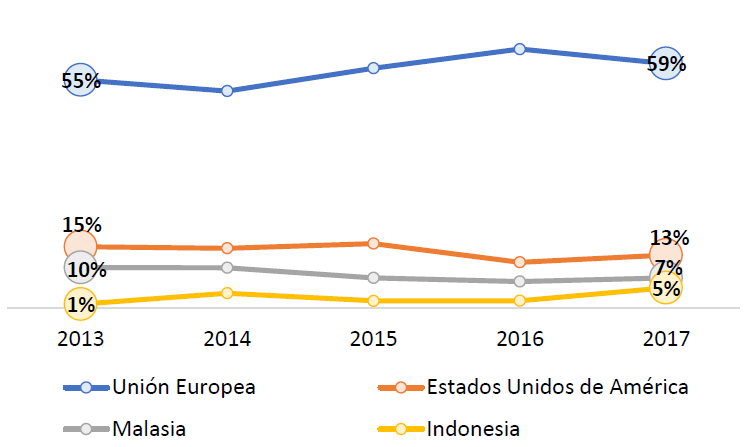

La

Unión Europea es el principal mercado importador de cacao a nivel mundial, con

una participación del 59% al 2017,

mostrando un incremento de 4 puntos porcentuales desde el año 2013. En segundo

lugar, se encuentra Estados Unidos

con una participación del 13%, presentando un decrecimiento de su participación en 2 puntos porcentuales desde el 2013.

Por su parte, Malasia es el tercer mercado más importante, este ha mostrado un decrecimiento de su

participación de 3 puntos porcentuales, al 2017 al llegando al 7%. En Contraste, Indonesia presentó un

importante incremento en demanda de cacao partiendo con el 1% en el 2013 y llegando al 2017 con el 5%.

Gráfico 3

Evolución de la participación % de los principales países importadores de cacao

Elaborado por autores a partir de Trademap

Gráfico 3

Evolución de la participación % de los principales países importadores de cacao

Elaborado por autores a partir de Trademap

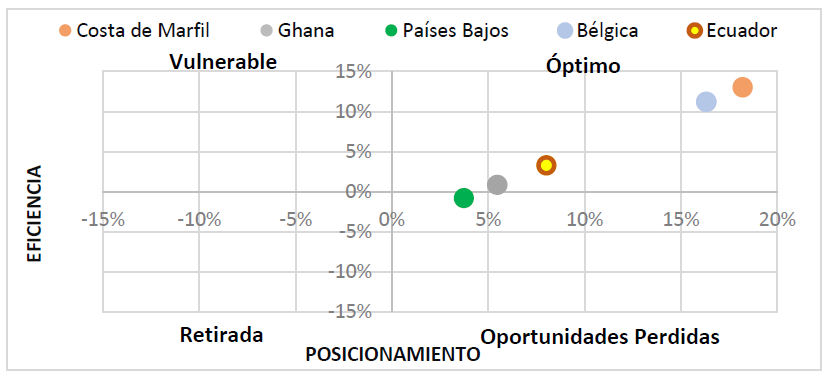

· INDICADOR DE FAJNZYLBER

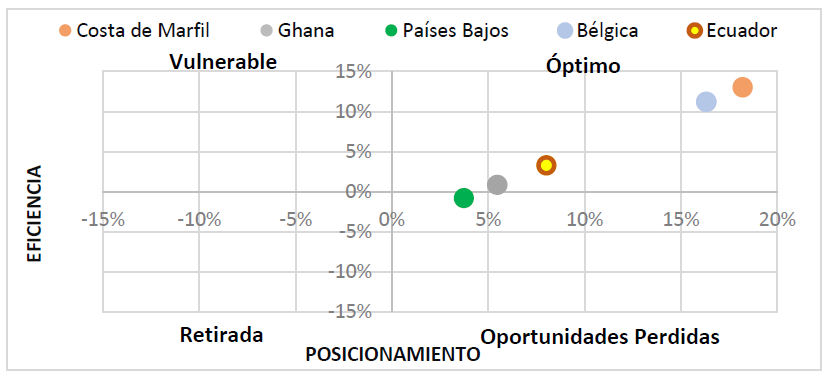

Durante

el periodo 2013-2017, las exportaciones ecuatorianas de cacao se ubicaron

dentro del cuadrante óptimo, debido a que su posicionamiento fue de 8,01% y su eficiencia de 3,29%, encontrándose en una mejor posición que Ghana y Países Bajos. Sin embargo, países como Bélgica y

Costa de Marfil mostraron una mejor posición con respecto a Ecuador, siendo Costa de Marfil el país mejor posicionado internacionalmente.

Gráfico 4

Indicador Fajnzylber Cacao

Elaborado por autores a partir de Trademap

Gráfico 4

Indicador Fajnzylber Cacao

Elaborado por autores a partir de Trademap

Durante

los últimos 5 años Ecuador ha perdido participación en el mercado de Estados

Unidos, teniendo un descenso de 4 puntos porcentuales, ocupando actualmente el tercer puesto como proveedor de este producto. Sin embargo, ha ganado participación en mercados como la Unión Europea

en donde se ubica como sexto proveedor

con una participación de 4% al 2017. En los mercados de Malasia e Indonesia,

Ecuador ha presentado un importante incremento en su cuota de 6 y 4 puntos porcentuales respectivamente. Lo anterior explica el posicionamiento del país en el mercado internacional.

3. CAMARÓN9

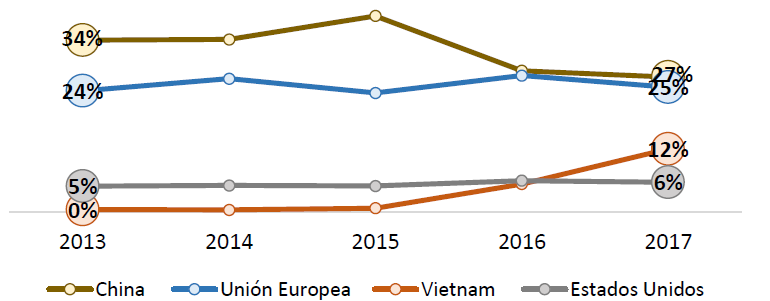

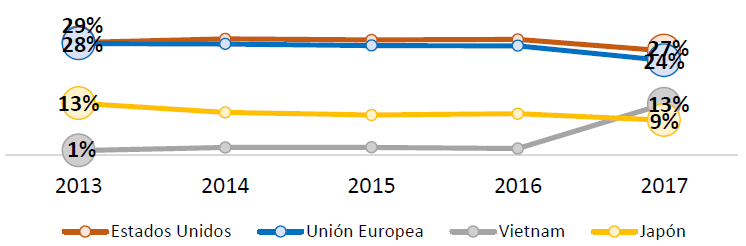

Estados

Unidos se ubicó como el principal mercado importador de camarón a nivel mundial

que al 2017 fue de 27%, mostrando así

una disminución en relación a 2013 en donde la participación fue de 29%. La

Unión Europea es el segundo mercado, que de igual manera ha mostrado una baja en su participación al llegar al 24% en 2017. Vietnam, por su parte, mostró

una tendencia creciente de participación, ya que, al 2013 era de 1% mientras al 2017 fue de 13%. Finalmente,

Japón disminuyó su participación en 4 puntos porcentuales, llegando al 2017 al 9%.

Gráfico 5

Evolución de la participación % de los principales países importadores de camarón

Elaborado por autores a partir de Trademap

Gráfico 5

Evolución de la participación % de los principales países importadores de camarón

Elaborado por autores a partir de Trademap

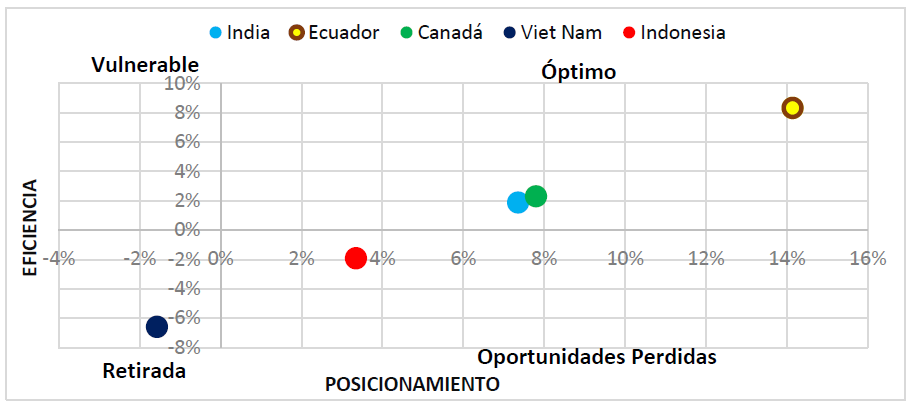

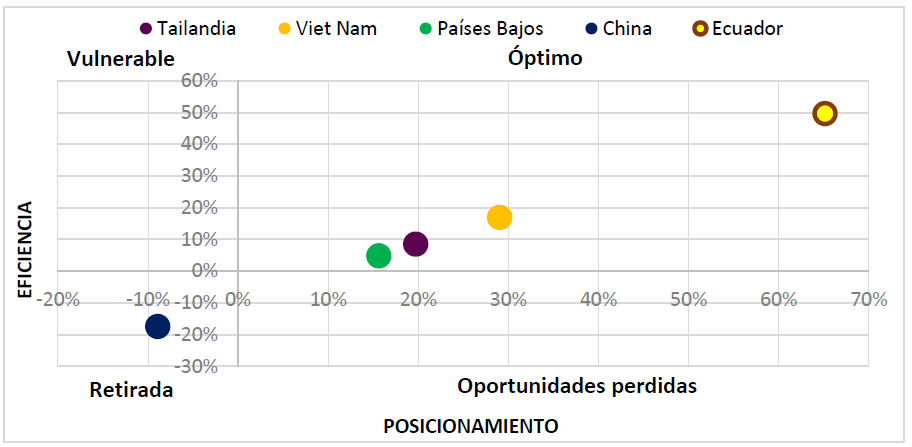

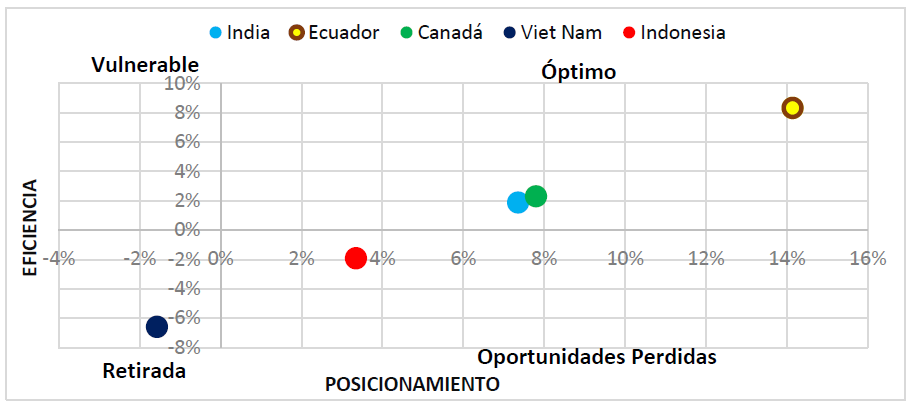

· INDICADOR DE FAJNZYLBER

El

camarón ecuatoriano, durante el periodo 2013 – 2017 se ubicó dentro del

cuadrante óptimo al presentar un

posicionamiento de 14,14% y una eficiencia de 8,33%, ubicándolo en primer lugar

en relación a sus principales

competidores a nivel internacional. Canadá y la India se encuentran de igual

manera dentro del cuadrante óptimo encontrándose por debajo de Ecuador. Por su parte, Indonesia se encuentra en el cuadrante de oportunidades perdidas, teniendo un bajo nivel de eficiencia. Finalmente, Vietnam está en el cuadrante de retirada lo cual demuestra bajos niveles tanto de posicionamiento como de eficiencia.

Gráfico 6

Indicador Fajnzylber Camarón

Elaborado por autores a partir de Trademap

Gráfico 6

Indicador Fajnzylber Camarón

Elaborado por autores a partir de Trademap

Se

explica la ubicación de Ecuador en primer lugar dentro del cuadrante óptimo

debido al importante incremento que se dio en las exportaciones a Vietnam, lo cual, a su vez se debe a la enfermedad de “la mancha blanca” la cual decantó en la reducción de exportaciones de los

principales competidores como Estados Unidos,

China, entre otros. Adicionalmente, Ecuador es el tercer proveedor a Estados

Unidos con una cuota de 13% a 2017, el segundo a la Unión Europea con una cuota de 9% al mismo periodo y el primero al mercado ruso con el 23% de participación a 2017.

4. CAFÉ INDUSTRIALIZADO10

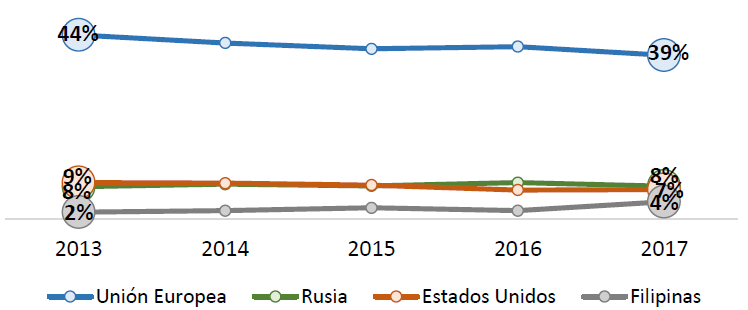

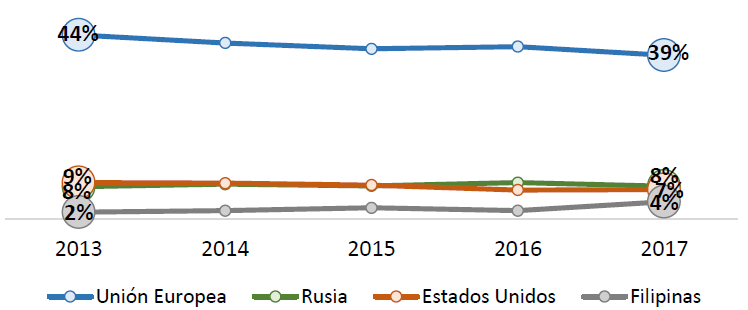

· PRINCIPALES IMPORTADORES

La

Unión Europea fue el principal importador a

nivel mundial de café industrializado, al 2017 su participación fue de 39%, siendo inferior al 44% presentado en

2013. El segundo mercado fue Rusia con una

participación del 8% misma que se ha mantenido estable durante los últimos 5

años. Estado Unidos, por su parte,

participó con el 7% al 2017, mientras que Filipinas incrementó su participación

llegando al 4% en 2017.

Gráfico 7

Evolución de la participación % de los principales países importadores de café industrializado

Elaborado por autores a partir de Trademap

Gráfico 7

Evolución de la participación % de los principales países importadores de café industrializado

Elaborado por autores a partir de Trademap

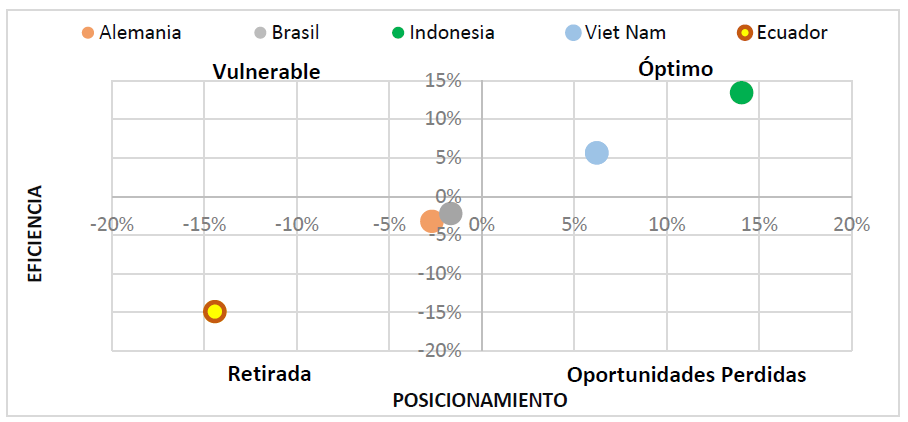

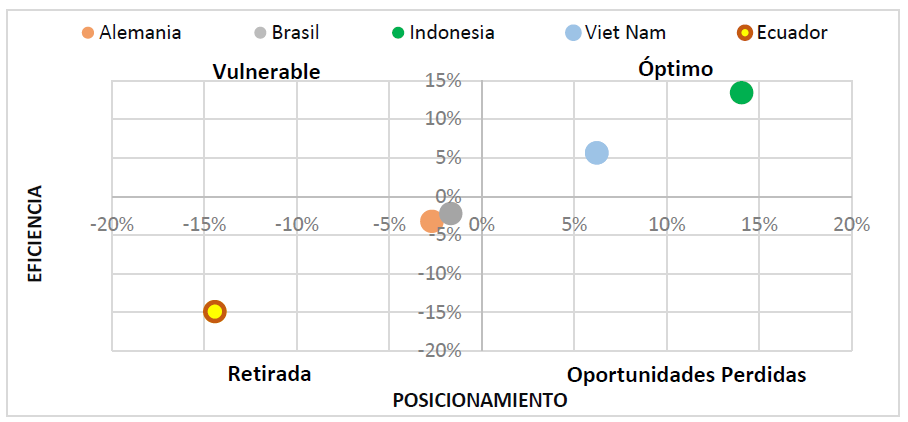

· INDICADOR DE FAJNZYLBER

Las exportaciones ecuatorianas de café industrializado se ubicaron dentro del cuadrante de retirada durante el periodo 2013-2017, presentando un posicionamiento de -14,44% y una eficiencia de -14,91%, de esta manera Ecuador se encuentra en último lugar con respecto a sus principales

competidores mundiales, en este mismo cuadrante

también se encuentran Brasil y Alemania. Por otra parte, países como Vietnam e

Indonesia se encuentran dentro del

cuadrante óptimo siendo Indonesia el líder en este producto.

Gráfico 8

Indicador Fajnzylber Café industrializado

Elaborado por autores a partir de Trademap

Gráfico 8

Indicador Fajnzylber Café industrializado

Elaborado por autores a partir de Trademap

Se

explica la ubicación de Ecuador en el cuadrante de retirada en gran medida por

la pérdida de participación en el

mercado europeo, el cual es el principal importador de café que en promedio

demandó el 42% de importaciones desde el mundo. Al 2013, la cuota de mercado del café ecuatoriano en la Unión Europea fue del 6,9% y cayó al 4,8% al 2017; es decir, una pérdida de 2,1 puntos porcentuales. El mismo comportamiento sucedió en el mercado ruso, segundo importador de café en el mundo, presentando una caída de la participación del café ecuatoriano, pasando del 11,3% en 2013 al 8% al 2017; es decir, una pérdida de 3,3 puntos porcentuales.

PRODUCTOS NO TRADICIONALES

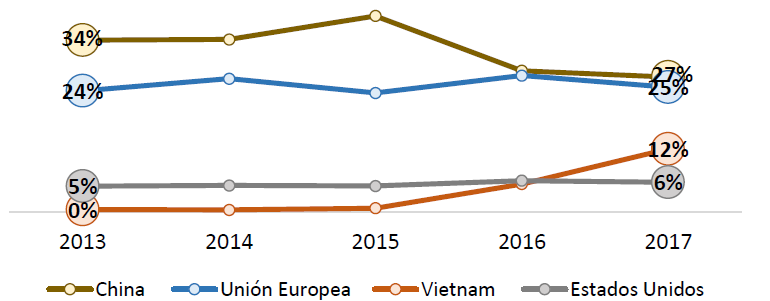

1. LAS DEMÁS FRUTAS (GRANADILLA, PITAHAYA, MARACUYÁ)11

· PRINCIPALES IMPORTADORES

Con una participación de 27% al 2017, China se consolidó como el

principal importador en el mundo de las demás

frutas, mostrando además una reducción con respecto a 2013 en donde su

participación fue de 34%. El segundo

mercado fue la Unión Europea con 25% de participación, siendo ligeramente

superior a la presentada en 2013. En tercer lugar, se ubicó Vietnam, mostrando un importante crecimiento llegando a 2017 a una participación de 12%. Por último, Estados Unidos mostró una participación de 6% al 2017, manteniendo su tendencia desde 2013.

Gráfico 9

Evolución de la participación % de los principales países importadores Las demás frutas (granadilla, pitahaya, maracuyá)

Elaborado por autores a partir de Trademap

Gráfico 9

Evolución de la participación % de los principales países importadores Las demás frutas (granadilla, pitahaya, maracuyá)

Elaborado por autores a partir de Trademap

· INDICADOR DE FAJNZYLBER

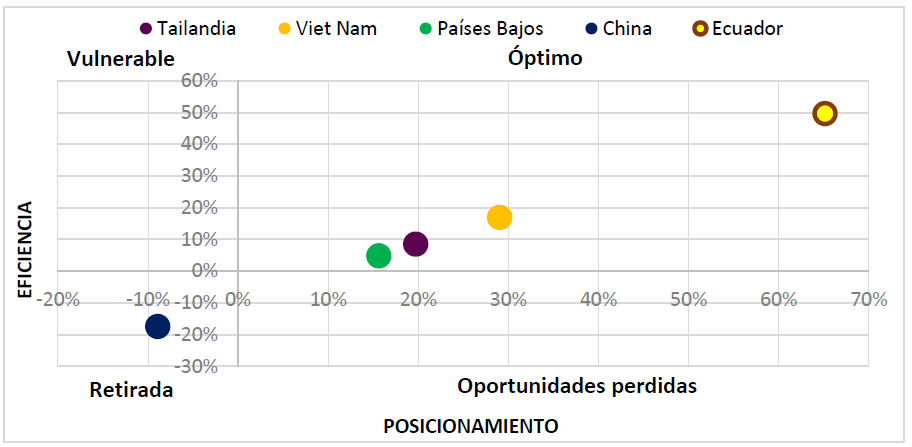

Durante

el periodo 2013-2017, las exportaciones ecuatorianas de las demás frutas, en

donde sus principales representantes

son granadilla, pitahaya y maracuyá, presentando un posicionamiento de 65,15% y

una eficiencia de 49,68% haciendo que

se ubiquen dentro del cuadrante óptimo. Ecuador se encuentra en primer lugar con respecto al resto de países,

mostrando una amplia diferencia respecto a sus competidores como Vietnam, Tailandia, Países bajos y China

Gráfico 10

Indicador Fajnzylber Las demás frutas (granadilla, pitahaya, maracuyá)

Elaborado por autores a partir de Trademap

Gráfico 10

Indicador Fajnzylber Las demás frutas (granadilla, pitahaya, maracuyá)

Elaborado por autores a partir de Trademap

Ecuador

presenta resultados positivos al encontrarse en el cuadrante óptimo, que en

gran medida se explica por una mayor

presencia de frutas en el mercado europeo. Si bien Ecuador no ocupa una cuota

de mercado significativa en este

mercado, esta ha aumentado pasando del 2,3% en el 2013 al 4,1% al 2017; es

decir, un aumento de casi dos puntos porcentuales. De igual manera, Ecuador ha incrementado su cuota de mercado en Estados

Unidos, segundo importador de fruta (granadilla, pitahaya, maracuyá) del mundo.

Al 2017, Estados Unidos importó desde

Ecuador USD 2,8 millones, mostrando

un crecimiento del 944% con respecto al 2013, en el que se importó USD 269 mil.

2. PIÑAS12

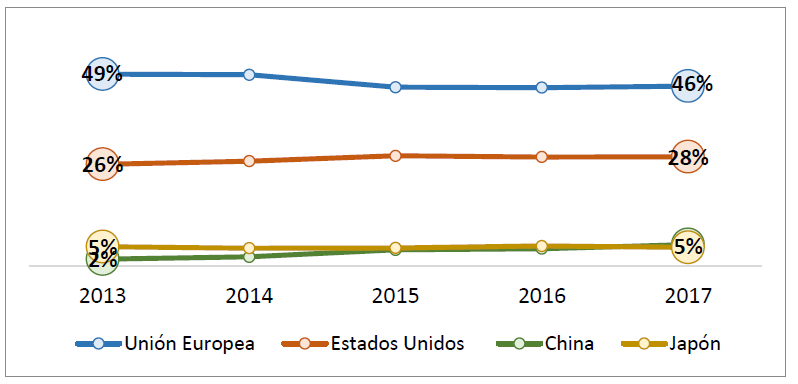

· PRINCIPALES IMPORTADORES

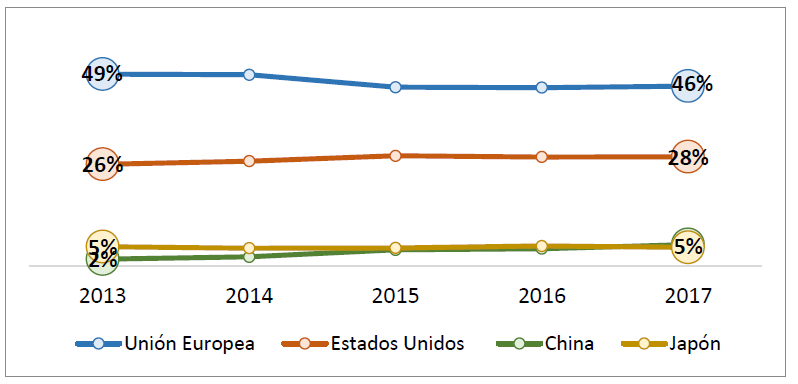

Al 2017 La Unión Europea fue el principal importador mundial de piñas con una participación de 46%, siendo inferior a la mostrada en 2013. Por otra parte, Estado Unidos, quien se

ubica en segundo lugar mostró un ascenso en su participación al pasar de 26% en 2013 a 28% en 2017. Así mismo, China mostró un incremento en su participación llegando al 5% en 2017, lo cual implicó un aumento de 3 puntos porcentuales en relación a 2013. Japón, el cuarto importador de este producto, presentó un comportamiento estable en lo referente a su participación manteniéndose en el 4% durante los últimos 5 años.

Gráfico 11

Evolución de la participación % de los principales países importadores de piña

Elaborado por autores a partir de Trademap

Gráfico 11

Evolución de la participación % de los principales países importadores de piña

Elaborado por autores a partir de Trademap

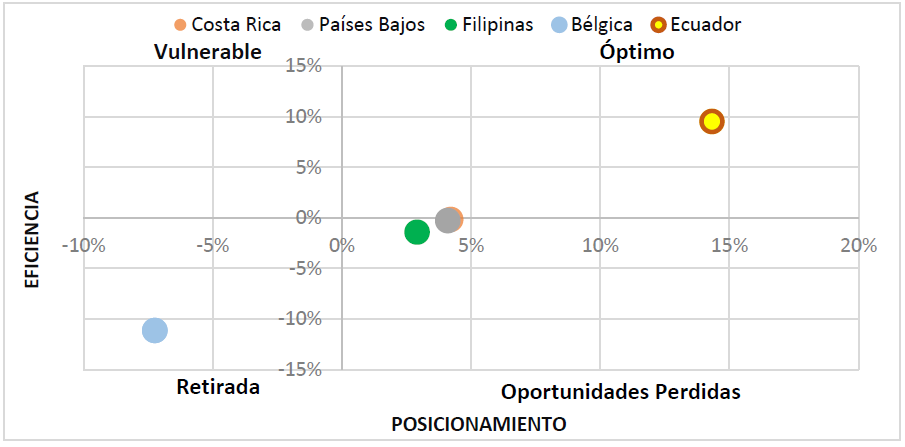

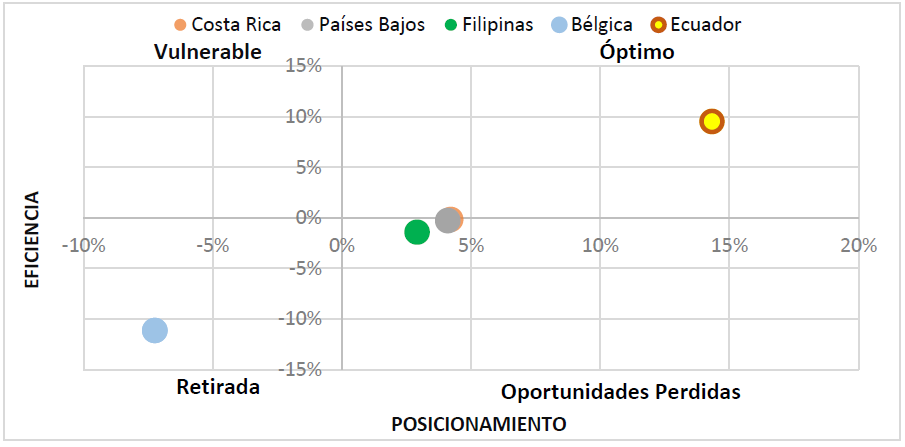

· INDICADOR DE FAJNZYLBER

Durante

el periodo 2013-2017, la piña ecuatoriana, una fruta tropical, se ubicó en el

cuadrante óptimo con un posicionamiento de 14,33% y una eficiencia de 9,54%, ubicándolo solo detrás de Filipinas. Sus principales competidores, como Países Bajos y Costa Rica

se ubican dentro del cuadrante óptimo sin embargo se encuentran muy por debajo de Ecuador, mientras que Bélgica se

ubicó en el cuadrante de retirada al mostrar bajos niveles tanto de posicionamiento como de eficiencia.

Gráfico 12

Indicador Fajnzylber Piñas

Elaborado por autores a partir de Trademap

Gráfico 12

Indicador Fajnzylber Piñas

Elaborado por autores a partir de Trademap

El

principal mercado demandante de piñas en el mundo es la Unión Europea, el cual

incrementó sus importaciones en 4% en

5 años dentro del periodo 2013-2017 llegando a 1.238 millones en el 2017. Costa Rica es el principal proveedor de piñas hacia la Unión Europea con una participación promedio del 64% en el periodo analizado, exportando al 2017 USD 814 hacia dicho mercado. Si bien el Ecuador tiene una baja presencia en el mercado de piñas en la Unión Europea, ha mostrado un incremento de su cuota de mercado pasando de una participación del 1,2% en 2013 al 3,4% al 2017; es decir, un incremento de 2,2 puntos porcentuales. En monto esto significó que la Unión Europea importó piñas desde Ecuador un valor de USD 14,4 millones en 2013 y llegó a USD 40,1 millones, presentando un incremento del 178% en 5 años.

Con respecto al segundo importador de piñas en el mundo, Estados Unidos, aumentó su importación de piñas pasando de USD 631 millones en el 2013 a USD 749 millones al 2017; es decir un incremento del 19% en 5 años. Costa Rica es el principal proveedor de esta fruta, dominando el mercado con una participación promedio del 85,7%. Ecuador presenta una baja presencia en el mercado estadounidense con una participación promedio por debajo del 0,5%.

De igual manera que el caso estadounidense, en los subsiguientes principales importadores de piña en el mundo, China y Japón, Ecuador no evidencia una cuota de mercado significativa, no exportando en el primer caso y en el segundo llegó a exportar USD 8 millones al 2017.

3. SOMBREROS DE PAJA TOQUILLA13

· PRINCIPALES IMPORTADORES

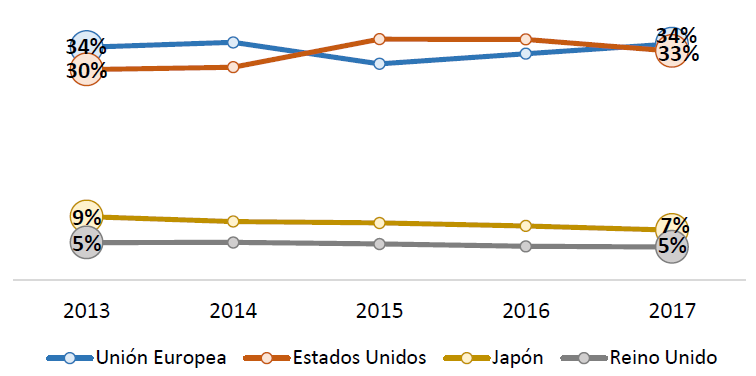

La Unión Europea fue el principal importador de sombreros de paja toquilla en el mundo con una participación en el mercado de 34%, la cual se ha

mantenido desde 2013. El segundo importador fue Estados Unidos con el 33%, siendo 3 puntos porcentuales más

que en 2013. Por otra parte, Japón, se ubicó en tercer lugar, mostrando una disminución en su

participación, al pasar de 9% en 2013 a 7% en 2017. De igual manera, Reino Unido, mostró una baja en su participación siendo en 2017 el 4,8%.

Gráfico 13

Evolución de la participación % de los principales países importadores de sombreros de paja toquilla

Elaborado por autores a partir de Trademap

Gráfico 13

Evolución de la participación % de los principales países importadores de sombreros de paja toquilla

Elaborado por autores a partir de Trademap

· INDICADOR DE FAJNZYLBER

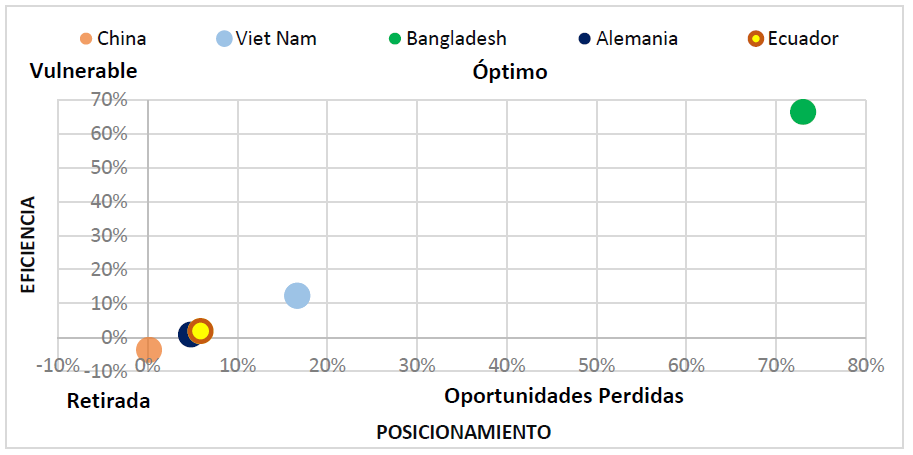

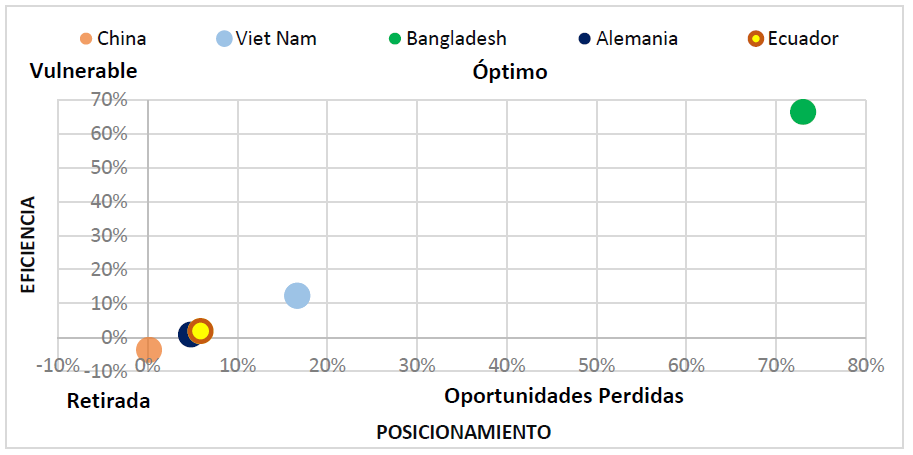

Los

sombreros de paja toquilla, durante el periodo 2013-2017, se ubicaron en el

cuadrante óptimo con un posicionamiento de 5,88% y una eficiencia de 1,89%. Dentro de sus principales competidores, Bangladesh se posiciono como líder encontrándose muy por encima, le sigue Vietnam. Por otra parte, Alemania se encuentra por debajo de Ecuador aún en el cuadrante óptima, mientras

Vietnam se encuentra en el cuadrante de oportunidades perdidas.

Gráfico 14

Indicador Fajnzylber Sombreros de Paja Toquilla

Elaborado por autores a partir de Trademap

Gráfico 14

Indicador Fajnzylber Sombreros de Paja Toquilla

Elaborado por autores a partir de Trademap

Es

importante mencionar que Ecuador se encuentra en el umbral entre el cuadrante

óptimo y oportunidades perdidas,

especialmente encontrándose vulnerable en la eficiencia. Ecuador ha mostrado

resultados positivos en la Unión Europea, principal importador de sombreros de paja toquilla. Al 2013, la Unión Europea importó sombreros de paja toquilla desde Ecuador USD 5,7 millones llegando a USD 8,6 millones al 2017, mostrando un crecimiento del 51% en 5 años.

4. TABACO EN RAMA14

· PRINCIPALES IMPORTADORES

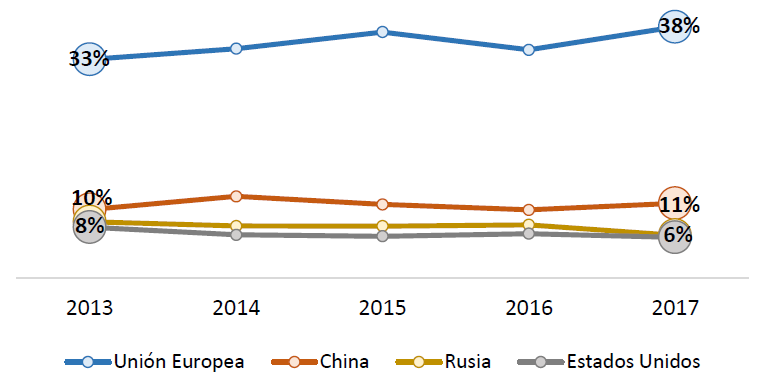

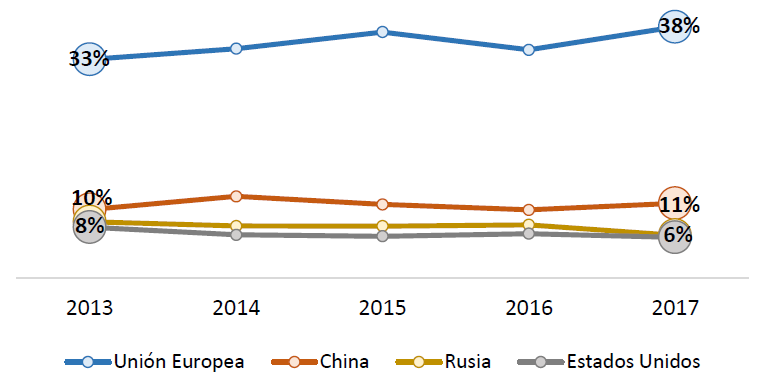

Al

2017, con una participación del 38%, la Unión Europea fue el principal

importador mundial de tabaco en rama, le sigue China con una participación de 11% siendo ligeramente superior a la presentada en 2013 (10%). Rusia presentó a 2017 una participación de 6% siendo 2 puntos porcentuales inferior a la presentada en 2013. Estados Unidos se encuentra en cuarto lugar, sin embargo, mantiene la misma participación del 6% que Rusia.

Gráfico 15

Evolución de la participación % de los principales países importadores de tabaco en rama

Elaborado por autores a partir de Trademap

Gráfico 15

Evolución de la participación % de los principales países importadores de tabaco en rama

Elaborado por autores a partir de Trademap

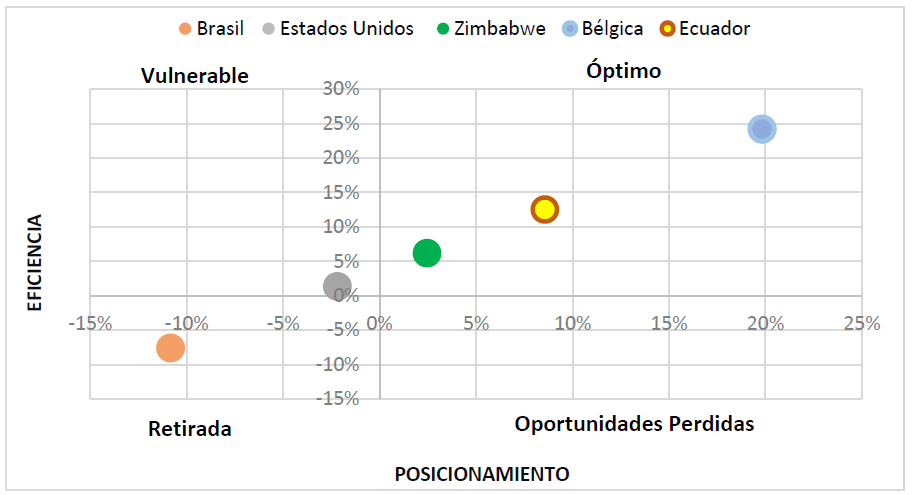

· INDICADOR DE FAJNZYLBER

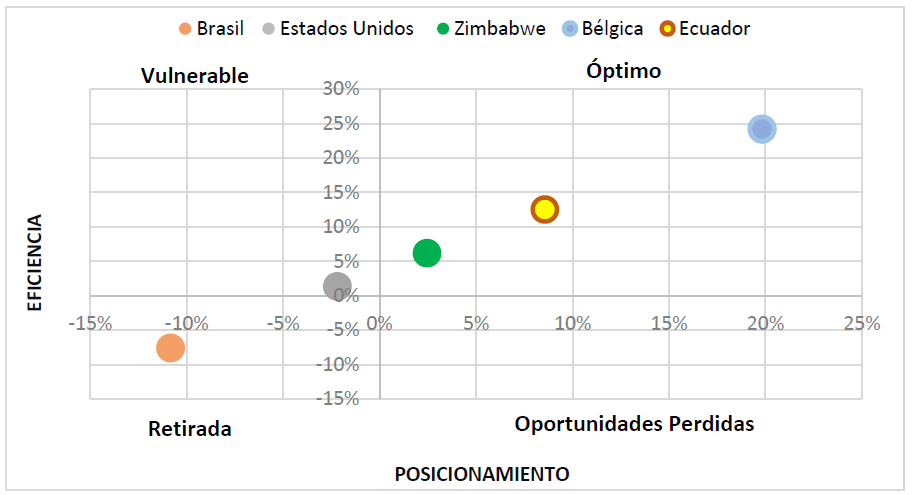

Durante

el periodo 2013-2017, el tabaco en rama, se ubicó en el cuadrante óptimo con un

posicionamiento de 8,57% y una

eficiencia de 12,52%, únicamente Bélgica se encuentra por encima de Ecuador.

Zimbawe se encuentra por debajo manteniéndose aún en el cuadrante óptimo. Por otra parte, Estados Unidos se encuentra en el cuadrante vulnerable y Brasil en el de retirada.

Gráfico 16

Indicador Fajnzylber Tabaco en rama

Elaborado por autores a partir de Trademap

Gráfico 16

Indicador Fajnzylber Tabaco en rama

Elaborado por autores a partir de Trademap

Si bien Ecuador presenta una casi nula presencia en los principales mercados importadores de tabaco en rama, tal como la Unión Europea, China, Rusia y Estados Unidos, su principal destino de exportaciones ecuatorianas corresponde a República Dominicana el cual incrementó sus

importaciones desde Ecuador de este producto pasando de USD 14,9 millones en el 2013 a USD 26 millones de dólares, es

decir casi duplicó su monto importado

en 5 años. El mismo comportamiento ocurre en su segundo mercado demandante de

tabaco en rama, Nicaragua, el cual importó tabaco en rama desde el Ecuador pasando de USD 10,7 millones en el 2013 al USD 18,8

millones en el 2017; es decir un incremento del 76% en 5 años.

IV. CONCLUSIONES

Los productos no tradicionales en Ecuador han ganado relevancia durante la última década. De este modo, para el periodo 2013 – 2017, algunos de los productos no tradicionales más representativos como las demás frutas (granadilla, pitahaya, maracuyá), piñas, sombreros de paja toquilla, tabaco en rama, entre otros, mostraron mayores niveles tanto de posicionamiento como de eficiencia en el mercado internacional, presentándose como líderes a nivel mundial, siendo el caso de las demás frutas y piñas. El comportamiento descrito anteriormente contrasta con el presentado por los principales productos tradicionales como banano, cacao, camarón y café, los mismos que a excepción del camarón han perdido participación en el mercado internacional y su eficiencia se ha visto reducida.

Los resultados obtenidos muestran la relevancia que han obtenido los productos no tradicionales y la necesidad de fomentar tanto la producción como exportación de los mismos. Ecuador al ser un país con una posición geográfica privilegiada posee un gran abanico de posibilidades en lo referente a cultivos que otros países no poseen, por lo cual se debería dar mayor atención y apoyo a aquellos que muestran un mejor panorama en el mercado internacional.

Al ser Ecuador un país agrícola, es importante de igual manera desarrollar estrategias para diversificar la oferta exportable y que el mayor volumen de exportación no petrolera no se centre en 3 o 4 productos, así mismo es importante encontrar nuevos mercados que demanden este tipo de productos no tradicionales.

Esto se puede lograr a partir de políticas públicas que fomenten la tanto la producción eficiente de los productos no tradicionales, así como políticas que impulsen al sector exportador de estos productos, en lo referente a la promoción y acceso a mercados. Es importante, así mismo, desarrollar estrategias que les permitan a los productos tradicionales recuperar el terreno perdido en el mercado internacional.

[De esta manera:]

[De esta manera:] [Donde:]

[Donde:]