BENEFICIO TRIBUTARIO DE DONACIONES REALIZADAS A UNIVERSIDADES E INSTITUTOS PROFESIONALES EN CHILE

TAX BENEFIT OF THE DONATIONS MADE TO UNIVERSITIES AND PROFESSIONAL INSTITUTES IN CHILE

Proyecciones, núm. 14, 2020

Universidad Nacional de La Plata

Artículos

Recepción: 04 Septiembre 2020

Aprobación: 03 Noviembre 2020

Resumen:

La presente investigación evaluará la mayor o menor liquidez de recursos monetarios que la aplicación de la disposición contenida en el artículo 69 de la Ley 18.681 les genera a los contribuyentes del Impuesto a la Renta de Primera Categoría que realizan donaciones a universidades e institutos profesionales. Esta disposición legal, que es calificada como un “beneficio tributario”, otorga un crédito del 50% del monto donado y considera el otro 50% como gasto aceptado siempre que cumpla con los requisitos del número 7 del artículo 31 de la Ley sobre Impuestos a la Renta. El objetivo principal es determinar el efecto de dicho beneficio en el flujo y reflexionar sobre la efectividad de los recursos generados en la Operación Renta del Año Tributario 2018.

Se realizó una investigación cualitativa que examinó los articulados pertinentes de la ley ya señalada a través de un proceso de microsimulación tributaria que analizó información pública de contribuyentes que realizaron donaciones y permitió ilustrar la carga tributaria que obtuvieron. Posteriormente, se realizó un análisis numérico que arrojó el resultado de aplicar la mecánica de esta disposición tributaria a las operaciones estudiadas, para luego analizar las cifras generales que el Servicio de Impuestos Internos informó de las declaraciones de la Operación Renta del Año Tributario 2018.

Se obtuvo como resultado que MM$ 12.750 fue el flujo neto social, entendido como el total de recursos que se aplicaron a instituciones de educación superior como donaciones (apreciación cualitativa). También se determinó que la disposición en estudio no es un beneficio sino un “premio” que el legislador otorga a los contribuyentes que realizan donaciones por motivaciones altruistas.

Palabras clave: Incentivo tributario, Donaciones, Microsimulación tributaria.

Abstract:

This investigation analyses the effect on the distribution of monetary resources that the Taxpayers of the First Category Income Tax who make donations to universities and higher education institutions have to face, according to article 69 of Law 18.681. The latter provision, considered as a "tax benefit", grants a credit of 50% of the donated amount, considering the other 50% as an accepted expense if it complies with the requirements of paragraph 7 of article 31 of the Income Tax Law. The main objective is to determine the effect of such benefit on the flow and reflect on the effectiveness of the resources generated in the Fiscal Year 2018 Tax Operation.

Qualitative research was carried out to analyse the dispositions of the above-mentioned Law through a tax microsimulation process based on the generic data of the taxpayers who made the donations to illustrate the effects obtained. Subsequently, a numerical exercise was determined, which specified the result of applying the provision, to analyse later the general figures that the Internal Revenue Service reported on the Fiscal Year 2018 Tax Operation statements.

As a result, the net social flow was $12,750 MM, understood as the total of resources that were applied to higher education institutions as donations (qualitative assessment). It was also determined that the provision under study is not a benefit but a "prize" that the legislator grants to the taxpayers who make donations for altruistic reasons.

Keywords: Tax incentive, Donations, Tax microsimulation.

INTRODUCCIÓN

Existen diversas disposiciones legales que establecen un tratamiento tributario especial para las donaciones que realizan los contribuyentes del Impuesto a la Renta de Primera Categoría (IRPC)1 en Chile2 . Dichas disposiciones se pueden clasificar en aquellas que permiten su descuento de la utilidad tributaria, es decir, que sean consideradas como gastos3 necesarios para producir renta, y las que otorgan que una parte de la donación sea un crédito contra el impuesto a la renta y la otra sea aceptada como gasto , generando un aparente beneficio para el contribuyente, pero que ocultan una rémora en la liquidez de los donantes4 . Este hecho solo permite concluir que las disposiciones que conceden un beneficio tributario para los donantes otorgan, en realidad, un premio para aquellos que realizan estas erogaciones. Consideramos que los donantes realizan sus donaciones por motivaciones altruistas y no para lograr una rebaja impositiva como objetivo final y principal. Por otro lado, la supuesta menor carga tributaria que se obtiene al aplicar la disposición en estudio (el artículo 69 de la Ley 18.6815 ) es considerada como parte del “gasto tributario” que corresponde a toda la recaudación que deja de percibir el Estado producto de exenciones y otros beneficios tributarios (Jiménez y Podestá, 2009). Sin embargo, del análisis particular y microeconómico de esta disposición es posible determinar que existe una menor disponibilidad de recursos líquidos para el contribuyente que realiza la donación e impetra el beneficio tributario, hecho de desmiente que estemos en presencia de un factor motivante y que siga la lógica desarrollada por la doctrina económica, la cual establece que la autoridad crea incentivos (rebajas tributarias) para motivar determinadas conductas en los contribuyentes6 . Es por ello que esta investigación evaluará el efecto general que generó en la Operación Renta del Año Tributario 2018 (OR 2018)7 la aplicación de las disposiciones que están contenidas en el artículo 69 de la Ley 18.681 vinculada a las donaciones realizadas a universidades e institutos profesionales, las que establecen que el 50% del monto donado es un crédito contra el Impuesto a la Renta de las Empresas hasta un monto inferior a 14.000 UTM8 y el 50% restante es gasto aceptado siempre que cumpla las disposiciones del número 7 del artículo 31 de la Ley sobre Impuestos a la Renta (LIR), no superando el 2% de la Renta Líquida Imponible (RLI) o el 1,6 por mil del capital propio tributario. Lo que supere de este monto será considerado gasto rechazado afecto a la tributación contenida en el inciso tercero del artículo 21 de la LIR que lo afecta con una tasa del 40%9.

También se evaluará el efecto de la disposición del artículo 10 de la Ley 19.885 que establece que toda donación no puede superar el 5% de la RLI. La cantidad que supere esa cota está afecta a la tributación del 40% que ya se indicó. Solo la cantidad de la donación que esté bajo el 5% puede acogerse a las disposiciones particulares de la donación señaladas en el artículo 69 de la Ley 18.681. Esta evaluación se realizará a través de una apreciación cualitativa que se construye sobre la base microeconómica que surge de una microsimulación tributaria, la cual será alimentada por los datos que emanan de la OR 2018.

Esta evaluación será una mezcla de enfoque cualitativo y cuantitativo, es decir, multimétodo, pero con énfasis en lo cualitativo, ya que los números son un atributo y complemento y no un fin en sí mismo (Mella, 2003).

La conjetura de la presente investigación es que existe un “flujo social neto” derivado de la aplicación de la disposición del artículo 69 de la Ley 18.681 que no es un beneficio tributario que otorgue una rebaja impositiva que motive las donaciones, sino que es un premio para aquellos contribuyentes que realizan estas erogaciones motivados por factores distintos a los tributarios.

Marco Teórico

La teoría económica nos indica que los mercados tienen que estar libres de elementos que distorsionen las decisiones de los agentes económicos que interactúan a través del intercambio de los bienes y servicios (Samuelson, 1967, p. 69) debiendo reaccionar como entes racionales y con ausencia de información asimétrica (Perrotini, 2002). Sin perjuicio de lo anterior, Musgrave y Musgrave (1992), basados en Samuelson (1967), establecen que la autoridad económica utiliza los impuestos como incentivos y desincentivos para que los agentes económicos realicen actividades, siendo los beneficios tributarios los motivantes de conductas, aunque hay autores como Beranek et al. (2010) que señalan que no hay una opinión general entre los economistas de que los impuestos tengan efectos reales en las decisiones de los agentes económicos.

Las disposiciones que esperan ejercer influencia en las decisiones de las empresas a través de concesiones tributarias son un ejemplo de este tipo de esfuerzos del legislador y sus efectos reales han sido estudiados, entre muchos otros, por Grant (2016), que señala que la elasticidad precio-impuesto disminuye con el tamaño de la donación, ya que los donantes con grandes patrimonios no responden a los incentivos tributarios. Rauscher (1998) señala que existen factores éticos que motivan a los donantes más que las rebajas impositivas y Lacetera et al. (2014) señalan que las normas legales no influyen significativamente en las decisiones de donación. Por otro lado, Venkataramani et al. (2012) no encontraron evidencia para determinar que los beneficios tributarios motivan las donaciones, como también lo señalan Petersen y Lippert-Rasmussen (2011)10. Igual situación se determinó en Canadá con Hossain y Lamb (2012).

Justificación del Estudio

La necesidad de evaluar las políticas públicas de nuestro país es la justificación de esta investigación, la cual realiza una reflexión cualitativa11 de la efectividad de las disposiciones que se consideran como beneficios tributarios. Además de lo anterior, existen distintas posturas frente a las donaciones, pues la doctrina las considera como herramientas de las políticas fiscales, pero también son consideradas como rémoras a la recaudación estatal, considerándolas parte del “gasto tributario”12(Fazio, 2003, p. 123ss.; Jorrat, 2012).

Objetivos

La presente investigación tiene por objetivo la evaluación y caracterización del efecto en el flujo neto social que surge de la aplicación del beneficio tributario vinculado a las donaciones por el art. 69 de la Ley 18.681.

METODOLOGÍA, MATERIAL Y MÉTODOS

Se realizará una investigación descriptiva y cualitativa porque se busca la reflexión de las características de los efectos que producen las disposiciones en estudio, más que la cuantificación de ellos (Silva Escobar, 2015). Primeramente, se realizará un análisis de la normativa, presentando una reseña de cómo se determina el beneficio en estudio, para luego analizar los efectos que generará en distintos contribuyentes. Posteriormente, se realizará una evaluación de la información pública que presenta el Servicio de Impuestos Internos (SII) en su página web, respecto a los contribuyentes que realizan este tipo de donaciones y se acogen a las normas del artículo 69 de la Ley 18.681.

Los efectos generales de la disposición en estudio se analizaron a través de modelos de microsimulación tributaria.

Se analizó el tipo de donantes del año 2017, determinando que 635 contribuyentes del impuesto a las empresas realizaron donaciones, erogando la cantidad de MM$ 18.019,98, aprovechando la cantidad de MM$ 4.806 como crédito contra el impuesto que les afectaba. Por otro lado, se determinó que la suma de MM$ 564 es la recaudada por el Impuesto Único del artículo 21 de la Ley sobre Impuesto a la Renta que grava los desembolsos que son rechazados y que se afectan con el tributo de castigo con tasa 40%13 .

Elaboración del Algoritmo del Beneficio

Todo donante afectado por las disposiciones que estudiamos debe evaluar el Límite General Absoluto (LGA) que señala el artículo 10 de la Ley 19.88514, resultando lo siguiente:

Donación Aceptada < = > 5%RLI 15> Monto Donado

Generando que:

Si 5%RLI < Monto Donado => (5%RLI – Monto Donado) x 40% = IUArt.21

Si 5%RLI > Monto Donado => Monto Donado se somete a la disposición del art. 69 Ley 18.681

Seguidamente, se procede a determinar la disposición en estudio

50% de Monto Donado (que cumplió LGA) es crédito contra el impuesto si < 14.000 UTM

50% de Monto Donado (que cumplió LGA) será gasto < = > 50% Monto Donado < 2% RLI o < 1,6 por mil del Capital Propio Tributario

Veamos lo anterior con un ejemplo:

Supuesto: el monto donado fue contabilizado como cargo a resultados

Monto de la donación, $5.000.000

RLI sin considerar ajuste de la donación $ 60.000.000

Primer paso, evaluación del LGA

Esto determina que el tope es de $ 3.250.000. Como la donación es $ 5.000.000, solo la suma de $ 3.250.000 de lo donado puede ser acogida a la disposición. La diferencia, $1.750.000, es considerada gasto rechazado afecto a la tasa del 40%. De esta forma, tenemos la primera carga tributaria adicional de esta operación, $ 700.000

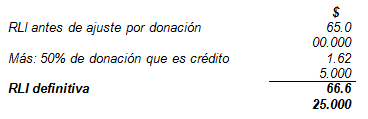

Segundo paso, aplicar art. 69 Ley 18.681

Como esa cantidad es un crédito, y como la donación estaba cargada a resultados, se debe agregar esa cantidad al resultado tributario porque no es un gasto, sino un activo.

El 50% restante será gastos aceptado si no supera el 2% de la RLI o el 1,6 por mil del capital propio. Por efectos de simplificación del estudio, no se considerará esta última cota.

El 2% de la RLI es ($66.250.000 x 2%) $ 1.332.500

Como el 50% de la donación que vamos a evaluar asciende a $1.625.000, tenemos que es gasto rechazado la diferencia ($1.625.000 - $ 1.332.50) $ 292.500 es gasto rechazado y afecto al IUArt. 21, afectándose con el 40%, arrojando una nueva carga tributaria de $ 117.000.

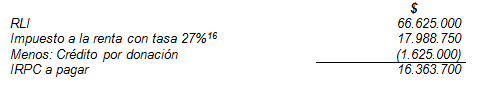

Finalmente tenemos lo siguiente.

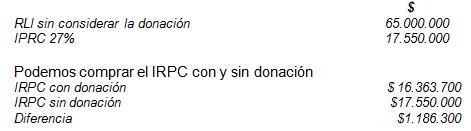

Es importante evaluar qué sucedería si no hubiéramos realizado la donación. Al respecto, el IRPC se aplicaría a la RLI inicial, pero tenemos que entender que la donación no estaría en resultados y, por ende, la RLI sería mayor.

Es evidente que realizar la donación permite pagar menos impuestos, pero no olvidemos que además de lo anterior, tenemos que considerar el pago del IUArt. 21

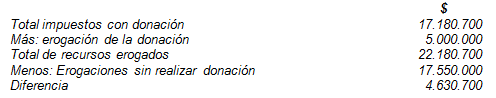

Aún persiste la diferencia a favor de realizar la donación. Sin embargo, esa conclusión solo está considerando el menor pago del impuesto por el hecho de realizar la donación, es decir, estamos comparando la erogación del impuesto a pagar. Falta considerar, además, la erogación que hace el contribuyente por haber realizado la donación, hecho que es evidente porque el menor pago del IRPC solo puede ser si hacemos la erogación de la donación.

Este es el efecto que resulta de comprar los flujos, redundando en una mayor cantidad de recursos que se deben ocupar para aprovechar lo dispuesto en la normativa.

Si analizamos los efectos a nivel del pago de las empresas hay un ahorro, pero, para ello, hay que erogar la donación. Es por lo que concluimos que el descuento impositivo no representa un beneficio que, como señala la doctrina, debe ser el factor que incentive la conducta de los contribuyentes para que realicen la donación, sino que resulta ser un premio, una concesión especial por haberla realizado.

El efecto práctico se resume de la siguiente manera: para pagar menos impuestos, el contribuyente tiene que gastar realizando la donación. El monto de la donación resulta ser más elevado que el ahorro impositivo. En otras palabras, para pagar menos impuestos, tiene que desembolsar una cantidad mayor que la rebaja impositiva. Esto nos permite entender que un contribuyente, motivado por valores altruistas, realiza una donación destinando parte de sus recursos líquidos para esos efectos. Por ese hecho, el Estado lo premia concediéndole una menor carga financiera al pagar sus impuestos a la renta.

Pinto Perry (2011) ya ha señalado que el mecanismo de este tipo de disposiciones legales tributaria puede ser caracterizado como un “direccionamiento” del tributo más que una concesión impositiva, pues el contribuyente direcciona el destino de su impuesto, estableciendo, en la práctica, que una parte de su obligación tributaria vaya directamente a beneficiar a un tipo particular de entidad.

RESULTADOS

Análisis con Microsimulación

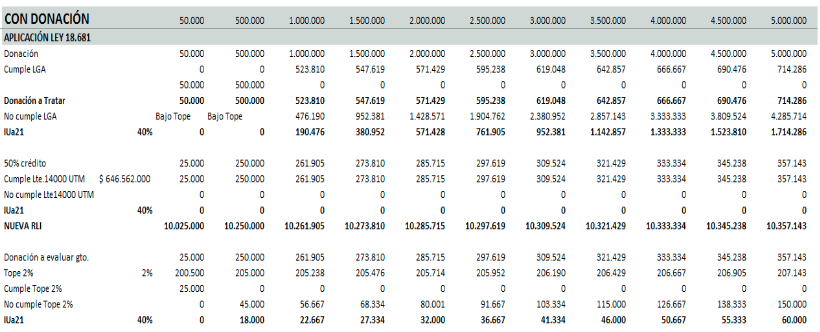

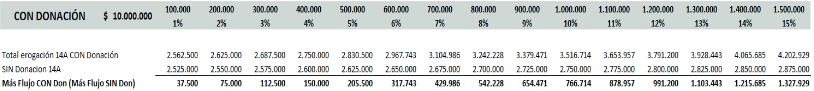

En una primera etapa se realizó una microsimulación con una empresa tipo con una utilidad de empresa de 10 millones de pesos y un monto de donación que iba aumentando como un porcentaje de esa utilidad, es decir, partiendo de $50.000 de donación incrementando hasta llegar a 5 millones, obteniendo la Carga Tributaria Total entendida como la suma del impuesto de la empresa menos el crédito por donación más el Impuesto Único del art. 2117 que se debe pagar por las sumas que superen los topes legales. Para efectos de simplificación, solo se evaluó con la tasa del 25% que se aplica a los contribuyentes acogidos a la letra A del art. 14 de la Ley de la Renta18, debido a que la microsimulación para los contribuyentes acogidos a la letra B del mismo articulado arroja los mismos resultados y las mismas curvas.

En la Tabla 1 comparamos la Carga Tributaria Total (suma del IRPC más IUArt.21) obtenida con la donación y sin la donación. El monto de la donación se simuló como un porcentaje de la RLI, obteniendo de esta forma el comportamiento con un aumento del monto erogado por la donación. Podemos apreciar claramente que con una donación menor a $1.000.000 comienza a aumentar la Carga Tributaria Total (CCT) si realizamos la donación, dado a que superamos los topes, diluyendo el beneficio que reporta el crédito del 50%, hecho evidente dado que el 50% del monto erogado por la donación es un crédito para pagar el IRPC.

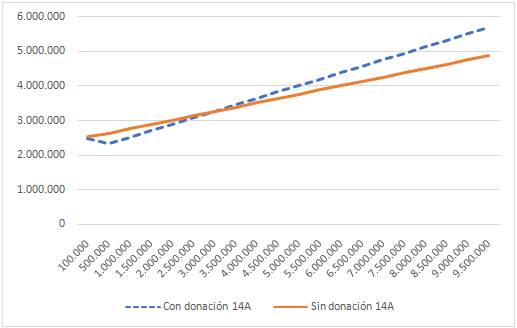

El Gráfico 1 nos ilustra cómo resulta perjudicial una donación superior a los $2.500.000, siendo menos onerosa la Carga Tributaria Total (CTT) de un contribuyente que no realiza la erogación, es decir, resulta más barato, tributariamente hablando, el no donar sumas importantes de dinero.

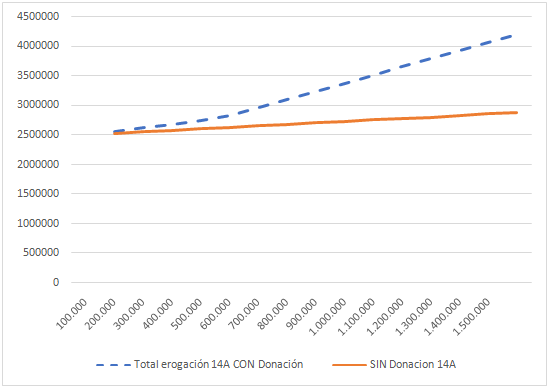

El siguiente análisis consiste en ver qué pasa si hacemos la comparación de los flujos erogados, es decir, considerar el monto donado más lo erogado para pagar los impuestos.

Podemos apreciar cómo el realizar la donación representa una mayor utilización de recursos líquidos que no hacerlo, es decir, el donar involucra que el contribuyente tenga menos recursos monetarios.

Apreciamos en el Gráfico 2 el hecho palmario de lo costoso que puede resultar realizar una donación bajo este análisis de comparación de flujos de efectivo.

Análisis

Analizando la operatoria de aplicación de las instrucciones de las disposiciones estudiadas19, podemos precisar los siguientes aspectos cualitativos20.

Erogación Total. Representa el total de recursos que debe erogar el contribuyente para financiar la donación, es decir, el monto de la donación, más lo que tiene que pagar por el impuesto castigo. En otras palabras, considera todo el dinero que tiene que desembolsar el contribuyente por haber realizado la donación, que representa el monto de lo donado más la eventual carta tributaria por el Impuesto Único del Art. 21 que afecta toda suma de la donación que supere el tope del LGA y lo que supere del 2% de la RLI.

Menor impuesto a la renta pagado gracias al crédito. Determinado por el menor impuesto erogado fruto de la aplicación del 50% de la donación. Esto es un atributo importante porque es el beneficio directo que tiene el contribuyente que “redirecciona” su impuesto (Pinto Perry, 2011)

Menor impuesto a la renta pagado por la aceptación como gasto de la cantidad que no superó el 2% del resultado tributario. Esto tiene importancia porque es la suma que se acepta como gasto, que representa un beneficio igual a la tasa del IRPC que afecte al contribuyente donante aplicado sobre la cantidad aceptada como gasto.

La letra A representa una erogación obligatoria que debe enfrentar el contribuyente, mientras que las letras B y C son una menor erogación. Del neto tenemos el resultado como Flujo Neto que será lo que al final eroga el donante, siendo esto el resultado que queremos analizar.

Análisis Cualitativo a la Operación Renta del Año Tributario 2018 (21)

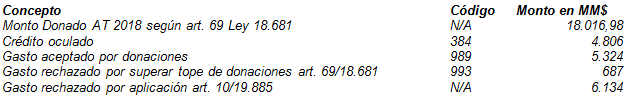

El Servicio de Impuestos Internos22 ha publicado los resultados del análisis de las declaraciones a través del formulario 2223 (F22) que realizaron los contribuyentes del Impuesto a la Renta de Primera Categoría que están obligados a llevar contabilidad completa, de acuerdo con los códigos de ese formulario que tienen vinculación con alguna donación. Al respecto se ha señalado lo siguiente:

Del monto informado como “Gasto Rechazado por aplicación art.10/19.885”, que corresponde al total de las donaciones que tienen algún tratamiento tributario especial, se estima que el 12% corresponde a la disposición que estudiamos.

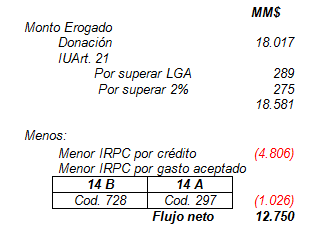

Nuestro Análisis Cualitativo nos permite analizar lo siguiente:

Esto nos permite estimar que en el Año Tributario 2018 el “flujo neto” de MM$ 12.750 representa el beneficio social que se generó gracias a los recursos que llegaron a las universidades e institutos profesionales en forma directa más la mayor recaudación por el impuesto castigo del art. 21 por los gastos rechazados, menos lo que el Fisco dejó de percibir por ocupación del crédito y la aceptación de gastos, conceptos estos últimos que formarían parte del “gasto tributario”.

CONCLUSIONES

Si bien es cierto que las leyes fiscales no otorgan premios, sino beneficios tributarios, la apreciación como tal es la consideración del efecto que se constata en la aplicación de la norma y no en el texto de la disposición. En otras palabras, la disposición, que es entendida y clasificada como un beneficio, redunda en una dádiva que otorga la autoridad para aquellos contribuyentes que han realizado algún tipo de donación.

Se enfatiza la conclusión por el hecho de que, si bien hay un menor impuesto a pagar que podría ser considerado como una mayor riqueza, ésta se ve disminuida considerablemente por el monto que representa la erogación de la donación. Tal como señalamos, para poder pagar menos impuestos, es menester destinar una cantidad de efectivos mayor que el ahorro impositivo, siendo en la práctica más caro hacer una donación que no hacerla desde el punto de vista del nivel de recursos erogados.

Referencias bibliográficas

Beranek, W., Kamersche, D. R. y Timberlake, R. H. (2010). Charitable donations and the estate tax: A table of two hypoteses. American Journal of Economics and Sociology, 69(3), 1054-1078. https://onlinelibrary.wiley.com/doi/abs/10.1111/j.1536-7150.2010.00732.x

Fazio, H. (2003). ¿Quiénes Gobiernan América Latina? Editorial Universitaria Academia de Humanismo Cristiano.

Grant, N. L. (2016). Correlated Random Effects Quantile Estimation of the Tax Price Elasticity of Charitable Donations. Economics Bulletin, 36(3), 1729-1736. http://www.accessecon.com/Pubs/EB/2016/Volume36/EB-16-V36-I3-P169.pdf

Hossain, B. y Lamb, L. (2012). Does the effectiveness of tax incentives on the decisión to give charitable donations wary across donation sector in Canada? Applied Economics Letters, 19(15), 1487-1491. https://www.tandfonline.com/doi/abs/10.1080/13504851.2011.636016

Jiménez, J. P. y Podestá, A. (2009). Inversión, Incentivos Tributarios en América Latina. Revista Serie Macroeconomía del Desarrollo de la CEPAL, (77). http://proyectos.andi.com.co/czf/Documents/Documentos%20de%20Interes/Microsoft%20Word%20-%20Inversión,%20Incentivos%20fiscales%20en%20America%20Latina%20Cepal%20Documento.pdf

Jorrat, M. (2012). Gasto Tributario y Evasión Tributaria en Chile: Evaluación y Propuestas. CIEPLAN. https://www.cepchile.cl/cep/site/artic/20160304/asocfile/20160304095840/doc_%20Jorratt_Gastos-tributarios-y-evasion-tributaria.pdf

Lacetera, N., Macis, M. y Stith, S. S. (2014). Removing financial barriers to organ and bone marrow donation: the effect of leave and tax legislation in the US. Journal of health economics, 33, 43-56. https://www.ncbi.nlm.nih.gov/pubmed/24240145

Ley N° 18.681. Establece Normas Complementarias de Administración Financiera, de Incidencia Presupuestaria y Personal. Diario Oficial de la República de Chile, 31 de diciembre de 1987.

Ley N° 19.885. Incentiva y Norma el Bueno Uso de Donaciones que dan Origen a Beneficios Tributarios y los Extiende a otros Fines Sociales y Públicos. Diario Oficial de la República de Chile, 6 de agosto de 2003.

Ley sobre Impuesto a la Renta, contenida en el artículo primero del Decreto Ley 824 de 1974. Diario Oficial de la República de Chile, 31 de diciembre de 1974.

Mella, O. (2003). Metodología Cualitativa en Ciencias Sociales y Educación. Editorial Primus.

Musgrave, R. y Musgrave, P. (1992). Hacienda Pública, Teórica y Práctica (5ª ed.). Mc Graw Hill.

Perrotini, I. (2002). La Economía de la Información Asimétrica: Microfundamentos de Competencia Imperfecta. Revista Aportes de la Benemérita Universidad Autónoma de Puebla, 7(19), 59-67. http://redalyc.uaemex.mx/redalyc/pdf/376/37601903.pdt

Petersen, T. S. y Lippert-Rasmussen, K. (2011). Ethics, organ donation and tax: a proposal. Journal of medical ethics, 38, 451-457. https://jme.bmj.com/content/38/8/451?int_source=trendmd&int_medium=trendmd&int_campaign=trendmd

Pinto Perry, G. (2011). Efecto en el Patrimonio de Contribuyentes que Adoptan Beneficios Tributarios del Impuesto a la Renta. Capic Review, 9(1-2). http://www.capic.cl/wp-content/uploads/2015/10/vol9art7.pdf

Rauscher, M. (1998). Leviathan and Competition among Jurisdictions: The Case of Benefit Taxation. Journal of Urban Economics, 44(1), 59-67. https://www.sciencedirect.com/science/article/pii/S009411909792060X

Samuelson, P. (1967). Curso de Economía Moderna, una Descripción Analítica de la Realidad Económica (15ª ed.). Editorial Aguilar S.A.

Silva Escobar, D. (2015). Max Weber, los fundamentos metodológicos de Economía y Sociedad y la naturaleza de los fenómenos económico-sociales: comentarios y críticas. Persona y Sociedad, 29(1), 37-61. https://d1wqtxts1xzle7.cloudfront.net/38671215/Articulo_sobre_Weber__Daniel_Silva_Escobar.pdf?1441421695=&response-content-disposition=inline%3B+filename%3DMax_Weber_los_fundamentos_metodologicos.pdf&Expires=1604704845&Signature=fsg-2cj6jozHbn4DOanbqoGb7xLPwC~jI3vT2PyhA3pLv8NjczbtPr2I~NWTCKQNlmCc8dOZEJRzz7L1K5lRh6VDoT5ir5DSE8GCZ6pucIzY1b10~sda7N-EGfXhfR-BO~mkzQoCqKfOYsnVieLRWhsZaZsiYIcHdOV4r5GQCOI55UbmcmF6UYMhht9IurSsPhng1zWzD4YBQJQqPfxFsNqwQekRETIsWtvFAKT6SAzfAUFJIdZy~dOJv-3YS0J~amfqoRZxd0o3pkTbI7-nfBj-GvNs6E9lcZeDr52J9r1~OesPDgFlIzxxBGuQmeNRxcdaE0Ru32I7IbH7vXVDCQ__&Key-Pair-Id=APKAJLOHF5GGSLRBV4ZA

Venkataramani, A. S., Martin, E. G., Vijayan, A. y Wellen, J. R. (2012). The impact of tax policies on living organ donations in the United States. American Journal of Transplantation, 12(8), 2133-2140. https://onlinelibrary.wiley.com/doi/full/10.1111/j.1600-6143.2012.04044.x

Notas

Información adicional

CÓDIGO JEL:: H23