Eficiencia en entidades bancarias. El caso argentino 2004 – 2016.

Banking efficiency in argentina: 2004 – 2016

Revista Económica La Plata, vol.. 67, 2021

Universidad Nacional de La Plata

Artículos

Recepción: 26 Noviembre 2019

Aprobación: 22 Abril 2021

Resumen:

El presente trabajo plantea un análisis de eficiencia en el sector bancario argentino utilizando las técnicas de Envolvente de Datos y Análisis de Frontera Estocástica. Se utilizan datos de 35 entidades correspondientes al período 2004-2016. Los resultados indican que, en promedio, los bancos son más eficientes adoptando un perfil más transaccional. Dicha eficiencia aumenta considerablemente entre 2004 y 2010 aunque desde 2010 la eficiencia técnica se ha estancado. Finalmente, existe una baja asociación entre el ordenamiento de entidades obtenido mediante la aplicación de las técnicas mencionadas y el que surge de los informes del Banco Central de la República Argentina, permitiendo inferir que los resultados obtenidos no son redundantes y podrían enriquecer dicho análisis.

Clasificación JEL: C4, C6, G2

Palabras clave: Eficiencia, Análisis Envolvente de Datos, Análisis de Frontera Estocástica, Bancos, Argentina.

Abstract:

This paper presents an efficiency analysis in the Argentine banking sector using Data Envelopment Analysis and Stochastic Frontier Approach. The estimates use data from a sample of 35 banks corresponding to the period 2004-2016. The results indicate that, on average, banks are more efficient adopting a more transactional profile. This efficiency increases considerably between 2004 and 2010 although since 2010 the technical efficiency has stagnated. Finally, there is a low association between the order of banks obtained through the application of the aforementioned techniques and that arising from the reports of the Central Bank of the Argentine Republic, allowing to infer that the results obtained are not redundant and could enrich this analysis.

Clasificación

JEL: C4, C6, G2

Keywords: Efficiency, Data Envelopment Analysis, Stochastic Frontier Analysis, Banks, Argentina.

I. Introducción

El presente trabajo tiene por objetivo analizar la dinámica de la eficiencia de los bancos minoristas argentinos en el lapso comprendido entre 2004 y 2016. Un repaso de estudios precedentes resalta el interés de los investigadores en el plano metodológico, tanto en lo referido a la caracterización de la función productiva bancaria como a la definición estratégica sobre cómo estimar la eficiencia relativa de los bancos.

En este contexto, una alternativa para medir la eficiencia, teniendo en cuenta varios factores de producción al mismo tiempo, es la técnica propuesta por Farrell (1957) – basado en los trabajos de Debreu (1951) y Koopmans (1951) – a partir deltrazado de una frontera de producción. En tanto, Coelli et al. (2005) indican que dicha frontera se puede estimar empleando metodologías no paramétricas, de naturaleza determinística y respaldadas en técnicas de programación matemática, por ejemplo, el Análisis Envolvente de Datos (DEA), o paramétricas –con fuerte sustento en la econometría– cuya variante principal es el Análisis de Frontera Estocástica(SFA).

Sin perjuicio de ello, las características de la operación del sector bancario agregan ciertas dificultades adicionales en comparación con otras industrias. Esto llevó a Stavárek (2005) a plantear tres enfoques para realizar el análisis de eficiencia. El primero, llamado de producción, considera a los bancos como generadores de depósitos y préstamos (productos) utilizando como factores, capital físico (instalaciones, sucursales, cajeros, etc.) y trabajo. El segundo enfoque, conocido como de intermediación, considera que los depósitos son insumos y los préstamos, producto. Por último, y como derivación de la visión anterior, se encuentra el denominado enfoque de activos1, donde el banco debe decidir si “convierte” los depósitos recibidos en préstamos o en otros activos financieros rentables.

Si bien el mayor volumen de estudios empíricos ha modelizado la función de producción bancaria asumiendo un enfoque de intermediación, en este trabajo se adopta un enfoque de producción y se utilizan las metodologías DEA y SFA, postulando como hipótesis de trabajo que la actividad transaccional desarrollada por los bancos en el período 2004 – 2016 contribuyó a mejorar su eficiencia. Tal enfoque se adopta, en particular, por la dinámica que impuso la crisis del 2001 sobre el sector bancario, que se puede caracterizar como un escenario donde las actividades transaccionales adquirieron un mayor peso relativo en la función productiva del sector, aún regulado por la Ley N° 21.526.

Esta última normativa, vigente desde 1977, sentó las bases del actual sistema, dejando atrás el régimen de nacionalización de depósitos. A fines de ese año operaban 77 bancos, cifra que se elevó, en 1980, a 213. A partir de aquel momento, la cifra decayó sucesivamente producto de repetidas crisis de carácter sistémico. En 1991, el establecimiento del régimen de convertibilidad implicó reformas en la regulación del sistema financiero, de las funciones del BCRA y la privatización de bancos públicos. Como consecuencia, entre 1991 y 2002, se redujo el número de los bancos públicos de 35 a 16 y de los bancos privados de 132 a 62.

Hacia fines de 2001, en el marco de una severa crisis de confianza, el gobierno decidió restringir el retiro de fondos en efectivo de los bancos, la pesificación asimétrica de activos y pasivos y la reprogramación de depósitos a plazo fijo y en cajas de ahorro. Las tasas de interés fueron libres, pero negativas en términos reales y la banca se concentró en depósitos y préstamos de muy corto plazo y, especialmente, en actividades transaccionales. La economía creció a tasas altas, pero con poco crédito bancario. En tanto, el activo de los balances bancarios mostraba una alta proporción en títulos públicos del Tesoro y del BCRA, y los préstamos al sector privado estaban principalmente concentrados en las categorías personales, adelantos en cuenta corriente y descuentos de documentos, todos de corto plazo y en pesos. Luego, como resultado de este fenómeno, el sistema financiero continuó concentrándose. Así, en diciembre de 2002, actuaban en el mercado local 78 bancos, número que luego de transcurridos 5 años – inicio de la crisis “subprime” – se redujo a 67.

El artículo se ha estructurado en seis secciones. Adicionalmente a esta introducción, se incorpora una breve reseña sobre estudios empíricos en la temática. A continuación, se indica el enfoque del artículo y se caracteriza la muestra considerada. Luego, se exponen, sucesivamente, las metodologías DEA y SFA, las variables y resultados obtenidos. Por último, se resumen las principales conclusiones.

II. Antecedentes de estudios empíricos sobre eficiencia para el sector bancario

En 1997, Berger y Humphrey recopilaron los resultados de 130 trabajos referidos a la eficiencia bancaria aplicados en 21 países. Por un lado, identifican la aplicación de diferentes metodologías, aunque algunas de las estimaciones no arrojan resultados consistentes. Por otro, mostraron que las técnicas no paramétricas obtienen, en promedio, puntuaciones de eficiencia levemente inferiores y con mayor dispersión respecto a los enfoques paramétricos. Asimismo, los rankings de eficiencia encontrados difieren según el enfoque utilizado y según la medida de output empleada, aunque las estimaciones son estables en el tiempo una vez definido el enfoque y la especificación del producto. Luego, resultan más confiables las medidas de eficiencia sectoriales que las individuales.

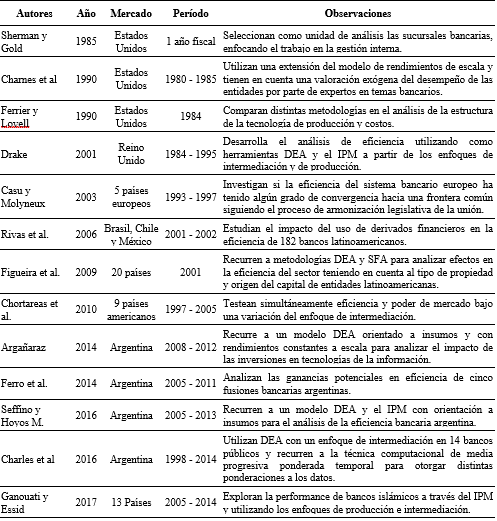

En las tablas siguientes se detallan algunos trabajos seleccionados en función de la relevancia de su contribución al presente análisis. Es importante destacar que el caudal de estudios empíricos sobre la eficiencia del sector bancario en Argentina es todavía incipiente y dista de llegar a resultados concluyentes.

Sin perjuicio de la utilidad de los resultados obtenidos, deberían tomarse en cuenta las limitaciones de estas metodologías. Así, los amplios intervalos de confianza de las puntuaciones de eficiencia justifican la recomendación de Berger y Humphrey (1997) de chequear la robustez de las regresiones que explican la eficiencia y que las comparaciones no sean individuales sino por grupos. Asimismo, dependiendo de la unidad de análisis, los resultados pueden estar sesgados. Por ejemplo, si las unidades de observación son sucursales, puede derivarse una tendencia a clasificar a muchas organizaciones como eficientes.

En tanto, los datos empleados podrían resultar incompletos porque no recogen plenamente las prácticas bancarias, fundamentalmente, las transacciones de naturaleza compensatoria (descuentos en comercios, productos de catálogo, cobertura de cheques en descubierto, asistencia telefónica, banca a distancia, etc.) Por otro lado, los préstamos no son un servicio homogéneo: difieren en tamaño, riesgo, requisitos de devolución, etc., lo cual hace que tanto el volumen de préstamos otorgados o su tasa de interés sean insuficientes como medida de las transacciones. En tal sentido, Berger y Humphrey (1997) mencionan que tal heterogeneidad no ha sido abordada satisfactoriamente en las investigaciones empíricas. Asimismo, ciertas actividades (intermediación en colocación de títulos, venta de seguros, ejecución de contratos, etc.) son áreas donde la definición o medición del producto imponen problemas conceptuales.

III. Enfoque del trabajo

Luego de la pesificación asimétrica de activos y pasivos y la reprogramación de depósitos en el sistema financiero en 2002, los bancos modificaron su modelo de negocios concentrándose en la comercialización de servicios colaterales a la actividad de intermediación financiera. Entre estos servicios se encuentra la gestión de cobranzas, administración de activos como fiduciario, la locación de cajas de seguridad, la venta de seguros, etc. En este trabajo, tales actividades o línea de negocios serán agrupadas bajo el título de enfoque transaccional. En tanto, las actividades de corte financiero, como la generación de depósitos y préstamos, se aglutinarán bajo el título de enfoque tradicional.

Para el presente trabajo se adoptó un enfoque de producción conforme lo planteado por Stavárek (2005). Así, los bancos son considerados generadores de depósitos y préstamos, siendo ambas variables de producto. Tal postura se fundamenta en las características de la política comercial bancaria predominante en el mercado minorista argentino. En efecto, los bancos comercializan un bundling o paquete de productos –tanto activos como pasivos– que, a su vez, responden a una segmentación de clientes por niveles de riesgo y por tipo de sujeto (personas físicas y clientes corporativos o pymes).

Se extrajeron los datos correspondientes al mes de diciembre de cada año del reporte titulado “Información de Entidades Financieras” elaborado por la Superintendencia de Entidades Financieras y Cambiarias (SEFyC) dependiente del BCRA. Así, en 2004 operaban 72 entidades bancarias cuyo número fue reduciéndose durante el ciclo analizado. Por lo tanto, se excluyeron del análisis las entidades que no operaron durante el período completo y aquellas otras que exhibían un conjunto de datos incompleto para dicho lapso. Consecuentemente, se construyó una muestra de 35 bancos minoristas argentinos. De este conjunto 16 son bancos privados de capital nacional, 7 privados de capital extranjero y 12 públicos, según la clasificación establecida por el BCRA. Al mismo tiempo, cada entidad se identifica con el número de cuenta corriente asignado por el BCRA – único y permanente – y que, en caso de fusión o absorción, se transmite al banco continuador.

Sin perjuicio de las exclusiones, se considera que la muestra seleccionada es representativa, ya que este grupo concentró una alta proporción de las variables clave utilizadas en este análisis, lo cual queda reflejado en la siguiente tabla.

IV. Análisis Envolvente de Datos

IV.1. Metodología

La metodología DEA, desarrollada por Charnes et al. (1978), se apoya en técnicas de programación matemática para determinar la ubicación de una frontera ideal de “mejores prácticas” permitiendo la comparación, en términos de eficiencia relativa, entre distintas DMU (Decision Making Unit) implicadas en el estudio. De esa manera, se puede medir la eficiencia relativa de cada DMU calculando el cociente entre la suma ponderada de todos los productos y la suma ponderada de todos los insumos. Al mismo tiempo, un modelo DEA puede ser formulado con orientación a insumos o hacia producto. En el primer caso, se apunta a minimizar el uso de insumos manteniendo un nivel de producto dado. El segundo busca maximizar el producto sin incrementar el uso de insumos.

El objetivo es encontrar un escalar que represente la mínima proporción a la que se pueden reducir los insumos para un producto dado o, alternativamente, conseguir el máximo producto para una cantidad dada de insumos para cada DMU, pudiendo de esta manera determinar la posición de la frontera de eficiencia. La elección del tipo de orientación empleada debe hacerse en función de una valoración sobre el grado de control de la DMU de los insumos o productos. En el caso de los bancos, suele haber acuerdo en que la orientación más adecuada es hacia insumos en tanto el volumen de producto está influido por cuestiones exógenas a la entidad.

En este contexto, se puede asumir tanto un modelo con rendimientos constantes a escala (CRS) como con rendimientos variables (VRS). Sin embargo, un modelo CRS se considera adecuado cuando las DMU están operando en un nivel de escala óptimo. Esto puede no ser válido ante variaciones simultáneas y no proporcionales de inputs y de outputs. En este caso, las ineficiencias no serían asignables a una mala gestión de los recursos sino a ineficiencias de escala (un tamaño no óptimo para el volumen operativo). Consiguientemente, la medición de eficiencia técnica debería desagregar los componentes de eficiencia de escala y de eficiencia técnica pura.

De acuerdo con Coelli et al. (2005), es posible enfocarse en el análisis de la eficiencia técnica global y en su descomposición en eficiencia técnica pura y de escala desarrollando un modelo CRS y VRS a partir de los mismos datos. Si hay diferencias entre las dos puntuaciones para una DMU particular indicará que dicha DMUposee una escala inadecuada. Consecuentemente, es necesario reformular un modelo CRS añadiendo restricciones de convexidad y agregando al problema de programación lineal la restricción de rendimientos no crecientes a escala (NIRS). Así, el modelo queda expresado de la siguiente manera:

(1)

(1)donde e son matrices de columnas que representan a todos los insumos y productos respectivamente, es un escalar y representa un vector de ponderadores de e . A su vez, es un vector de unos y básicamente asegura que la -ésima DMU no tenga como punto de referencia a otra DMU de mayor tamaño, aunque sí pueda ser comparada con firmas de tamaño menor. Por lo tanto, el valor obtenido será la eficiencia de la -ésima DMU y estará comprendido entre 0 y 1. Así, un valor 1 implica que la DMU está situada sobre la frontera de referencia, lo cual significa que es técnicamente eficiente de acuerdo a la definición de Farrell (1957). Si la puntuación de la eficiencia bajo NIRS es igual al valor bajo un modelo VRS, existen rendimientos decrecientes a escala. Para aquellas DMU donde la puntuación es desigual entonces existen rendimientos crecientes a escala.

En una segunda etapa, se estima un modelo Tobit en el cual la variable dependiente es el score de eficiencia encontrado bajo DEA con el objetivo de encontrar una posible relación entre dichos puntajes de eficiencia y ciertas variables exógenas, tal es el caso del tipo de propiedad y el origen del capital de las entidades. Dicho modelo utiliza la técnica de Máxima Verosimilitud (ML) para la estimación de los coeficientes y éstos no pueden interpretarse como el efecto marginal de las variables regresoras sobre el valor promedio de la variable dependiente observada, como se hace en un modelo de MCO. En este contexto, el planteamiento para el modelo Tobit es el siguiente:

(2)

(2)donde es el vector de variables exógenas (tipo de propiedad y origen del capital, es un vector de coeficientes a estimar, es el término de error, el cual se asume independientemente distribuido con media cero y varianza e es la variable dependiente representativa del puntaje de eficiencia según DEA. Los subíndices y representan la entidad y el tiempo, respectivamente.

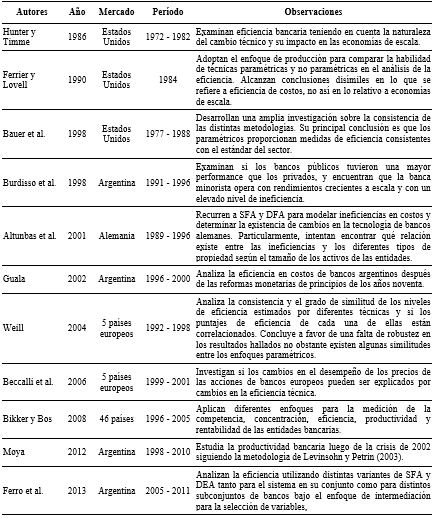

Por último, cuando se cuenta con datos de panel, es posible utilizar el Índice de Productividad de Malmquist (IPM) para medir variaciones en la productividad entre dos períodos de tiempo permitiendo, a su vez, descomponer a estas variaciones en cambios tecnológicos, de escala y en la eficiencia de las firmas. Según Färe et al. (1994), el IPM puede ser expresado en términos de funciones de distancia para las observaciones en los períodos y . De esa manera, el IPM puede descomponerse como el producto entre un cambio en la eficiencia técnica (EFFCH, por su sigla en inglés) y un cambio tecnológico (TECHCH, por sus siglas en inglés). Formalmente:

(3)

(3)Donde y son las funciones de distancia para los períodos y respectivamente y e son el insumo y producto para los respectivos períodos.

Del mismo modo, la eficiencia técnica puede, a su vez, separarse en otros dos componentes distintos: el cambio en eficiencia pura (PECH, por sus siglas en inglés) y el cambio en eficiencia de escala (SECH, por sus siglas en inglés).Por lo tanto, si se tiene un IPM superior a la unidad, este indica que la productividad (eficiencia global) en el período es superior a la del período , mientras que indica lo contrario si toma valores inferiores a la unidad. Algo similar ocurre con los componentes de este índice, pero debe tenerse en cuenta que, aunque el producto del cambio en la eficiencia técnica y el cambio tecnológico debe ser, por definición, igual al IPM, los componentes de éste podrían tener comportamientos en direcciones opuestas.

IV.2. Variables a utilizar.

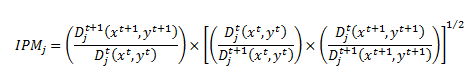

De acuerdo a lo expresado en el apartado previo, por el lado de los productos se han considerado como variables las (cantidades de) cajas de ahorro, cuentas corrientes, plazos fijos, préstamos y titulares de tarjetas de crédito, como así también, a los ingresos por servicios. Por el lado de los insumos, se seleccionaron como variables relevantes: cantidad de filiales habilitadas, cantidad de empleados y la variable egresos por servicios2.

La siguiente tabla resume los estadísticos descriptivos de las variables definidas anteriormente, para el año 2016. Las variables expresadas en pesos fueros deflactadas3 a fin de eliminar el componente inflacionario de las mismas.

IV.3. Resultados

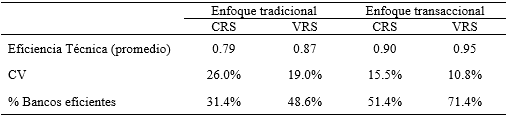

Inicialmente, se aplicó un modelo DEA orientado a insumos bajo rendimientos constantes a escala (DEA-CRS). Asumiendo el enfoque tradicional, los resultados obtenidos para el año 2016 indican una eficiencia técnica promedio de 0.79 para el conjunto de bancos que componen la muestra. Este indicador es una medida relativa de eficiencia en comparación con una función de producción óptima (nivel de eficiencia igual a 1). Luego, si se incorporan al análisis las variables ingresos y egresos por servicios, adoptando el enfoque transaccional, la eficiencia técnica promedio para el 2016 se eleva a 0.90, lo que estaría indicando que la venta de servicios no financieros tiene un efecto positivo sobre la eficiencia técnica de los bancos. Sin embargo, en tanto los ingresos y egresos por servicios se expresan en unidades monetarias, el puntaje de eficiencia puede no ser enteramente atribuible a eficiencia técnica. El indicador de eficiencia correspondiente a 2016 se inscribe dentro de los niveles hallados para todo el período observado (coeficiente de variación inferior al 3.0% en los dos casos).

Dado que, bajo determinados supuestos, el concepto de eficiencia técnica podría estar ocultando un efecto de rendimientos de escala, se debería desagregar una medida de eficiencia de escala de otra que represente la eficiencia técnica pura. Para ello, se aplicó un modelo DEA orientado a insumos bajo rendimientos variables a escala (DEA-VRS), cuyos resultados se exponen en la siguiente tabla.

En este caso, los resultados obtenidos para el año 2016 indican un índice de eficiencia técnica promedio de 0.87, excluyendo las variables ingresos y egresos por servicios, y de 0.95, si se las incluye. Asimismo, la técnica DEA-VRS revela que, bajo un enfoque de producción tradicional, un 48.6% de las entidades analizadas (17 DMU) son técnicamente eficientes en los términos planteados por Koopmans (1951). Dicha cantidad de entidades se encuentra sobre la frontera de eficiencia siendo sus holguras de inputs y outputs cero4.

Por otra parte, de aquellas entidades ineficientes, los resultados indican que 6 tienen una eficiencia mayor o igual al promedio de 0.87 mencionado anteriormente y otros 12 bancos se encuentran por debajo de tal umbral. En cambio, los resultados para la variante del modelo DEA-VRS que incorpora la función transaccional se muestran disímiles. En este caso, un 71.4% de las entidades (25 DMU) se encuentra sobre la frontera de eficiencia. De los bancos ineficientes, 2 bancos tienen una eficiencia mayor o igual al promedio y 8 presentan una ineficiencia menor.

Se debe destacar que en el modelo DEA-CRS tanto con la variante tradicional como la transaccional, la mayoría de los bancos que tienen los menores valores de eficiencia son bancos provinciales del interior, los que suelen ser públicos y pequeños, que deben garantizar la accesibilidad a los servicios bancarios en su ámbito territorial. Sin embargo, al examinar los resultados del modelo DEA-VRS, los bancos provinciales exhiben menores scores de eficiencia de escala que pura.

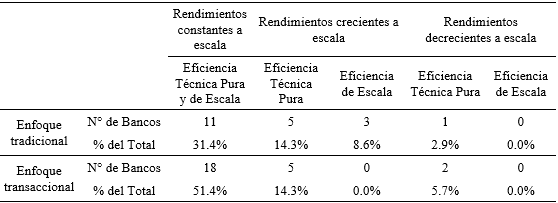

En la Tabla 6 se muestran los resultados en base a la descomposición propuesta por Coelli et al. (2005) a fin de separar la eficiencia técnica pura y la de escala. Bajo un enfoque tradicional, el 31.4% de las entidades (11 DMU) se encuentran operando bajo rendimientos constantes a escala. En otras palabras, son técnicamente eficientes y operan en su nivel de producción óptimo5. Luego, se deduce que 62.9% de las entidades (22 DMU) presentan rendimientos crecientes a escala. De éstas, sólo 5 entidades registran eficiencia técnica pura y 3, eficiencia de escala. También existen 3 entidades que operan con rendimientos decrecientes a escala, pero ninguna de ellas es eficiente en esa dimensión. Estos resultados coinciden con los hallados por Ferrier y Lovell (1990) para bancos norteamericanos en 1984.

Al incorporar el efecto transaccional al análisis, a través de las variables de ingresos y egresos por servicios, el porcentaje de entidades que se encuentran operando bajo rendimientos constantes a escala se eleva a 51.4% (18 DMU) y no se observan cambios sustanciales en los puntajes de eficiencia de los bancos que operan con rendimientos crecientes o decrecientes a escala.

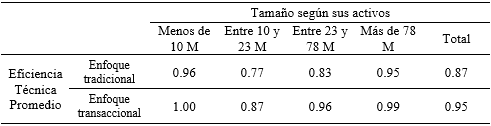

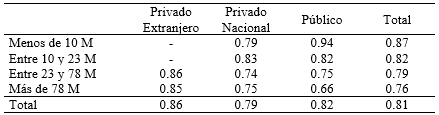

Luego, se analizó la variación de la eficiencia tomando en cuenta el tamaño de los bancos, medido por el valor de sus activos según sus estados contables, con un modelo DEA-VRS para 2016. En la Tabla 7 se observa que los bancos más pequeños y los más grandes son los que tienen una mejor performance promedio en comparación con el resto de las entidades tanto con la variante tradicional como con la modalidad transaccional.

Posteriormente, se estimó un modelo Tobit para el periodo completo con el objetivo de examinar la contribución en la eficiencia del tipo de propiedad y origen del capital de los bancos analizados. Para ello se utilizaron 3 variables dependientes que reflejan los tres puntajes diferenciados de eficiencia (global, técnica pura y de escala). La Tabla 8 muestra las estimaciones obtenidas.

Los resultados del modelo Tobit no indican diferencias significativas en el puntaje de eficiencia entre entidades extranjeras y nacionales y entre bancos de gestión privada y pública.

A continuación, se procedió a analizar la eficiencia promedio para cada uno de los años comprendidos en el período bajo estudio aplicando la técnica DEA para cada uno de los períodos estudiados.

Entre los años 2004 y 2010, el nivel de eficiencia técnica fue creciente para luego comenzar con una tendencia descendente alcanzando al último año de estudio. Esta evolución podría estar vinculada al ciclo económico. Adicionalmente, si se comparan los valores, punta a punta, se observará una mejora de la eficiencia técnica, tanto incluyendo como excluyendo los ingresos y egresos por servicios, lo cual se puede observar en el Gráfico 1. Este desempeño muestra que la reducción en la cantidad de bancos no se tradujo en menores niveles de eficiencia promedio. Al mismo tiempo, dadas las características de la actividad,el grado de concentración del mercado dependerá de cuál variable se incluya en el análisis. Así, las conclusiones serán diferentes si de consideran los préstamos (representativos de los activos de los bancos) o los depósitos (u obligaciones de tales firmas). En este último caso, la tendencia es consistente con una mayor concentración de las entidades captadoras de fondos, no así en el caso de los préstamos6.

Con todo, también se ve que cuando insumos y productos incorporan la función transaccional (servicios), el vínculo entre eficiencia y ciclo de actividad es menos pronunciado. En alguna medida, esto permitiría plantear que los bancos han podido compensar, en parte, el impacto del ciclo económico sobre sus niveles de eficiencia realzando su función transaccional.

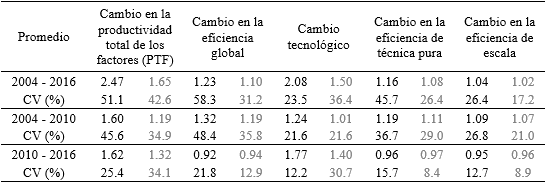

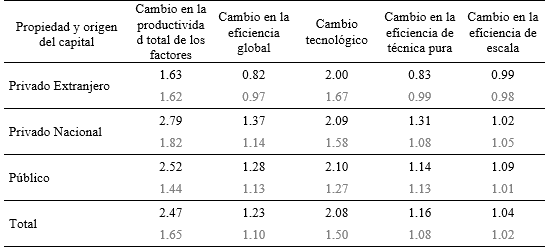

Complementariamente, se procedió a analizar la variación en la productividad total de los factores y sus componentes de eficiencia técnica, de escala y de progreso técnico recurriendo al Índice de Productividad de Malmquist (IPM) en línea con los desarrollos presentados por Färe et al. (1994). En primer lugar, el estudio indica que hubo un significativo incremento en la productividad total de los factores, entre 2004 y 2016, y esa mejora fue relativamente homogénea entre los 2 subperíodos identificados previamente. Esto contrasta con la evolución de la eficiencia (técnica y de escala), que tuvo alzas hasta 2010 y luego un descenso o estancamiento. Esto se debe a que la variación de la eficiencia incide sobre la variación de la PTF, pero no es el único factor. El incremento en la PTF del sector bancario, entre 2004 y 2016, se explica principalmente por el progreso tecnológico ocurrido especialmente desde 2010. En la siguiente tabla se muestran los principales resultados.

En resumen, 33 entidades (94.3% de las DMU) han tenido una mejora en la productividad total de los factores. Este incremento de la PTF ha descansado parcialmente en el progreso técnico. En particular, durante 2010 – 2016 más de la mitad de los bancos experimentó mermas de eficiencia, especialmente ligadas a la escala, donde casi 60% de las entidades retrocedió en eficiencia por disminución de la escala de sus operaciones.

Del mismo modo, se procedió a realizar el análisis anterior incorporando las variables ingresos y egresos por servicios como producto e insumo del modelo. En principio, el IPM también registra cambios positivos en la productividad en todos los períodos analizados. No obstante, el incremento de la PTF es significativamente menor. Esto sugiere que la consideración de variables del lado transaccional tuvo un rol más importante en la eficiencia que en la PTF. La explicación puede hallarse en que la colocación de servicios (seguros, inversiones) involucra tecnologías más tradicionales, con menor contenido de progreso técnico.

Considerando el tipo de propiedad y origen del capital de las entidades se observa que la productividad total de los factores tuvo un cambio positivo para las 3 categorías presentadas. En los bancos de carácter privado nacional o público, la variación bajo el enfoque tradicional fue superior al promedio, con un IPM promedio de 2.79 y 2.52, respectivamente. En cambio, los bancos privados extranjeros presentan un valor de IPM de 1.63, significativamente por debajo del promedio. A su vez, el incremento de la PTF estuvo mayormente explicado por cambios tecnológicos en los 3 tipos de entidades.

En suma, los cambios en la eficiencia global durante 2004 – 2016 fueron más modestos que la evolución experimentada por la PTF, evidenciando que casi todo el incremento de productividad fue motorizado por progreso técnico. A su vez, la banca extranjera tuvo un crecimiento relativo menor de la PTF probablemente porque sus prácticas se ajustan a las vigentes en el mercado internacional. No obstante, este segmento tuvo un retroceso en la eficiencia global liderado por caída de la eficiencia técnica pura.

V. Análisis de Frontera Estocástica.

V.1. Metodología

Meeusen y van den Broeck (1977) y de Aigner et al. (1977) iniciaron las actuales líneas de investigación basadas en modelos econométricos de fronteras estocásticas. Estos autores estiman la ineficiencia técnica a partir de un modelo para datos de corte transversal basado en una función de producción de tipo Cobb-Douglas. A tal efecto, asumen un término de error compuesto, , donde es el componente de error estadístico y es una variable asociada con la ineficiencia técnica. En tanto, MCO no permite descomponer en sus dos partes, no provee estimadores de la eficiencia técnica de las respectivas firmas. Por lo tanto, una posible solución es la de establecer supuestos acerca de la distribución de los componentes del término error y estimar el modelo utilizando la técnica de ML.

A su vez, al contar con datos de panel, Kumbhakar y Lovell (2003) indican que se pueden adaptar las técnicas convencionales de estimación para la medición de la eficiencia técnica con este tipo de datos. En este contexto, se pueden suponer dos variantes de SFA. Por un lado, un modelo en el cual la eficiencia técnica puede variar entre las firmas, pero se asume constante a lo largo del tiempo para cada entidad. Por el otro, se supone un modelo donde la eficiencia técnica puede variar a lo largo del tiempo, como así también, entre las entidades analizadas.

Los modelos paramétricos de frontera de producción requieren que las firmas produzcan un solo producto. No obstante, cuando las organizaciones son multi-producto, tal es el caso de las entidades bancarias analizadas, se puede estimar la eficiencia técnica realizando una derivación análoga al problema dual de una función de costos. Esto requiere contar con más información ya que se necesita conocer el precio de los insumos, las cantidades de productos y el gasto total en los insumos utilizados para producir dichos productos.

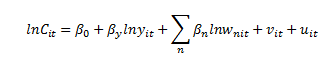

A los efectos del presente trabajo y en función de su simplicidad, se asume una frontera de costos estocástica de tipo Cobb-Douglas representada de la siguiente manera:

(4)

(4) donde es el costo incurrido por la firma en el periodo , es un vector de productos de la firma , es un vector de precios de los insumos de la firma , es un vector de parámetros a ser estimado y donde es el componente aleatorio y es el componente no negativo de ineficiencia con distribución normal truncada. Además, ambos componentes se distribuyen independientemente de cada uno y de las covarianzas del modelo. Asumiendo que , donde determina de qué manera la ineficiencia técnica varía a lo largo del tiempo, Battese y Coelli (1992) propusieron un modelo en el cual la función paramétrica tiene la siguiente forma:

(5)

(5) la cual tiene solo un parámetro adicional a ser estimado,. Asimismo, la función satisface las propiedades: (i) y (ii) disminuye a un ritmo creciente si , aumenta a un ritmo creciente si o permanece constante si . Posteriormente, los autores establecen supuestos acerca de las distribuciones y aplican ML para obtener los estimadores de todos los parámetros.

Si bien se asume una función del tipo Cobb-Douglas, Hasenkamp (1976) revela que una función de este tipo puede tener una curvatura problemática cuando se tienen múltiples productos. A su vez, si la estructura de producción es más compleja, el término error será mayor y consecuentemente, la estimación de la ineficiencia de costos podría estar sesgada. Para evitar dichos problemas, Christensen et al. (1971) introducen la forma funcional translogarítmica que admite la presencia de varios outputs sin necesariamente violar la condición de curvatura y es también flexible en el sentido de que provee una aproximación de segundo orden a cualquier frontera de costo subyacente que se comporta bien a la media de los datos. No obstante, dicha formulación consume más grados de libertad, complicando la estimación de varios parámetros adicionales cuando la muestra no es muy grande como es el caso del presente trabajo.

V.2. Variables a utilizar

Para la estimación de la eficiencia bajo SFA se ha considerado que el costo total está formado por la suma de los salarios, los gastos administrativos, los egresos por servicios y los egresos financieros (intereses pagados). En virtud del enfoque de producción adoptado para el presente trabajo, los costos totales se regresaron contra las siguientes variables independientes: por un lado, variables indicativas del volumen de producto (cuentas corrientes, cajas de ahorro, plazos fijos, préstamos y titulares de tarjetas de crédito) y, por otro, del precio de insumos y factores (salario medio, gasto administrativo por filial, tasa de interés pasiva y egresos por servicios por cliente).

Se debe destacar que las variables de producto fueron tomadas en cantidades, asumiendo que la asignación de recursos (físicos y humanos) está determinada esencialmente por el volumen de cuentas, más que por su expresión monetaria7. Al mismo tiempo, siguiendo la recomendación de Berger y Mester (1997), se incluyó como variable de control al equity de cada entidad. Todas las variables fueron tomadas en logaritmo y las monetarias fueron deflactadas8 a fin de eliminar el componente inflacionario de las mismas.

La estadística descriptiva muestra que las variaciones “entre” bancos son más importantes en las variables que expresan totales y en las de producto, reflejando la heterogeneidad de entidades mientras que las variables de precios unitarios suelen exhibir una variación equilibrada entre elementos entre y dentro de cada entidad, en tanto los precios que pagan los bancos están afectados en el tiempo por cuestiones comunes y en alguna medida externas a todos. La siguiente tabla muestra los estadísticos descriptivos de las variables definidas previamente.

V.3. Resultados

La estimación basada en SFA considera al salario como numerario a fin de garantizar la homogeneidad de grado 1 de la función de costos. Los resultados muestran que todas las variables de costo unitario de factores y las indicadoras de nivel de producto (a excepción de la cantidad de tarjetas de crédito emitidas y préstamos) resultaron significativas al 1% o al 5%. Además, se chequeó la existencia de economías de escala a través del test cuya hipótesis nula plantea que la suma de los coeficientes asociados a las variables de producto toma valor unitario. En ambas variantes se corrobora la existencia de economías de escala para el promedio de bancos de la muestra (en tanto se rechaza la hipótesis nula al 1%), en coincidencia con los hallazgos de los modelos DEA9.

La consideración de varias variables indicadoras de producto permite evaluar la incidencia de cada una sobre los costos. Los resultados indican que el número de cajas de ahorro, cuentas corrientes y de depósitos a plazo resultan significativas estadísticamente y se encuentran positivamente asociados con los costos de operación de las entidades. Por otro lado, la significatividad y signo de indica que la ineficiencia en costos fue decreciente en el tiempo. No obstante, debe señalarse que la especificación de la frontera con puntuaciones de eficiencia variables en el tiempo propuesta por Battese y Coelli (1992) supone que la evolución temporal de la eficiencia fue monótona durante el período analizado, elemento que puede ser discutido a la luz de los bajos coeficientes DEA10. De este modo, los resultados expresan una variación positiva de la eficiencia a lo largo del período analizado.

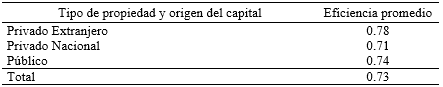

Es importante destacar que la eficiencia promedio estimada de los bancos argentinos durante el período 2004-2016 mediante la metodología SFA es 0.73, inferior a la identificada con DEA. Tales metodologías presentan diferentes especificaciones de la frontera y, por tanto, conducen a resultados diferentes. Nótese que, al no discriminar un componente aleatorio, esta última metodología tiende a exagerar las ineficiencias promedio de las organizaciones que forman parte de la muestra en comparación con las predicciones de los modelos paramétricos y estocásticos que estiman el nivel de ineficiencia de cada entidad partiendo de un formato específico de la función de producción y un componente de error compuesto.

Luego, considerando el tipo de propiedad y el origen del capital de las entidades de acuerdo a la clasificación anteriormente presentada. los resultados muestran que los bancos privados extranjeros y los públicos tienen una mejor performance relativa. aunque tal diferencia no parece ser sustancial.

Del mismo modo, pero sólo considerando el período 2016, se examinó la eficiencia en relación al tamaño de las entidades según el volumen de sus activos11. En este análisis debe considerarse que sólo los segmentos con activos más elevados contienen las tres categorías de bancos, según el tipo de propiedad y origen del capital. En efecto, los bancos privados extranjeros sólo son considerados en los mayores estratos, presentando un nivel de eficiencia más elevado.

En este caso, los bancos pequeños presentan una mejor performance en términos de eficiencia que las entidades más grandes. Además, esta relación inversa entre eficiencia y tamaño se encuentra dominada por los bancos públicos al igual que en bancos privados de capital nacional (Tabla 15). Con todo, se debe señalar aquí que una medida más precisa de los activos debería ponderar la cartera de créditos según su nivel de riesgo, con el posible impacto sobre su vínculo con la eficiencia en costos.

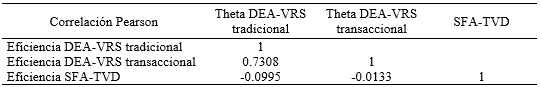

La Tabla 16 exhibe una baja asociación entre los puntajes de eficiencia obtenidos bajo el enfoque DEA con aquellos estimados por SFA.

Por su parte, el elenco de bancos que conforman el último cuartil de los puntajes de eficiencia en términos de SFA está compuesto por bancos cuyas cifras indicadoras de tamaño se ubican en la mitad de la media muestral. Además, el perfil de las entidades de este estrato parece estar conformado por bancos provinciales (tanto privados como públicos).

Por último, se investigó la correlación entre el ranking de las entidades elaborado en base a las ratios de eficiencia publicados por el BCRA y los establecidos por las respectivas estimaciones de eficiencia a través de DEA y SFA para el año 2016.

Tanto el análisis de correlación de Spearman como el propuesto por Kendall12 no presentan un significativo grado de asociación entre los rankings definidos previamente y los construidos en base las estimaciones de DEA o SFA. Una diferencia metodológica adicional entre los rankings producidos por los distintos indicadores publicados por el BCRA y el análisis aquí propuesto radica en que el primero se basa en variables monetarias mientras que en el presente artículo las variables de producto fueron consideradas esencialmente en volumen. Asimismo, tales indicadores agrupados por el BCRA permiten obtener una visión simplificada y no integrada del fenómeno,con lo cual presenta ciertas restricciones, no explicitadas, para una interpretación más completa del mismo. Concretamente, cada valor promedio responde a una distribución de datos sobre cuyas características, no se presenta referencia alguna y no asociadas a un “benchmark” conocido, a diferencia de las metodologías DEA y SFA.

La baja asociación en el ordenamiento de entidades en términos de eficiencia que surge del enfoque DEA y SFA respecto de los generados por los indicadores publicados por el BCRA indicaría que el análisis aquí presentado no es redundante respecto de los informes de la autoridad monetaria y podría contribuir a enriquecer la comprensión del funcionamiento del sistema bancario en Argentina.

Asimismo, la baja asociación entre las estimaciones de eficiencia de ambas técnicas también se explica porque en el análisis de frontera estocástica se evaluaron costos, elemento que introduce precios que bajo el enfoque DEA no estaban presentes. En este sentido, las diferencias encontradas muestran que las organizaciones técnicamente eficientes no necesariamente lo serán en términos asignativos y viceversa13.

VI. Conclusiones

Se realizó un análisis de eficiencia técnica de entidades bancarias argentinas entre los años 2004 y 2016 bajo la metodología DEA y SFA y para una muestra de 35 bancos que concentra el 97% de la masa de préstamos y 98% de los depósitos en Argentina, adoptando un enfoque de producción.

En este contexto, y como una manera de medir el efecto sobre la eficiencia de ciertos indicadores de servicios no financieros, se clasificaron los resultados asumiendo dos encuadres diferentes. El primero, llamado enfoque tradicional, considera como variables de producto a las asociadas directamente con los servicios financieros de los bancos como son los depósitos, préstamos y tarjetas de crédito. El segundo, denominado enfoque transaccional, incluye a los ingresos y egresos por servicios no financieros, como producto e insumo respectivamente.

La eficiencia relativa promedio de un modelo DEA-CRS, para 2016 y dentro del enfoque tradicional, fue 0.79. Esto indicaría que las entidades que integran la muestra, en promedio, no emplean de la mejor manera los principales insumos o recursos disponibles para prestar sus servicios financieros. Esto podría derivarse de ciertas restricciones derivadas de la normativa regulatoria que afectan las decisiones de los bancos en términos del uso de sus insumos. Asimismo, la muestra incluye a bancos públicos que, en función de otros objetivos, no persiguen necesariamente la minimización de costos, por ejemplo en relación a la cantidad y tamaño de sucursales.En tanto, los valores promedio obtenidos son más elevados que los exhibidos en trabajos precedentes, lo cual podría atribuirse a diferencias respecto al enfoque adoptado, período comprendido en el estudio y al tratamiento del factor transaccional (Burdisso et al, 1998; Moya, 2012; Ferro et al, 2013; Argañaraz, 2014; Charles et al, 2016).

Luego, al examinar el aporte de la banca transaccional, el promedio de eficiencia técnica se eleva a 0.90, lo cual sería consistente con la hipótesis sostenida. Estos indicadores de eficiencia, correspondientes a 2016, son similares a los niveles encontrados para todo el período observado.

Ahora bien, si se asumen rendimientos variables de escala, bajo un enfoque tradicional, se puede observar que solo un tercio de las entidades operan bajo rendimientos constantes a escala. En tanto, casi 63% opera con rendimientos crecientes y sólo 3% lo hacen con rendimientos decrecientes. Luego, la incorporación de un indicador de banca transaccional elevó la cantidad de entidades operando con rendimientos constantes a escala al 51.4%. Por esta razón, los coeficientes de eficiencia se elevaron a 0.87 y 0.95 para la modalidad tradicional y transaccional, respectivamente.

Asimismo, la eficiencia técnica promedio de 2016 con un modelo DEA-VRS revela que los bancos más pequeños y los más grandes tienen una performance relativa mejor que el resto de las entidades. En tanto, bajo un modelo tradicional, la eficiencia es mayor en la banca privada nacional mientras que los bancos extranjeros llevan la delantera bajo el enfoque transaccional. De todos modos, cuando esto se testea con un modelo Tobit, no se puede afirmar que haya diferencias relevantes en términos de eficiencia entre banca extranjera, nacional y pública para todo el período analizado.

El cambio en la productividad total de los factores medido a través del IPM exhibe un fuerte incremento entre 2004 y 2016. Dicho aumento se puede atribuir fundamentalmente al período 2004 – 2010. En tanto, el subperíodo 2010 – 2016 se caracterizó por la caída en la eficiencia global producto de una desmejora en la eficiencia técnica pura y de escala.

Las estimaciones realizadas a partir de SFA muestran que durante 2004 – 2016 el conjunto de bancos exhibió una eficiencia promedio en costos de 0.73. Claro está que el aspecto metodológico incide en que los resultados encontrados difieren en magnitud y ordenamiento con los obtenidos mediante la aplicación del enfoque DEA. Una mayor puntuación de eficiencia promedio de DEA se explica porque dicho enfoque considera como ineficiencia a toda desviación de la frontera ideal. En contraposición, en SFA se atribuye el desvío en parte a factores aleatorios, fuera de control de la organización, lo cual no permite una comparación directa con los resultados de DEA. Esta circunstancia implicaría que las estimaciones realizadas con la metodología DEA solo sobreestimarían el nivel de eficiencia promedio del sistema bancario, pero ello no invalida la comparación directa entre los niveles de eficiencia con y sin actividad transaccional estimados bajo dicha metodología, resultando consistente con la hipótesis sostenida.

Finalmente, el ordenamiento basado en los resultados de eficiencia obtenidos con DEA y SFA tampoco coincide con el derivado de las ratios publicadas por el BCRA bajo el título de “eficiencia”. Tal diferencia en el perfil de entidades que encabeza el ranking de cada técnica se explicaría a partir de la naturaleza de los indicadores que, si bien se los incluye dentro de la categoría eficiencia, solo muestran una parte del fenómeno y no se los expresa en términos relativos de un parámetro de eficiencia definido a priori. Adicionalmente, el BCRA determina sus indicadores, mayormente, a partir en valores monetarios mientras que en este trabajo se han considerado esencialmente conceptos no monetarios, vinculados a la gestión.

Con todo, la existencia de diferencias ilustra que los resultados que surgen de la aplicación de las técnicas paramétricas y no paramétricas no son redundantes con el cuadro de situación que emana de los informes de la autoridad monetaria. Un análisis como el presentado en el presente artículo podría enriquecer el contenido de los mismos y agregar elementos de juicio a la evaluación del comportamiento de las entidades bancarias minoristas a partir de una visión sistémica del problema de la eficiencia.

Referencias

Aigner, D., Lovell, C. K., y Schmidt, P. (1977). Formulation and estimation of stochastic frontier production function models. Journal of Econometrics, 6(1), 21-37.

Altunbas, Y., Evans, L., Molyneux, P., (2001). Bank ownership and efficiency. Journal of Money, Credit and Banking, 33, 926-954.

Argañaraz, Á. A. (2014). Impacto de las inversiones en tecnología de la información en la eficiencia de los bancos: El caso de la argentina. Escritos Contables y de Administración, 5(1), 15-70.

Battese, G. E., y Coelli, T. J. (1992). Frontier production functions, technical efficiency and panel data: with application to paddy farmers in India. Journal of Productivity Analysis, 3(1-2), 153-169.

Bauer, P., Berger, A., Ferrier G. y Humphrey D. (1998). Consistency Conditions for Regulatory Analysis of Financial Institutions: A Comparison of Frontier Methods. Journal of Economics and Business, 50(2), 85-114.

Beccalli, E., Casu, B., y Girardone, C. (2006). Efficiency and stock performance in European banking. Journal of Business Finance & Accounting, 33(1‐2), 245-262.

Berger, A. y L. J. Mester (1997). Inside the Black Box: What Explains Differences in the Efficiencies of Financial Institutions?. Journal of Banking and Finance, 21(7), 895-947.

Berger, A. N. y Humphrey, D. B. (1997). Efficiency of financial institutions: International survey and directions for future research. European Journal of Operational Research, 98, 175-212.

Bikker, J., y Bos, J. W. (2008). Bank Performance: A theoretical and empirical framework for the analysis of profitability, competition and efficiency. Routledge.

Burdisso, T., D’Amato, L y Molinari, A., (1998). Privatización de Bancos en Argentina: ¿El camino hacia una banca más eficiente? Working Paper 4. Buenos Aires, Argentina: Banco Central de la República Argentina.

Casu B. y Molyneux P., (2003). A comparative study of efficiency in European banking. Applied Economics, 35, 1865-1876.

Charles, V., Peretto, C. y Gherman, T., (2016). Technical Efficiency Analytics for the Public Banks in Argentina. ICPE Public Enterprise Half-Yearly Journal, 22(1), 118-139.

Charnes, A., Cooper, W. W. y Rhodes, E. (1978). Measuring the efficiency of decision making units. European Journal of Operational Research, 2(6), 429-444.

Charnes, A., Cooper, W.W., Huang, Z.M., y Sun, D.B., (1990). Polyhedral Cone-Ratio DEA Models with an Illustrative Application to Large Commercial Banks. Journal of Econometrics 46, 73-91.

Chortareas, G. E., Garza-Garcia, J. G., y Girardone, C. (2010). Banking sector performance in some Latin American countries: Market power versus efficiency(No. 2010-20). Working Papers, Banco de México.

Christensen, L. R., Jorgenson, D. W., y Lau, L. J. (1971). Conjugate Duality and Transcendental Logarithmic Function, Econometrica, 39, 255–6.

Coelli, T., Rao, D. S. P., O'Donnell, C. J., y Battese, G. E. (2005). An introduction to efficiency and productivity analysis. Springer Science & Business Media.

Debreu, G. (1951). The coefficient of resource utilization. Econometrica: Journal of the Econometric Society, 273-292.

Drake L., (2001). Efficiency and productivity change in UK banking, Applied Financial Economics, 11, 557-571.

Färe R., Grosskopf S., Lindgren B. y Roos P. (1994). Productivity Developments in Swedish Hospitals: A Malmquist Output Index Approach. In: Data Envelopment Analysis: Theory, Methodology, and Applications. Springer, Dordrecht

Farrell, M. (1957). The measurement of productive efficiency. Journal of the Royal Statistical Society, 120, 253-281.

Ferrier, G. D., y Lovell, C. K. (1990). Measuring cost efficiency in banking: Econometric and linear programming evidence. Journal of Econometrics, 46(1-2), 229-245.

Ferro, G., León S., Romero, C., y Wilson, D. (2013). Eficiencia del sistema bancario argentino (2005-2011). En anales XLVIII Reunión Anual de la Asociación Argentina de Economía Política. Universidad Nacional de Rosario, Rosario, Argentina.

Ferro G, Leon S y Romero C (2014). Bancos fusionados ¿más eficientes? HAL Archives Ouvertes. Id. 01065980. Disponible en: https://hal.archives-ouvertes.fr/hal-01065980/document

Figueira, C., Nellis, J., y Parker, D. (2009). The effects of ownership on bank efficiency in Latin America. Applied Economics, 41(18), 2353-2368.

Ganouati, J., y Essid H., (2017). The sources of productivity change and efficiency in Islamic banking: Application of Malmquist productivity index. Central European Review of Economics and Management, 1(4), 35-67.

Guala, F. (2002). Evaluating Bank Efficiency Using Cost Frontier and Quantile Regression Analysis: The Case of Argentina in the Late 1990s. University of Illinois at Urbana Champaign Department of Economics. Working Paper.

Hasenkamp, G. (1976). A study of multiple‐output production functions, Klein's railroad study revisited. Journal of Econometrics, 4, 253-262.

Hunter, W.C. y Timme, S.G., (1986). Technical change, organizational form, and the structure of bank production, Journal of Money, Credit, and Banking, 18, 152-166.

Koopmans, T.C. (1951). Analysis of production as an efficient combination of activities, en T.C. Koopmans (Ed.) Activity Analysis of Production and Allocation, Cowles Commission for Research in Economics, Monograph Nº13, (pp. 381-385). New York, Wiley.

Kumbhakar, S. C., y Lovell, C. K. (2003). Stochastic Frontier Analysis. Cambridge University Press.

Levinsohn, J., y Petrin A. (2003). Estimating Production Functions Using Inputs to Control for Unobservables. Review of Economic Studies, 70(2), 317–41.

Meeusen, W., y van Den Broeck, J. (1977). Efficiency estimation from Cobb-Douglas production functions with composed error. International Economic Review, 435-444.

Moya, R. (2012). Productividad del Sistema Financiero Argentino: ¿Son los Bancos Públicos Diferentes? Documento de Trabajo Nº 117. FIEL

Rivas, A., Ozuna, T., y Policastro, F., (2006). Does the use of derivatives increase bank ef ciency? Evidence for Latin American banks. International Business & Economics Research Journal, 5(11), 47-56

Seffino, M., y Hoyos Maldonado, D., (2016). Eficiencia bancaria en Argentina. Comportamiento de los bancos entre 2005 y 2013. Estudios Gerenciales, 32(138), 44-50.

Sherman, H. D., y Gold, F. (1985). Bank branch operating efficiency: Evaluation with data envelopment analysis. Journal of Banking & Finance, 9(2), 297-315.

Stavárek, D. (2005). Efficiency of banks in regions at different stage of european integration process. Silesian University in Opava, School of Business Administration in Karviná, Department of Finance.

Weill, L., (2004). Measuring cost efficiency in European banking: A comparison of frontier techniques. Journal of Productivity Analysis, 21(2), 133-152.

Notas