RELACIONES INTERNACIONALES

El dinero, el capital ficticio y las criptomonedas: su impacto en la economía mundial

Money, fictitious capital and cryptocurrencies: their impact on the world economy

Política Internacional

Instituto Superior de Relaciones Internacionales "Raúl Roa García", Cuba

ISSN: 1810-9330

ISSN-e: 2707-7330

Periodicidad: Trimestral

vol. 2, núm. 5, 2020

Recepción: 27 Enero 2020

Aprobación: 07 Febrero 2020

Resumen: Sin precisar teóricamente el devenir del dinero como mercancía equivalente de las demás mercancías, no es posible develar el papel reciente del surgimiento de las criptomonedas en el mundo, como reflejo de la competencia especulativa cada vez más sofisticada en su aspecto tecnológico y como respuesta al abusivo uso de la competencia espuria de los grandes bancos promotores de las enormes burbujas financieras que han acosado el mundo, como la desatada en el 2008 desde Wall Street. Es cierto que el crecimiento explosivo de las transacciones en criptomonedas puede significar en algún momento del ciclo económico capitalista la posibilidad de una nueva burbuja financiera, así como la irrupción de nuevas estafas a los inversores; pero también pueden resultar respuestas válidas de aquellos actores que hasta ahora han tenido que soportar el dominio casi exclusivo del sistema monetario internacional por la moneda que emite el gobierno de Estados Unidos, principal exportador de la inflación a escala global.

Palabras clave: dinero, capital ficticio y criptomonedas, impacto en la economía mundial.

Abstract: Without theoretically specifying the future of money as an equivalent commodity of other commodities, it is not possible to reveal the recent role of the emergence of cryptocurrencies in the world, as a reflection of speculative competition increasingly sophisticated in its technological aspect and in response to the abusive use of the spurious competition of the big banks that promoted the huge financial bubbles that have haunted the world, such as the one unleashed in 2008 from Wall Street. It is true that the explosive growth of transactions in cryptocurrencies may mean at some point in the capitalist economic cycle the possibility of a new financial bubble, as well as the emergence of new swindles to investors; but valid answers can also come from those actors who until now have had to endure the almost exclusive dominance of the international monetary system by the currency issued by the government of the United States, the main exporter of inflation on a global scale.

Keywords: Money, fictitious capital and cryptocurrencies, impact on the world economy.

INTRODUCCIÓN

Las criptomonedas son divisas globales, no siempre susceptibles a las economías o políticas de un país concreto. Todo el mundo puede acceder a ellas y pueden transferirse instantáneamente a cualquier persona en cualquier lugar del mundo. Las criptomonedas están descentralizadas: no existe hasta ahora un mercado oficial, lo que significa que pueden ser operadas 24 horas al día durante los siete días de la semana.

Las criptomonedas suelen experimentar significativos movimientos de precio de manera repentina. Esto las hace tan especulativas como los títulos de valor, el dinero crediticio, las tasas de cambio flotantes de las divisas, pero al mismo tiempo constituyen una respuesta alternativa al dominio casi exclusivo del sistema monetario internacional por la moneda que emite el gobierno de Estados Unidos, principal exportador de la inflación a escala global.

Sin precisar teóricamente el devenir del dinero como mercancía equivalente de las demás mercancías, no es posible develar el papel reciente del surgimiento de las criptomonedas en el mundo, como reflejo de la competencia especulativa cada vez más sofisticada en su aspecto tecnológico y como respuesta al abusivo uso de la competencia espuria de los grandes bancos promotores de las enormes burbujas financieras que han acosado el mundo, como la desatada en el 2008 desde Wall Street.

DESARROLLO

El movimiento del dinero y el movimiento del capital ficticio

Lo más esencial del dinero, como equivalente general de las demás mercancías, lo explica Marx mediante la forma simple del valor. Pero después pasa a explicar el paso histórico de la forma simple a la forma desarrollada del valor:

La mercancía A expresa su valor en el valor de uso de otras muchas mercancías:

A = 2B = ½C = 3D = ¼E = 4F……..= Y

Cuando aún no existía una mercancía equivalente de las demás mercancías, cada productor consideraba las demás mercancías como equivalentes especiales de la suya, pero como todos los poseedores de mercancías hacían lo mismo, no había ninguna que fuera equivalente general, ni podían, por tanto, las mercancías poseer una forma relativa general de valor que las equiparara como valores y permitiera compararlas entre sí como magnitudes de valor. Marx lo expresa así:

“Todo poseedor de mercancías considera las mercancías de los demás como equivalentes especiales de la suya propia, viendo, por tanto, en esta el equivalente de todas las demás. Pero, como todos los poseedores de mercancías hacen lo mismo, no hay ninguna que sea equivalente general, ni pueden, por tanto, las mercancías poseer una forma relativa general de valor que las equipare como valores y permita compararlas entre sí como magnitudes de valor. Las mercancías no se enfrentan, por consiguiente, como tales mercancías, sino simplemente como productos o valores de uso” (Marx, 1953: 53).

A esta etapa del desarrollo de las formas de valor, es que Marx denomina: forma desarrollada del valor (Marx, 1973: 31-32).

La teoría estatal del dinero sostiene que este es producto del poder estatal y su función básica está en que sirve de medio de pago y sus otras funciones derivan de esta función básica. Para Marx, en cambio, la función básica del dinero es ser medida de valor y de ella se derivan todas las demás funciones: medio de circulación, medio de atesoramiento, medio de pago y dinero mundial.

La sociedad capitalista no conoce ni la masa de mercancías que se va a vender ni la suma de sus precios, lo mismo que tampoco puede conocer la velocidad media de la rotación del dinero. Por tanto, la ley de la cantidad de dinero necesaria para la circulación se abre paso como una tendencia objetiva a través de muchas fluctuaciones. Algo similar a lo que sucede con la ley del valor.

Si el dinero solo funciona como medida de valor y medio de circulación, entonces esta ley se formula por Marx de la siguiente manera:

Cantidad de dinero = Suma de los precios de las mercancías / Número de rotaciones de las monedas de igual valor

En tiempos de Marx, en el comercio exterior, el peso del oro y la plata, en lingotes, debía ser comprobado cuidadosamente. Pero en el comercio interior las monedas aun cuando perdieran peso, eran aceptadas, pues en el ciclo mercancía-dinero-mercancía el papel del dinero es efímero. Esto hizo posible crear el curso forzoso del papel moneda.

El papel moneda no representa todo el oro existente en el país, ni el que se encuentra en los bancos. Representa solo la cantidad de oro indispensable para la circulación. Por cuanto el papel moneda circula efectivamente en lugar de monedas de oro está sujeto a las leyes de la circulación del dinero.

Solo la proporción en que el papel reemplaza al oro puede ser objeto de una ley especial, la cual es: la emisión del papel moneda ha de ser limitada a la cantidad en la cual el oro que está representado por él tendría que circular efectivamente.

Si se emite, por ejemplo, 5 millones de millones de dólares y la circulación solo necesita 2 millones de millones, esa masa de 5 millones representa solo 2 millones de millones. Esa es la razón por la cual la inflación no es posible con dinero real (oro o plata), solo es posible con signos de valor.

Las relaciones crediticias hacen innecesario el dinero con mucha frecuencia, incluso en calidad de eslabón final.

Es necesario saber cuáles mercancías son vendidas por dinero y cuáles a crédito. Cuáles de estas últimas se pagan mutuamente y cuáles saldos hay que pagar en dinero.

Si el dinero no solo funciona como medio de circulación, sino también como medio de pago, entonces esta ley se formula por Marx así:

Cantidad de dinero = (Suma de los precios de las mercancías a vender – Suma de los precios de las mercancías vendidas a crédito + Pagos en letras – Deudas que se compensan) / Número de rotaciones de las monedas de igual valor

El dinero crediticio se origina de la función del dinero como medio de pago, al circular certificados de deudas a fin de transferir estas deudas a otros. Las letras de cambio (L) funcionan como dinero crediticio:

.....M MMMMMM M....

.....D L LLLLLLL.... D (circulación)

.....M MMMMMM M.....

Con el sistema de crédito la función del dinero como medio de pago se extiende también. En esta capacidad, el dinero adquiere sus formas propias de existencia, en las cuales ocupa la esfera de transacciones comerciales de gran envergadura, mientras que la moneda es relegada principalmente a la esfera de comercio al detalle.

En el comercio mundial de la época del capitalismo de libre concurrencia, las formas locales de moneda, moneda fraccionaria y el papel moneda, fueron descartadas, y solo la forma de dinero en barras (oro) fue válida como dinero mundial.

.....M MMMMMM M.....

.....O OOOOOOO..... (circulación)

.....M MMMMMM M.....

El papel moneda no representa todo el oro existente en el país ni el que se encuentra en los bancos. Representa solo la cantidad de oro indispensable para la circulación. El oro que sobra en la circulación se atesora. Pero los signos de valor no se pueden atesorar porque no poseen valor intrínseco.

El dólar ha sido y es una moneda fuerte porque la economía de Estados Unidos cuenta con una capacidad de oferta muy flexible a la demanda. Los países del Sur cuentan con estructuras productivas rígidas; por tanto, sus monedas son débiles. Para competir suelen devaluar la moneda y elevar la tasa de inflación: competencia espuria. Los países del Norte pueden acceder al cambio tecnológico y fortalecer la moneda.

La ley de la cantidad de dinero necesaria para la circulación que Marx descubriera, sigue rigiendo en la etapa del dominio del capital financiero; pero no todo el dinero demandado por el capital social responde a las necesidades de la circulación del capital real. Los vínculos entre el capital real y el capital ficticio se han hecho más complejos y más determinantes en la etapa imperialista.

La tasa de interés y el movimiento del dinero, efectivamente, mantienen una estrecha relación en esta época, lo que es el resultado de la doble vinculación del capital real con el capital ficticio:

• Mediante las acciones, las obligaciones, entre otros.

• Mediante el dinero crediticio, los billetes de banco y los bonos.

Es aquí que nos vemos obligados a utilizar los aportes de John Maynard Keynes, a la manera como Marx supo reconocer los aportes de los economistas clásicos burgueses como Adam Smith y David Ricardo.

Según Keynes, la demanda de dinero líquido, efectivo, está regida por tres tipos diferentes de motivos:

• Transacción.

• Precaución.

• Especulación.

Siempre existe un intervalo de tiempo entre los ingresos y los gastos, cuanto mayor sea ese intervalo, mayor cantidad de dinero deberá guardarse para efectuar dichos gastos.

Pueden ser gastos de consumo o de negocios. En cualquiera de los dos casos, el motivo transacción depende principalmente del monto del ingreso y de la duración normal del intervalo entre los ingresos y los gastos.

Como el nivel del ingreso es un índice del nivel de transacciones, la demanda de dinero para el motivo transacción es función del ingreso [Mt = ƒ(Y)].

El motivo precaución está relacionado con la imposibilidad de conocer con absoluta seguridad los ingresos y los gastos del futuro; siempre existe la probabilidad de que surjan necesidades inesperadas, aumenten los gastos, se demoren los ingresos, se produzcan incertidumbres ante transacciones futuras, entre otros.

Hasta cierto punto, el motivo precaución puede considerarse una variante del motivo transacción. En este sentido, el motivo precaución es función del ingreso [MP = ƒ(Y)].

El motivo especulación deja sentir su influencia en la demanda de dinero, según ocurran modificaciones en los precios de los títulos y las deudas de los diversos vencimientos. En los países capitalistas el sustituto más cercano al dinero son los bonos –o se tiene dinero o se tienen bonos–; los bonos comerciales tienen precios fluctuantes. Si la tasa de interés disminuye, el precio del bono aumenta y viceversa, si la tasa de interés aumenta, el precio del bono disminuye, por tanto, puede producirse una ganancia o una pérdida de capital con las fluctuaciones de los precios de los bonos.

Esto explica por qué los aumentos en la demanda de dinero efectivo estén asociados a las disminuciones de la tasa de interés. Es decir, la demanda de dinero para el motivo especulación es función de la tasa de interés [Me = g(r)].

Como la demanda de dinero por los motivos transacción y precaución es función del ingreso, mientras la demanda de dinero para el motivo especulación es función de la tasa de interés, Keynes simplifica la expresión de estas funciones de la siguiente manera:

Sea el monto de efectivo retenido para satisfacer los motivos transacción y precaución M1, y la cantidad guardada para satisfacer el motivo especulación M2. Correspondiendo a estos dos compartimentos de efectivo, tenemos dos funciones de liquidez L1 y L2. L1 depende principalmente del nivel de ingresos, mientras que L2 depende de la relación entre la tasa corriente de interés y el estado de las previsiones. Así M = M1 + M2 = L1 (Y) + L2 (r), donde Li es la función de liquidez correspondiente a un ingreso Y, que determina a M1, y M2 es la función de liquidez de la tasa de interés r, que determina a M2 (Keynes, 1968: 194).

Por ejemplo, supongamos que una persona posee una cantidad determinada de riqueza en exceso de lo que tiene destinado para M1, el cual desea conservar en activos monetarios (dinero en efectivo y bonos). Llamaremos saldo de inversión a esta cantidad. Esa persona debe decidir si conservar ese saldo de inversión en dinero o en bonos durante el próximo período.

Si piensa que los precios de los bonos van a aumentar y que, por tanto, la tasa de interés va a disminuir, tiene esperanzas de que los bonos le producirán un interés más una ganancia de capital: preferirá poseer bonos y disminuirá la demanda de dinero por motivo especulación. Si supone que van a bajar los precios de los bonos y, por consiguiente, va a aumentar la tasa de interés, su expectativa será ganar el interés menos una pérdida de capital. Si ese total neto es mayor que cero, comprará bonos; pero si es menor que cero, retendrá su dinero en efectivo: aumentará la demanda de dinero por motivo especulación.

El capital ficticio está muy vinculado a las sociedades anónimas. Es un capital formado por efectos públicos, que proporciona ingresos a sus poseedores y realizan un movimiento independiente en el mercado de valores públicos, en el que se venden y se compran.

Los efectos públicos no crean de por sí plusvalía, pero dan derecho a obtener determinados ingresos en forma de interés o dividendo. En la época del capitalismo premonopolista ya surgen las sociedades anónimas y el capital ficticio, que alcanza su máximo desarrollo en la época del capitalismo monopolista. El movimiento del capital financiero llega a subordinar al movimiento del capital industrial, incluso lo incluye:

Ft G.e- G. e/i- A- -D- M...P...M´-D´

D- M ...P...M´-D+d

Mp Rt- R/i -D-M...P...M´-D´

---------------------------- ------------------ ----------------------

Capital industrial Capital ficticio Capital industrial

------------------------------------------------------------------------

Capital financiero

En este esquema se presenta al capital industrial en forma muy resumida: D-M...P...M´-D´ (como capital dinero). De haberlo expresado en forma desarrollada (D-M..P...M´-D´... D-M...P...M´-D´), el esquema resultaría demasiado amplio.

El capital ficticio se presenta también en forma resumida, como la ganancia del empresario capitalizada (G.e/i) para acceder al capital ajeno en forma de acciones y valores ficticios de todo tipo como fuente para la inversión real. Se puede presentar al capital ficticio también como la ganancia media capitalizada (G.m/i), pero hemos tenido presente que la ganancia media se descompone en ganancia del empresario e interés de préstamo, y este último está destinado a las fuentes de capital que provienen del crédito, no directamente de la emisión de acciones.

Conocemos que, expresado en forma resumida, el precio de una acción ordinaria es igual al dividendo capitalizado (D/i). El empresario que decide crear una sociedad anónima no puede emitir cualquier magnitud de acciones que se le ocurra.

En este esquema se puede apreciar que la oferta de capital para la inversión se potencia gracias al mercado de capitales. A su vez, la división de la ganancia media en ganancia del empresario (G.e) e interés de préstamo (i) sirve de base a la creación de acciones o títulos de valor sobre la base de los dividendos esperados capitalizados (D/i), muy semejante a la categoría “precio de la tierra”, que, sin ser resultado del trabajo social, cuando es mercancía, asume un precio capitalista en función de la renta capitalizada (R/i).

¿Cómo manipula el Banco Central el precio de las acciones?

El precio de una acción es el dividendo capitalizado (P.A = D/i · 100).

El Banco Central puede hacer disminuir o aumentar la tasa de interés, y al hacerlo, modifica el precio de las acciones y, por tanto, puede crear burbujas financieras. La “economía de burbuja” hace referencia a ese incremento excesivo en los precios de los activos, basados en expectativas de futuros incrementos de precios, no soportado por fundamentos económicos y, por tanto, seguido por una reversión de las expectativas y el colapso de los precios.

Keynes percibió los peligros que conllevaba la correlación entre los movimientos del capital industrial y el capital ficticio; al mismo tiempo, reconoció la necesidad de contar con esa fuente de inversión, sin la cual la dinámica del capitalismo está muy restringida. Por tanto, no renunció a la manipulación por parte del Estado del movimiento del capital ficticio.

La crítica a la concepción keynesiana exige reconocerle su importancia práctica para desarrollar un determinado modelo de acumulación capitalista en que se regulan las relaciones entre la “economía real” y la “economía financiera”.

No es casual la existencia en Estados Unidos luego de la Gran Depresión y desde 1934, de un órgano regulador creado a estos efectos: The Securities and Exchange Commission (SEC) o Comisión de Bolsa y Valores.

Simplificando el análisis que pueda realizar este órgano regulador, el empresario que aspira a crear la sociedad anónima asume como criterio el beneficio esperado normal anual, de lo contrario no podría cumplir con el compromiso de pagar los dividendos a los accionistas. Supongamos una empresa industrial con un capital de 1 millón de dólares y un beneficio empresarial medio del 15 %. La suma de 150 000 dólares, capitalizada como renta anual al 5 %, tendrá un precio de 3 millones de dólares. Una cuidadosa auditoría debe calibrar realmente todos los factores que determinan “el valor justo” de las acciones posibles a emitir.

Al presentarse el precio de la tierra como renta capitalizada (R/i) el capital inmobiliario puede quedar sometido al movimiento de una economía de burbuja.

La dolarización y la competencia espuria de Estados Unidos

Las monedas no son dinero porque el Estado las acuñe. Y, sin embargo, después de la Segunda Guerra Mundial, el dólar norteamericano ($) cobra tal preponderancia en el sistema monetario internacional, que desde entonces da la impresión de que el Estado norteamericano tiene la capacidad de acuñar dinero:

..... MMMMMMM.....1

..... $ $ $ $ $ $ $$$..... (circulación)

..... MMMMMMM.....

Para Milton Friedman la causa que desencadena la inflación es un mal manejo o control del dinero por parte del Estado (Friedman, 1993: 105-131).

Según Friedman no todo gasto público genera inflación. Si el gasto público es financiado mediante impuestos o es dinero privado conseguido mediante préstamos, no hay inflación. ¿Por qué? Porque el Estado tiene más dinero y el ciudadano menos, pero es la misma cantidad de dinero. Coincidimos con este criterio de Friedman.

Pero si el Estado decide financiar el gasto público con inflación, ¿qué hace? La administración de Estados Unidos ordena al tesoro vender bonos al sistema de la reserva. Este, a cambio de los bonos, entrega billetes que acaba de imprimir, o los abona en las cuentas que el tesoro tiene en la reserva federal. El tesoro puede pagar ahora el gasto público.

Evidentemente, Friedman declara inocentes a las empresas monopólicas y reconoce un solo culpable: el Estado discrecional, que manipula los signos de valor y el dinero crediticio para regular la oferta monetaria. También queda absuelto el sistema capitalista y, muy particularmente, en su fase monopolista.

El premio Nobel Milton Friedman, autor de Una historia monetaria de Estados Unidos, no tiene en cuenta los siguientes hechos históricos:

• Con el capitalismo monopolista el desarrollo del crédito alcanzó tal nivel que prácticamente el dinero real –el oro– fue sustituido en la circulación no solo a nivel nacional, sino internacional.

• De las tres formas monetarias: el dinero metálico, el papel moneda y los depósitos bancarios, este último pasó a predominar.

• Como la inflación solo es posible a partir de los representantes del dinero o signos de valor, con el capitalismo monopolista la inflación se hace un fenómeno crónico.

• El capitalismo monopolista de Estado agrava aún más esta situación, pues el sistema de regulación económica estatal incide, precisamente, sobre la esfera monetaria a través del crédito dirigido.

• La especulación competitiva de los bancos privados, de los monopolios, de una parte, y el desarrollo de la deuda pública por parte del Estado, agrava el mecanismo inflacionario. El gasto militar se sufraga con un presupuesto inflado.

El sistema financiero internacional creado después de la Segunda Guerra Mundial (el sistema de Bretton Woods), dio la posibilidad para que cada Estado nacional y sobre todo los Estados más desarrollados, pudieran regular sus políticas económicas e industriales, a partir de que el sistema monetario internacional garantizaba estabilidad y cierta seguridad en las expectativas. No estábamos en un mundo financiero turbulento imprevisible.

La tasa de cambio monetaria vino a desempeñar una variable de decisión estatal en la competencia a escala global. Para aprovechar esta magnitud reguladora de la competencia global, Estados Unidos empezó por abandonar el régimen de cambios fijos de Bretton Woods e introdujo un régimen de cambios flotantes generalizados:

1 onza de oro = $35...→...1 onza de oro = ???

Había una fuerte racionalidad económica en esta decisión unilateral de 1973: las autoridades norteamericanas esperaban compensar una competitividad declinante y un endeudamiento creciente mediante la exportación de los desequilibrios macroeconómicos. El régimen de cambios flotantes les dotaba de una herramienta monetaria ligera y eficaz, permitiéndoles escapar a los ajustes que habría supuesto el nuevo estatus de deudor de Estados Unidos.

En un régimen de cambios fijos y de convertibilidad-oro se habrían vistos obligados, como les ocurre actualmente a todos los países del Tercer Mundo, a pagar el precio con una relativa pérdida de soberanía y muy impopulares medidas internas de austeridad.

El nuevo régimen les ha permitido aprovecharse de las reservas de ahorro del planeta para mantener un elevado nivel de gasto. Gracias a su potencia política y al dólar, única moneda de reserva mundial, Estados Unidos ha salvaguardado una soberanía plena y completa en el terreno monetario: sus aliados no podían cuestionar la política americana sin desestabilizar el tejido institucional y las estructuras de seguridad de la Guerra Fría, de los cuales obtenían múltiples beneficios.

Desde que la oferta monetaria es regulada por el Estado y se hizo flotante la tasa de cambio, tanto la tasa de interés como la tasa de cambio monetaria, junto a todas las formas de derivados financieros en el mercado mundial de capitales, son magnitudes reguladoras al servicio de las transnacionales y los Estados del Norte, pero sobre todo de Estados Unidos.

El proceso de “dolarización” desigual de la economía global desempeña un papel importante en el “reparto geográfico” de la crisis global. Una posibilidad abstracta de salida de la crisis está en el crecimiento del mercado interno en China y en general en el mercado interno de todos los grandes acreedores de Estados Unidos. Pero… ¿Está dispuesto Estados Unidos a saldar deudas, exportando alta tecnología a sus acreedores? ¿Puede el gobierno de Estados Unidos evitar que las corporaciones estadounidenses exporten tecnología avanzada a China, Rusia, India y al resto del mundo?

El movimiento de las criptomonedas contra la dolarización

La criptomoneda es un medio digital de intercambio, que aprovecha técnicas de cifrado para reglamentar la generación de unidades y verificar la transferencia de fondos. Opera de forma independiente de un banco central y se convierte en “dinero digital” mediante varios caminos, siendo las llamadas plataformas Exchange una de las opciones.

El surgimiento de múltiples monedas digitales a escala global en contraposición al dólar, constituye un desafío, aun no suficientemente fuerte a la divisa internacional que ha monopolizado por décadas esa función.

De cierta manera, las criptomonedas pasan a desempeñar el papel de “equivalentes” de las demás mercancías, con el agravante de ser, en su mayoría, signos de valor. El hecho de que las criptomonedas experimenten significativos movimientos de precios de manera especulativa, introduce en los cuatro mercados (mercado laboral, de mercancías, de capitales y mercado tecnológico) un movimiento de precios difícil de predecir y controlar, lo que hace muy vulnerable la contabilidad de la inflación o la deflación.

Por tanto, las criptomonedas resultan tan especulativas como los títulos de valor, y constituyen un signo de valor tan inflacionario como el dinero crediticio, por más que se les utilice como una respuesta alternativa al dominio casi exclusivo del sistema monetario internacional por la moneda que emite el gobierno de Estados Unidos, principal exportador de la inflación a escala global. Se lucha contra la inflación del dólar por medio de la inflación o la deflación de los precios gracias al uso de las criptomonedas.

La primera criptomoneda fue el bitcoin, creada en el 2009 a un año después de la crisis de liquidez que estremeció la economía mundial. El bitcoin ha tenido un incremento acelerado que preocupa a los especialistas, pues razonan que su valía podría caer en picada con tan solo un clic, porque no tiene respaldo ni se deriva de otros activos y desde esa fecha han aparecido muchas otras monedas de este tipo, con diferentes características, calculándose que existan más de mil variedades.

Algo muy particular de las criptomonedas es que eliminan a los intermediarios (bancos) descentralizando todas las operaciones. El control del proceso es de los usuarios. ¿Es realmente así? ¿O estamos en presencia de bancos digitales que controlan cada uno la criptomoneda que emiten? Todo parece indicar que estamos frente a bancos muy reales (nada imaginarios) que se benefician de las operaciones que realizan sus clientes.

Su crecimiento ha sido tal que bancos como Goldman Sachs y Black Rock ya ofrecen gestoría a organizaciones de cobertura que están invirtiendo agresivamente en ellas y su valor depende de las solicitudes, teniendo como referencia a las divisas de mayor influencia. Algunas de las monedas digitales se respaldan con mercancías concretas (petróleo, oro o diamantes); algunas no son controladas por ningún Estado; otras son controladas por Estados adversarios al dólar, incluso, los llamados “Estados fallidos”, y, por tanto, son apreciadas como un peligro por el “dueño” del sistema dolarizado de la economía mundial.

Hoy más de 100 reconocidas criptomonedas se clasifican por su volumen de capitalización en el mercado y se valoran por su demanda y la cantidad de monedas emitidas o creadas. Precisamente, la utilización de las criptomonedas (signos de valor) como “equivalentes” trae aparejado significativos movimientos de precios de manera especulativa, nada menos que en los cuatro mercados (mercado laboral, de mercancías, de capitales y mercado tecnológico); movimiento de precios muy difícil de predecir y controlar, lo cual hace muy vulnerable la contabilidad de la inflación o la deflación.

Se lucha contra la inflación del dólar por medio de la inflación o la deflación de los precios gracias al uso de las criptomonedas. Las criptomonedas resultan tan especulativas como los títulos de valor, y constituyen un signo de valor tan inflacionario como el dinero crediticio, por más que se les utilice como una respuesta alternativa al dominio casi exclusivo del dólar.

Muchas criptomonedas, como el bitcoin, son de edición limitada (21 millones), es decir, que el código con el cual se “minan”, está programado para crear una cierta cantidad como límite. Este proceso es lento y cada vez más complejo pues el código se vuelve más difícil para minar una moneda, para garantizar su seguridad y evitar fraudes o duplicaciones. Así pues, se requiere de más equipo de hardware (mineros) que trabajen más tiempo para crearlas; aunque ya empiezan a surgir criptomonedas creadas mediante algoritmos. Podemos presentar algunos pocos ejemplos que ilustran apenas el camino recién iniciado del surgimiento de estas monedas digitales, que, al parecer, van a inundar la circulación monetaria mundial.

• El bitcoin es la criptodivisa más usada en todo el mundo.

• El ether es una criptomoneda que aventaja al bitcoin, porque no tiene límite para crear monedas. Mientras el bitcoin tiene un límite de 21 millones de monedas, el ether no tiene límites.

• El litecoin cuenta con una red para manejar 84 millones de litecoins. Es decir, cuatro veces más que el bitcoin. Además, al igual que pasa con etherum, la red litecoin también es más rápida. Tan solo hacen falta 2´30 minutos para generar una transacción, cuando la red bitcoin requiere 10 minutos.

• El ripple es una criptomoneda que ofrece transferencias de dinero prácticamente instantáneas y baratas, pues reduce el tiempo de transacción a unos cuantos segundos y los costos a unas pocas centésimas de dólar.

• El bitcoin cash resultó de una evolución del bitcoin, que permitió crear una nueva moneda digital con posibilidad de almacenarse en una red de datos mayor; el bitcoin cash eleva la capacidad de 8 MB cada 10 minutos, mientras que el bitcoin tiene un límite de 1 MB cada 10 minutos.

• La cardano es una criptomoneda que carece de mineros, pues opera mediante un nuevo algoritmo denominado “Ouroboros”. Este protocolo garantiza la máxima seguridad posible en la plataforma. Permite, además, una nueva generación de contratos inteligentes mediante un nuevo lenguaje desarrollado para la utilización del cardano.

• El 3 de diciembre del 2018, el presidente Nicolás Maduro anunció la creación del Petro, criptomoneda respaldada por 5 342 millones de barriles de la Faja Petrolífera del Orinoco. Se establece esta criptomoneda con facultad para realizar procedimientos internacionales, superando las dificultades que le ha implicado a Venezuela las imposiciones establecidas por el gobierno estadounidense, y poder así financiar su desarrollo económico y social mediante un recurso digital rápido, directo y sin intermediarios.

| Monedas digitales estatales | Monedas digitales privadas |

| El Petro (Venezuela) El Turcoin (Turquía) El Criptorublo (Rusia) Cut y Carat (Israel) CriptoBRICS: pediente | El bitcoin El bitcoin cash El ether El ripple La cardano |

Hoy existen muchos tipos de monedas digitales, presentamos a continuación algunas de las más utilizadas a escala nacional e internacional:

Hay algo aún más novedoso en el campo de la especulación: las criptomonedas funcionan como capital ficticio y, por tanto, atraen capital ajeno para la inversión: se compran con divisas normales y aportan beneficios o ganancias de capital como los títulos de valor.

Las criptomonedas y la tasa de interés

Como quiera que la tasa de interés desempeña un papel tan importante en la capitalización de las criptomonedas en bolsa, es necesario conocer los cambios que ha sufrido el movimiento de la tasa de interés.

En época de Marx la tasa de interés no era objeto de regulación estatal, se regía por la oferta y la demanda de crédito. Ya en la época del imperialismo las políticas monetarias keynesianas promovieron tasas de interés bajas y estables para regular el movimiento especulativo de los títulos de valor; mientras que posteriormente las políticas monetarias neoliberales promovieron tasas de interés altas para atraer capital extranjero.

En la actualidad las tasas de interés se rigen por la oferta y la demanda de crédito a escala global y, por tanto, hay una lucha de fuerzas entre las políticas monetarias de los Estados y las corporaciones en pugna por acceder a capital ajeno. Cada nueva criptomoneda es una oportunidad de acceder a capital ajeno global para la inversión propia de un Estado u otro o para beneficio de alguna corporación.

Por supuesto, puede sobrevenir una burbuja financiera de criptomonedas que explote y sobrevenga una crisis financiera repentina, algo que aún parece temprano, dada la fase del ciclo económico capitalista, que no ha avanzado suficientemente hacia la fase del auge, pues es sabido que la crisis sobreviene después del auge.

Otra novedad de las criptomonedas como capital ficticio, es que, por ser dinero virtual global, no cuenta con un Banco Central Nacional que pueda manipular el precio de las criptomonedas mediante el movimiento de la tasa de interés. Por tanto, en tanto no exista un Banco Central Global, la tasa de interés se moverá de forma espontánea en el mercado global de capitales. Las empresas nacionales que preferentemente atraerán capitales de inversión extranjera, serán las que aporten alguna tecnología muy avanzada a escala mundial, algo así como productos y servicios únicos.

Es necesario distinguir el precio de demanda de una criptomoneda de su precio de oferta. Una vez que la criptomoneda está creada y ofertada, habrá quienes estarán dispuestos a obtenerlas por su precio de demanda:

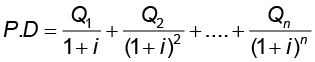

La inversión financiera, para Keynes, está estrechamente relacionada con el precio de demanda corriente de un bien de capital (P.D):

Donde:

Qn: rendimientos esperados.

i: tasa de interés

El movimiento del capital financiero subordina, por tanto, al movimiento de las criptomonedas como capital ficticio, ya que ahora se cuenta con una nueva forma competitiva de acceder a capital ajeno para la inversión real:

Ft Ft

D- M ...P...M´- D+d - TV en criptomonedas/i -D-M...P...M´-D´

Mp Mp

------------------------- -------------------------- --------------------

Capital industrial Capital ficticio Capital industrial

---------------------------------------------------------------------------

Capital financiero

TV en criptomonedas/i = Capital ficticio expresado en títulos de valor en criptomonedas/interés

El precio de oferta de una criptomoneda es, por tanto, una inversión financiera, aunque la criptomoneda sea un resultado matemático tecnológico que facilite su doble función como signo de valor y capital especulativo.

No resulta nada fácil pronosticar a corto plazo si se va a producir un cambio en el poderío financiero universal, pero muchos analistas apuntan a que la situación que ha abierto la existencia de las criptomonedas dará un mercado alterno y ofrecerá mayores oportunidades. Las reacciones en Europa han sido rápidas, el Banco Central Europeo ya se plantea utilizar el yuan como reserva. Este es el telón de fondo en la gran batalla por la nueva repartición del mundo: la pérdida del poder unipolar es evidente y este proceso, sin lugar a dudas, puede ayudar a debilitar la subordinación financiera y monetaria de los pueblos y Estados del Sur político a los Estados del Norte y a sus corporaciones.

CONCLUSIONES

El dinero devino capital bajo determinadas condiciones históricas, de allí que el movimiento del dinero, aunque se entrelace con el movimiento del capital, tiene su propia lógica interna. Y, sin embargo, una vez que el movimiento del capital se consolida, subordina al movimiento del dinero a tal punto que lo lleva a cumplir funciones especulativas cada vez más complejas y arriesgadas, conducentes a burbujas financieras explosivas.

El actual desarrollo de las monedas virtuales o criptomonedas ha sido posible gracias a las modernas tecnologías de la informática y las comunicaciones que, junto a la aplicación generalizada de la robótica, la inteligencia artificial, la telerobótica y la telepresencia, han permitido modificar el movimiento del dinero y el capital, sobre todo, en la esfera especulativa.

Pero la necesidad del surgimiento de las criptomonedas está asociada al complejo desarrollo de las contradicciones a escala mundial entre las gigantescas corporaciones globales, los Estados capitalistas del Norte y del Sur, y la pugna por dominar los cuatro mercados globales fundamentales: el mercado de mercancías, el mercado de capitales, el mercado tecnológico y el mercado laboral.

Emplear otros medios de pago, evidentemente, es un rechazo al control por Estados Unidos del dólar como divisa mundial. Las sanciones y los boicots no han logrado otra cosa que orientar y empujar hacia la opción del multipolarismo. Naciones como Rusia, Irán, China y otros siguen una estrategia de desdolarización para escapar de la dominación del dólar. La propia Unión Europea sigue ese camino con el euro. Con la actual crisis global se vienen produciendo a gran velocidad alianzas recién nacidas, con distintos niveles de acuerdos, tales como entre Rusia y China, de una parte, y de Brasil, Rusia, India, China, Sudáfrica (BRICS) y, por tanto, Estados Unidos se ve obligado a contraatacar.

Bolívar y Martí se refirieron tempranamente al equilibrio del mundo como una opción al desarrollo y la independencia de los pueblos de Nuestra América. Pero el equilibrio del mundo solo es posible, si en la gran diversidad de intereses globales prevalecen las fuerzas en favor de la paz. Uno de los eslabones de los acontecimientos históricos que pueden definir esta situación mundial puede relacionarse con la siguiente pregunta:

¿Tiene Estados Unidos capacidad política para impedir que la moderna China avance con su proyecto pacífico de la Ruta de la Seda hacia el resto del mundo?

BIBLIOGRAFÍA

Friedman, M. R. (1193). Libertad de elegir. España: Editorial Planeta-De Agostini, S.A.

Infante Ugarte, J (2018). Las monedas digitales o criptomonedas; actualidades y perspectivas. Ponencia presentada en el III Congreso Internacional de Gestión Económica y Desarrollo, celebrado en el Palacio de las Convenciones, La Habana, del 29 de mayo al 1ro de junio.

Keynes, J. M. (1968): Teoría general de la ocupación, el interés y el dinero. La Habana: Edición Revolucionaria, Instituto del Libro.

Lebowitz, M. A. (2005). Más allá de El Capital, La economía política de la clase obrera de Marx. Madrid: Ediciones AKAL, S.A.

Marx, C. (1973). El Capital. Tomo. I, La Habana: Editorial de Ciencias Sociales.

Molina, E. (2007). En busca de una Teoría Crítica para el desarrollo de América Latina. La Habana: Ruth Casa Editorial.

Enlace alternativo

http://rpi.isri.cu/sites/default/files/2020-04/RPIDNo.5_A05_relac.pdf (pdf)