La innovación revelada por el margen extensivo en las exportaciones de las empresas proveedoras de servicios mineros en Chile

The innovation revealed by the extensive margin in the exports of the suppliers of mining services in Chile

Tec Empresarial

Instituto Tecnológico de Costa Rica, Costa Rica

ISSN: 1659-2395

ISSN-e: 1659-3359

Periodicidad: Cuatrimestral

vol. 12, núm. 2, 2018

Recepción: 18 Diciembre 2017

Aprobación: 11 Mayo 2018

Resumen: Chile es reconocido por el gran aporte que brinda la industria minera a sus exportaciones y al crecimiento económico del país. En este contexto, la innovación de la industria minera es clave para mejorar la productividad, disminuir costos, reducir externalidades medioambientales negativas y diversificar la oferta exportadora. Estos retos constituyen una oportunidad para las empresas proveedoras de servicios en la minería para que, al involucrarse en la creación de soluciones intensivas en conocimiento, aporten en la diversificación de la canasta exportadora de este sector y en la solución de los desafíos medioambientales. En este artículo, la innovación se analiza mediante la diversificación de las exportaciones, donde se descomponen sus variaciones en el margen intensivo y extensivo. Este último es interpretado como una evidencia indirecta de la innovación en la exportación, representado por la entrada de nuevas combinaciones de empresas, tipos de servicios y mercados de destino. Dentro del margen extensivo, se diferencia a las empresas por su origen de capital, pudiendo ser chilenas o de propiedad extranjera. Los resultados indican que las empresas chilenas juegan un papel mucho más importante en la diversificación y la innovación del sector comparado con su modesta participación en las exportaciones.

Palabras clave: Exportación de servicios, margen extensivo, innovación, diversificación, cadenas globales de valor.

Abstract: The Chilean mining industry provides a great contribution to the exports and the economic growth of this country. The innovation of the mining industry is key to improve the productivity, cut costs, reduce negative environmental externalities, and diversify the exports. These challenges constitute an opportunity for companies providers of services in mining, because being involved in the creation of knowledge-intensive solutions, contributes to the diversification of the export basket of this sector and the solution of environmental challenges. In this article, innovation is analyzed through export diversification, classifying the exports’ variations in intensive and extensive margins. The latter is interpreted as indirect evidence of innovation in exports, represented by the entry of new combinations of companies, types of services and destination markets. Within the extensive margin, companies are differentiated by their capital’s origin, being Chilean or foreign owned. The results indicate that Chilean companies have a much more important role in the diversification and innovation of the sector, compared to their modest participation in exports.

Keywords: Services Exports, Extensive Margin, Innovation, Diversification, Global Value Chains.

INTRODUCCIÓN

Chile es el mayor exportador de cobre del mundo, y representó un 26,9% de la producción mundial en 2016. Sin embargo, la producción chilena de cobre en los últimos años ha evidenciado un estancamiento. Entre 2015 y 2016, la producción se redujo de 5,76 a 5,55 millones de toneladas (una caída de 3,9%), mientras que en 2015 la producción se incrementó marginalmente (0,3%) y en 2014 también se redujo. Además, la participación del cobre en el total de las exportaciones se redujo de 49% a 46% entre 2015 y 2016. Esta contracción se explica por la caída en los precios mundiales del cobre y la producción (DIRECON, 2017; Minería Chilena. (2017a)).

De acuerdo con un estudio sobre un Registro de Proveedores de la minería, existían 4566 empresas proveedoras en promedio entre 2010 y 2014 (Achilles, 2016). En este estudio se consideraron para el análisis un total de 386 empresas, entre las que se encuentran 281 empresas de capital chileno y 105 empresas de capital extranjero. Las empresas de capital chileno representaron el 22% del total del valor exportado en el periodo analizado, por otro lado, las empresas de capital extranjero representaron 78%, siendo evidente que el aporte de las empresas nacionales es bajo.

En esta investigación se categorizará los eslabones en los cuales se encuentran los proveedores de servicios mineros, siendo estos: Exploración, Desarrollo, Extracción, Procesamiento y Ventas. Dentro de estos se encuentran los servicios de exportación de las empresas situadas en Chile. Cabe mencionar que el eslabón donde se agrupó la mayoría de empresas, tanto de capital chileno como extranjero, es el eslabón de Ventas, donde se pueden encontrar servicios de arriendo de maquinaria, venta de repuestos, servicios de mantenimiento de maquinarias, ventas a clientes con contrato, gestión de puertos, trading, entre otros.

La innovación es considerada, según el Manual de Oslo, como la implementación de un producto nuevo o mejorado, un nuevo método de marketing o un nuevo método organizativo en las prácticas comerciales, la organización del lugar de trabajo o las relaciones externas (OCDE, 2005, p. 46). Este Manual sugiere entonces una definición de la innovación que va más allá del ámbito tecnológico. En este contexto, la innovación en la exportación puede encontrarse en los productos y procesos de negocios requeridos por los mercados de destino y se divide en tres dimensiones: cumplimiento de normas y certificaciones; adaptación de los servicios a las preferencias de los clientes e identificación de nuevos canales de distribución (Frohmann, Mulder, Olmos y Urmeneta, 2016, p. 41). Por lo tanto, la venta de servicios nuevos a mercados existentes, servicios existentes a nuevos destinos o servicios nuevos a mercados nuevos son manifestaciones de que una empresa logró innovar en sus exportaciones. Nuevas combinaciones de empresas, productos y destinos revelan entonces la innovación exportadora a nivel micro-económico.

Esta investigación desea evaluar la participación en la innovación exportadora de las empresas proveedoras de servicios en la minería de capital chileno comparado a la de las empresas de capital extranjero. Dicha innovación exportadora se revela por la venta de servicios nuevos o la venta a destinos nuevos. Para este propósito, se utiliza la metodología de Park y Mulder (2017), donde se descompone la variación en el valor total de las exportaciones de servicios en tres dimensiones: empresa, producto y destino.

La hipótesis de este trabajo es que el aporte de las empresas de origen de capital chileno a la innovación en las exportaciones de los proveedores de servicios en la minería en Chile es pequeño, como sugiere su baja participación en el valor total exportado. Esta investigación permite identificar qué tipo de empresas son las que más aporta a la innovación en las exportaciones y qué tipo de innovación es más relevante en términos de nuevos servicios y destinos.

Revisión de literatura

En los últimos años, la inversión extranjera directa ha contribuido a que la producción y exportación de la industria minera chilena crezca del 16% de la producción mundial de cobre en los años 90, al 30% durante el 2015 (Consejo Minero, 2016). Sin embargo, el envejecimiento de algunos yacimientos ha provocado una reducción en la producción de cobre, lo cual ha tenido un efecto negativo en la participación de Chile en la producción mundial, sumando además que otros países han elevado su producción de cobre en el periodo de 2005 a 2014, como Perú en 37%, República Democrática del Congo en 956% y China en 114% (IDEPE, 206).

En el entorno económico internacional se caracteriza cada vez más por sus avances tecnológicos en diferentes sectores que incrementan la competencia a nivel mundial. Estas tendencias han tenido como consecuencia la creciente inserción de las empresas en los mercados globales (Benítez, 2007). A raíz de la mayor competencia, las empresas buscan reducir sus costos de producción, desarrollando en el extranjero partes de su cadena de valor donde sea más rentable. Este fenómeno, conocido como offshoring, ha ampliado su alcance y hoy en día abarca también actividades intensivas en conocimiento (Doh, Bunyaratavej y Hahn, 2009; Griffith, Harmancioglu y Droge, 2009).

En Chile, las empresas especializadas en la extracción de cobre están en las primeras etapas de las cadenas de producción, proporcionando insumos intermedios a otras empresas en otros países que se encuentran más abajo en la cadena de valor. Además, Chile es reconocido en la industria de minería por tener muchas empresas proveedoras que no solo venden servicios a las empresas extractoras en el país, sino también que exportan a otros países de la región (BID, 2014). En este sentido, la integración de Chile en la economía mundial no sólo se sustenta en el comercio internacional de mercancías, sino también en la venta de servicios de alto valor agregado. Para aquello, el país busca contar con mercados externos lo más abiertos posible para que sus empresas nacionales compitan en igualdad de condiciones, principalmente mediante los tratados de libre comercio (Escalona, 2016, p. 165).

En el caso de la minería chilena, dentro del boletín “Patentamiento en el cluster mineria del cobre. Análisis de presentaciones realizadas en Chile” elaborado por el Instituto Nacional de Propiedad Industrial, la cadena de valor se caracteriza por las siguientes etapas (INAPI, 2010)

Exploración: se encuentran servicios como el análisis de muestras y químicos, el desarrollo metalúrgico y la caracterización de yacimientos.

Desarrollo: el modelado de yacimiento, la selección de la técnica minera apropiada, así como servicios de construcción y montaje, y consultoría especializada.

Extracción: abarca la perforación, tronadura, servicios de mantención y generales, como también el telemanejo y el pre acondicionamiento.

Procesamiento: incluye la fundición, chancado, molienda, electro afinación, la automatización de algunos procesos, la optimización del uso del agua y la energía eléctrica, la disposición de ripio, relaves, entre otros.

Ventas: se encuentran elementos como las ventas a clientes con contrato, gestión de puertos, trading, etc.

La internacionalización de los proveedores en la minería creció rápidamente en Chile. La proporción de estas empresas que exportaba creció de 26% en 2006 (Lagos, Lima, Urzúa y Garrido, 2007) al 34% en 2012. Sin embargo, solo para el 9% de los proveedores de capital chileno, las exportaciones representan más del 10% de sus ventas (Fundación Chile, 2014c). Para cambiar esta realidad, el Gobierno y el sector privado han introducido varias políticas que apuntan a potenciar el desarrollo tecnológico y la provisión de conocimientos especializados intensivos en servicios en este sector (Korinek, 2013).

Desde 2010, las empresas mineras BHP Billiton y Codelco, con el apoyo de la Fundación Chile, han impulsado la innovación de los proveedores en el sector con el Programa de Proveedores de Clase Mundial. Estas empresas ayudan a responder a desafíos, como eficiencia energética, productividad y otros. El crecimiento del sector de proveedores tiene el potencial para alcanzar estándares de países desarrollados. La minería es la única actividad del país que tiene la escala y vanguardia tecnológica para generar externalidades que impulsen un desarrollo económico masivo y sostenible.

METODOLOGÍA

Esta investigación busca evaluar la importancia de la innovación exportadora de las empresas proveedoras de servicios mineros de capital chileno y extranjero en el periodo 2010-2014. Dicha innovación se mide indirectamente mediante las exportaciones de nuevos productos o las ventas a nuevos destinos. Para dicho análisis, se utiliza la metodología de Park y Mulder (2017), que caracterizan la innovación en las exportaciones de las pymes de algunos países de América Latina. Este estudio observa los cambios anuales en los valores exportados en términos de empresas, productos o destinos nuevos o en desuso. Las tres dimensiones se estudian tanto por separado como conjuntamente, y también se identifican los componentes de innovación.

La metodología de Park y Mulder (2017) se sustenta en varios otros estudios. Estos son realizados por Eaton, Eslava, Kugler y Tybout (2007), Fernandes, Lederman y Gutierrez-Rocha (2013), Lederman, Rodríguez-Clare y Yi Xu (2011), y Brenton y Newfarmer (2007). Estos autores señalan que la variación en el valor de las exportaciones se puede descomponer en dos partes. Primero, el margen intensivo es el cambio en la venta de los productos existentes a destinos existentes. Segundo, el margen extensivo representa la exportación de nuevos productos o las ventas a nuevos destinos. Este último tiene dos componentes: i) las entradas al universo de exportación mediante nuevas combinaciones de empresas, servicios y destinos de mercado, siendo este donde se revela la innovación en las exportaciones de las empresas, y ii) el margen extensivo de salida, que constituye la desaparición de combinaciones de empresas, servicio y destinos.

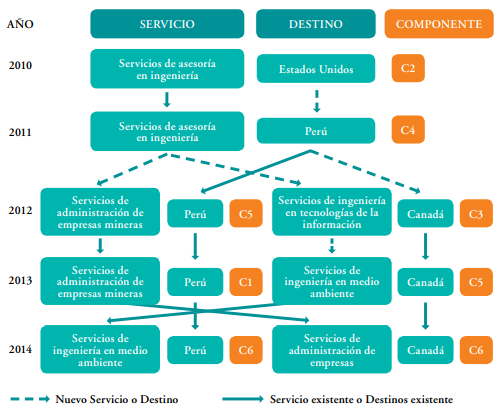

Tal como se puede evidenciar en la Figura 1, los márgenes extensivos e intensivos pueden analizarse combinando las tres dimensiones, conduciendo a una descomposición conjunta de los cambios componentes de innovación:

El componente C1 se refiere al margen intensivo de las exportaciones.

Los componentes C2 a C6 se refieren a la innovación de exportación, siendo nuevas combinaciones de empresa, producto o destino en el año en comparación con el siguiente:

- una nueva empresa comienza a exportar (C2); -una empresa existente exporta un nuevo servicio a un nuevo destino (C3);

- una empresa existente exporta a un nuevo destino un servicio que ya exporta a otro país (C4);

- una empresa existente exporta un nuevo servicio a un destino al que ya exportaba (C5);

- una empresa existente exporta una nueva combinación de servicios y destinos no presente en años anteriores (C6).

Por otro lado, los componentes desde C7 a C11 forman parte del margen extensivo de salida, donde las combinaciones desaparecen.

A continuación, en la Figura 2 se presenta un ejemplo con la finalidad de explicar la metodología que utiliza esta investigación, en donde se pone en evidencia los componentes de innovación en cuanto al margen extensivo de entrada. Las exportaciones continuas de servicios de asesoría en ingeniería, servicios de administración de empresas y servicios de ingeniería en medioambiente en 2011, 2013 y 2014, ilustran el margen intensivo en cuanto al servicio, ya que estos productos continúan exportándose. Del mismo modo, las exportaciones continuas a Canadá de 2012 a 2014 corresponden al margen intensivo en el nivel de destino, debido a que continúa siendo mercado de exportación, el cual representa el componente C1.

Este ejemplo permite ilustrar la innovación de exportación (en el margen extensivo de entrada) según cada dimensión por separado (empresa, servicio y destino). En 2010, la entrada de la empresa en el mercado de exportación es considerada como innovación de exportación a nivel de empresa. Esto corresponde al componente C2. Por otro lado, la exportación de servicios de asesoría en tecnologías de la información a Canadá en 2012 representa la innovación de exportación a nivel de servicio y destino, lo cual corresponde al componente C3. El cambio del destino de exportación de Estados Unidos, en 2010, a Perú, en 2011, del mismo servicio que se exportó el año pasado, se considera como innovación de exportación al nivel del mercado de destino. Esto corresponde al componente C4. El cambio de exportación en servicios de administración de empresas a Perú en 2012 es parte del componente C5, debido a que se exportó a un mismo destino, un nuevo servicio.

MUESTRA

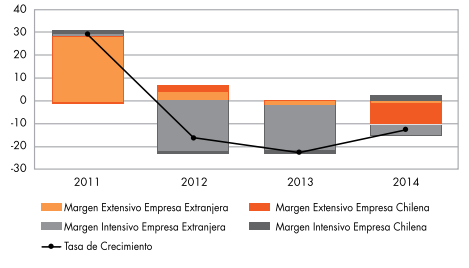

La investigación utiliza una base de datos que contiene información de las empresas exportadoras proveedoras de servicios en la minería en el periodo 2010-2014. Esta cuenta con montos de exportación, destinos, tipo de servicio, tamaño de empresa y origen de capital (extranjeras o chilenas). Fue elaborada sobre la base de cifras de las exportaciones de aduana (reportados por ProChile) y reportes de proveedores de la minería Alta Ley y Achilles. Se analizó la totalidad de empresas exportadoras de servicios en minería, las cuales se clasificaron por su tamaño, origen de capital, tipo de servicios y destino con la finalidad de poder analizar su proceso de internacionalización. En la Tabla 1 se encuentran las variables que formaron parte del estudio realizado para la obtención de la descomposición tridimensional.

Análisis de las exportaciones de proveedores en minería 2010-2014

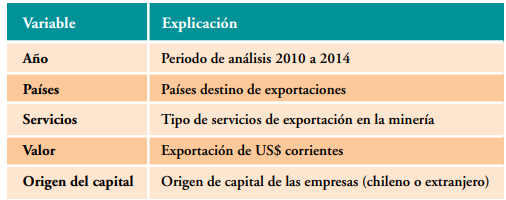

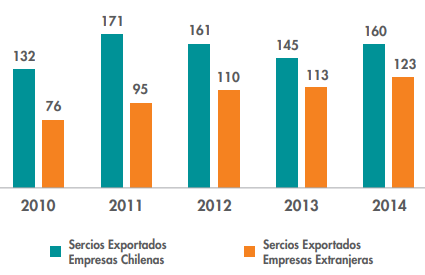

En el periodo 2010 a 2014, las empresas prestadoras de servicio a la minería asentadas en Chile exportaron por un monto total de US$ 920.118.320. La participación de las empresas de capital chileno en el monto total exportado fue baja (véase Gráfico 1).

Tras un aumento entre 2010 y 2011, las exportaciones registraron una caída en los tres años consecutivos. Esto se debe en parte a la baja del precio del cobre. Sin embargo, la caída también se debe a desafíos que frenan el crecimiento de la productividad y reducción de costos en la minería, por lo cual se requiere soluciones ricas en conocimiento y tecnología.

Descomposición de márgenes intensivos y extensivos

Entre 2010 y 2014, las empresas chilenas representaron en promedio 40,6% del total del margen extensivo de entrada, y las empresas extranjeras, el 59,4%. Es decir, estas últimas son las que más han aportado en la diversificación e innovación en las exportaciones. También son estas empresas las que aportaron la mayor parte al margen intensivo, lo que indica que ellas siguen exportando las mismas combinaciones en el periodo.

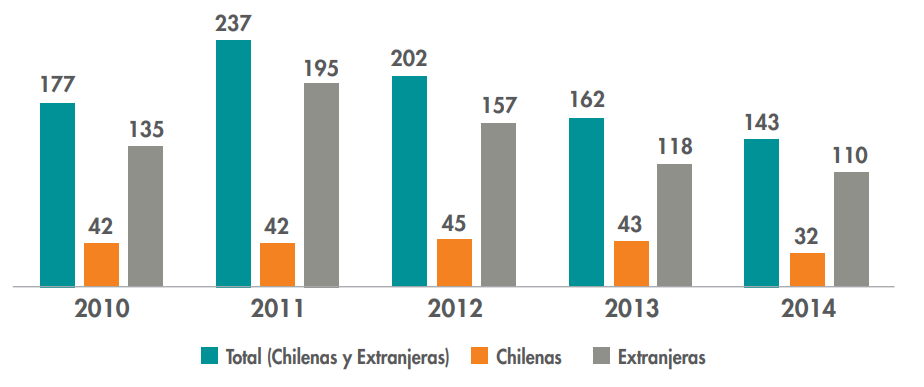

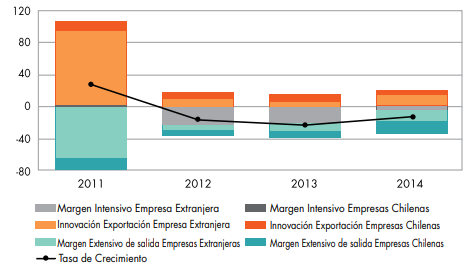

En el Gráfico 3 se agrega la descomposición del margen extensivo en dos componentes: el margen extensivo de entrada (que refleja la innovación exportadora) y el margen extensivo de salida. El margen extensivo de entrada representa todas las nuevas combinaciones de empresas, servicios y destinos. Por lo contrario, el margen extensivo de salida son todas las combinaciones de empresas, servicios y destinos existentes que salen del universo exportador.

El margen extensivo de entrada representó el 39,5% en promedio del crecimiento total de las exportaciones en todo el periodo, donde las empresas chilenas contribuyeron con el 9,8% y las empresas extranjeras contribuyeron con un 29,7%. Desde el 2012 en adelante, las empresas chilenas evidencian una evolución similar a la de las empresas extranjeras en este margen. En el 2011, el aporte de las empresas extranjeras fue de 91,6%, contra el 12,8% de las empresas chilenas. Cabe destacar que en este año la contribución del margen extensivo de entrada fue el más alto del periodo, y llegó a alcanzar el 104,5%.

En cuanto al margen extensivo de salida, se identificó que las empresas extranjeras y chilenas aportaron el 54% y 46%, respectivamente, en promedio en el periodo. Tal como se puede apreciar en el gráfico anterior, en el 2011 las empresas extranjeras representaron el 63% del margen extensivo de salida, frente al 14% de las empresas chilenas pero, para los años posteriores, las últimas cuentan con los recursos necesarios para mantenerse en el mercado o han sido empresas que exportan una vez y desaparecen.

Finalmente, en preciso señalar que estos cambios reflejan el crecimiento negativo de las exportaciones de servicios en la minería: -3,9% y del -1,5%, en promedio de las empresas extranjeras y chilenas, respectivamente. Eso demuestra que, aunque las empresas de capital extranjero exportaron más en cuanto a montos, las empresas chilenas han mantenido una mayor estabilidad en sus montos de exportación.

Innovaciones en las exportaciones en las tres dimensiones: empresa, servicio y destino

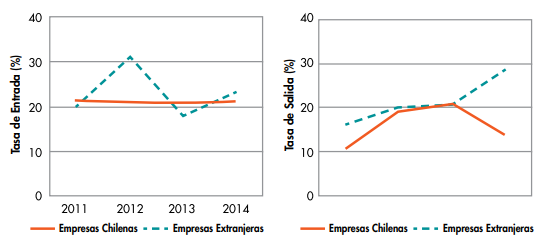

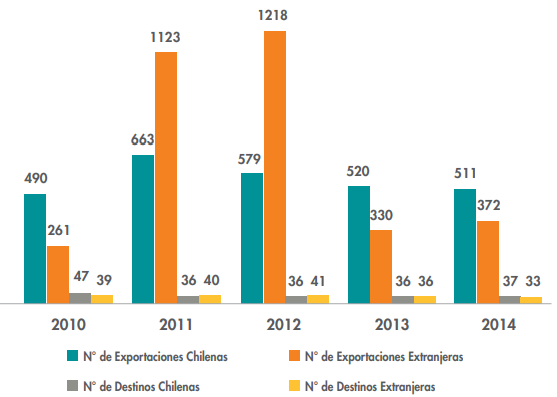

Una empresa que exportó en un año dado, pero no en el año anterior, se considera una empresa entrante. Por el contrario, si una empresa exporta en el año anterior, pero no en el próximo año, es una empresa saliente. Las empresas proveedoras de servicios, de manera general, presentan tasas anuales de entrada y de salida bajas. Las empresas chilenas evidencian un índice de entrada constante con una tasa de 20% en todo el periodo. Por el contrario, las empresas extranjeras mostraron tasas de entrada y salida entre el 20% y el 30%. La tasa de salida de las empresas chilenas fue menor que la de las empresas extranjeras y, por ende, se mantuvieron mejor en el comercio. Sin embargo, estas últimas representan la mayoría del valor total de las exportaciones (véase Gráfico 4).

En 2012, las empresas extranjeras tuvieron la tasa más alta de entrada pero, en contraste, al finalizar este periodo la tasa de salida tenía una tendencia que va en aumento, lo que no ocurre con las empresas nacionales. Las empresas extranjeras fueron las que más aportaron en el valor total de las exportaciones y esto se percibe en el margen intensivo, lo que indica que las exportaciones de estos tipos de empresas estaban representadas por empresas ya posicionadas, que utilizaron chile como su base para las exportaciones alrededor del mundo.

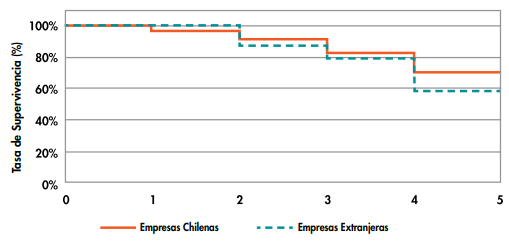

Por otro lado, la tasa de supervivencia anual, tanto de empresas extranjeras como chilenas, bajó de casi 100% en 2011 a menos al 58% para las empresas extranjeras y 70% para las empresas chilenas en 2014. Sin embargo, estos valores indican que un mayor porcentaje de las empresas nacionales sobrevivió a las empresas extranjeras. Esta diferencia se acentuó en el último año (véase Gráfico 5)

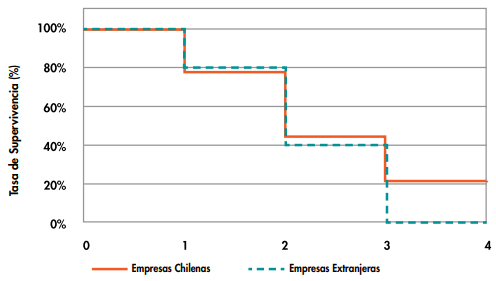

En cuanto a la tasa de supervivencia de empresas nuevas que entraron al universo exportador 2010, se identificó una evolución similar para los dos tipos de empresa (véase Gráfico 6). La mayoría de empresas en el primer año contó con una tasa de supervivencia del 80%; en el segundo año representó el 40% y en el tercer año solo el 20% de las empresas nacionales que entraron al universo exportador se mantuvieron en el mercado.

En definitiva, hubo más empresas nacionales que empresas extranjeras que entraron al universo exportador en este periodo. Además, la supervivencia de las empresas nacionales fue también mayor. Eso es sorprendente porque las empresas nacionales eran mucho más pequeñas que las empresas extranjeras. El número promedio de empresas chilenas que exportaban entre 2010 y 2014 fue de 35 y en el caso de las extranjeras llegaban a 21 empresas. En promedio entraron cada año 7 empresas nacionales y 5 empresas extranjeras al universo exportador entre 2010 y 2014. Sin embargo, los montos exportados de las primeras eran mucho más bajos que las de empresas extranjeras.

Los servicios que las empresas exportaron forman parte de los eslabones de la cadena de valor minera anteriormente mencionada. Es importante destacar que Chile no solamente cuenta con empresas situadas en su territorio que se dedican a la prestación de servicios que se encuentran en los eslabones de exploración o extracción debido a su experiencia en dichas áreas, pero se encontraron servicios que pertenecen a eslabones de Desarrollo, Procesamiento y Ventas. El eslabón en donde se encuentra el mayor número de empresas es el de Ventas con 171 empresas chilenas y 51 empresas extranjeras, siendo este eslabón en donde se encuentra la exportación de servicios relacionados con el arriendo de maquinaria y partes, o la venta de estas, lo cual también involucraría la prestación de servicios en gestión de puertos, trading, postventa, entre otros. Por otro lado, el eslabón Desarrollo, el cual es donde se encontraría la expansión en cuanto a la innovación de las empresas, es el segundo que cuenta con mayor cantidad de empresas, siendo 52 empresas chilenas y 25 extranjeras.

Se identificó que en todo el periodo se analizaron 6067 exportaciones efectuadas por todo el universo de empresas, en cuanto a las empresas chilenas representaron un 46% y las empresas extranjeras un 54% del número de exportaciones. En 2010 existieron un total de 751 exportaciones de servicios por parte de los dos tipos de empresas y para los siguientes años 1786, 1797, 850 y 883 respectivamente. En cuanto a los servicios exportados, se encontró que en todo el periodo se enviaron 288 tipos de servicios por parte de las empresas nacionales y extranjeras. En el Gráfico 7 se encuentran las cantidades que indican los tipos de servicios exportados por las empresas. Se aprecia claramente que las empresas chilenas son aquellas que lograron innovar en mayor cantidad en la dimensión servicios, debido a que cuentan con más tipos de servicios exportados que las extranjeras.

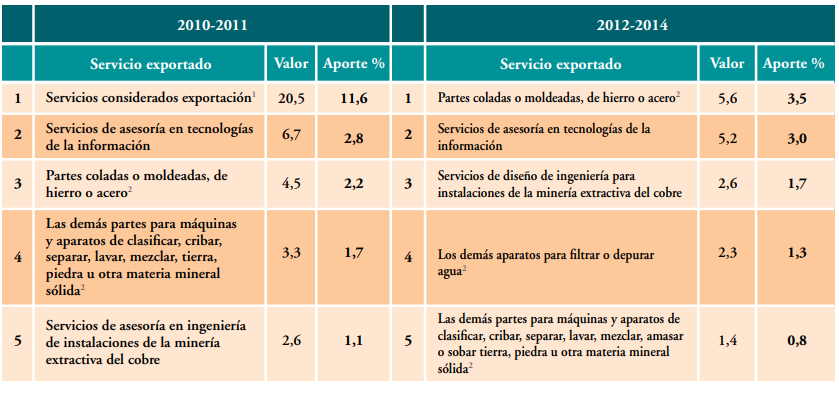

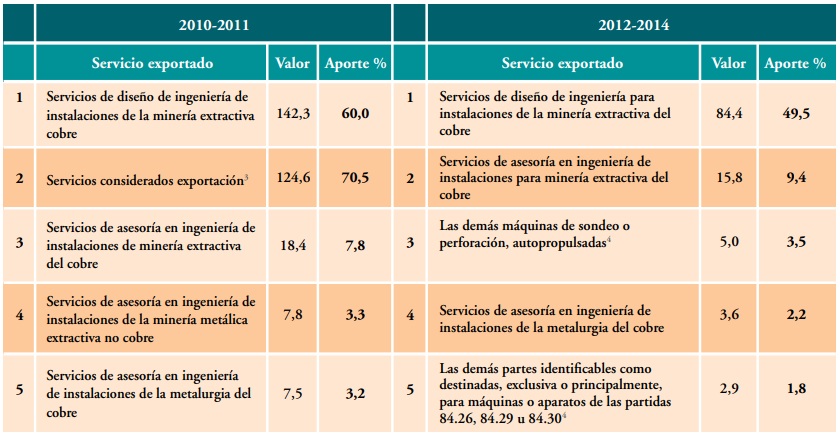

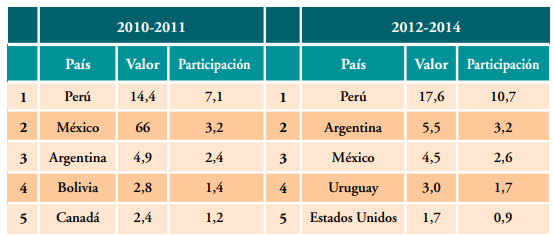

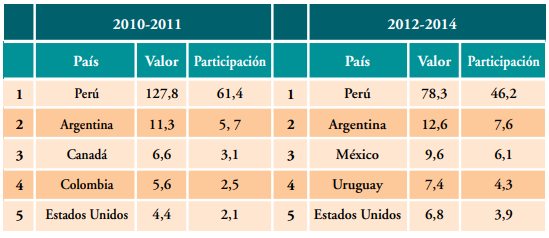

El periodo de la muestra 2010 a 2014 se divide en dos subperiodos: del 2010 a 2011, con un alto crecimiento en el valor de las exportaciones, y del 2012 a 2014, con una caída en este valor. En la Tabla 2 se encuentran los principales cinco servicios exportados por empresas chilenas en cada subperiodo, con la finalidad de saber si hubo un cambio en ellos en el tiempo. Los montos en dólares se encuentran considerados anualmente. Es posible observar que durante el periodo 2012 a 2014, tres de los cinco tipos de principales servicios exportados eran igual que los vendidos en 2010 y 2011. Sin embargo, el valor de exportación de dos de estos tres tipos de servicio registró una caída. Se evidencia también la exportación de dos nuevos servicios por parte de empresas chilenas en el periodo 2012 a 2014.

En el caso de las empresas extranjeras (véase tabla 3), los montos en dólares están considerados anualmente. Se identificó dos nuevos servicios exportados después de 2011: el primero corresponde a servicios de asesoría en ingeniería de instalaciones de la minería metálica extractiva distinta del cobre; por otro lado, se encontró la exportación de servicios que están relacionados con el arriendo o venta de la maquinaria en cuestión, o servicios que están involucrados con el eslabón de ventas, por ejemplo, el arriendo de máquinas de sondeo o perforación. Al igual que las empresas nacionales, en este lapso se identifican menores valores de exportación en los servicios exportados con anterioridad.

Los destinos hacia donde las empresas exportaron forman parte de los eslabones de la cadena de valor minera anteriormente mencionada.

En el Gráfico 8 se encuentra el número de exportaciones realizadas por tipo de empresa y el número de destinos que fueron parte de estas en el periodo analizado. Se observa que las empresas chilenas son aquellas que lograron innovar en mayor cantidad en la dimensión servicios, debido a que cuentan con más tipos de servicios exportados que las extranjeras. Las empresas nacionales cuentan con innovación en cuanto a destino en el periodo 2012-2014, ya que se identificaron envíos a otros países a los cuales no se exportaba con anterioridad, por ejemplo, en el análisis de los países destino de la exportación de servicios, se encontró que países de África forman parte de nuevos destinos, ya que en periodos anteriores no se registraban exportaciones.

Cabe indicar que Perú sigue siendo uno de los mercados más explotados por los proveedores de servicios en la minería. En la innovación en destino, se puede evidenciar, en las tablas 4 y 5, que empresas chilenas y extranjeras cuentan con exportaciones a nuevos destinos en el periodo 2012-2014, con relación al periodo anterior.

En definitiva, la diversificación en cuanto a destino por parte de los dos tipos de empresas se ve sesgado por la presencia de Perú como uno de sus destinos más importantes. Sin embargo, en los últimos años del periodo, se evidenciaron nuevos países destino, por ejemplo, Australia, Congo, China, Singapur, Sudáfrica, Taiwán, Zambia, entre otros, en donde se pueden encontrar países de distintos lugares del mundo y con gran diferencia en cuanto a conocimiento y evolución en la industria de la minería.

Contribución de los componentes de la innovación en las exportaciones

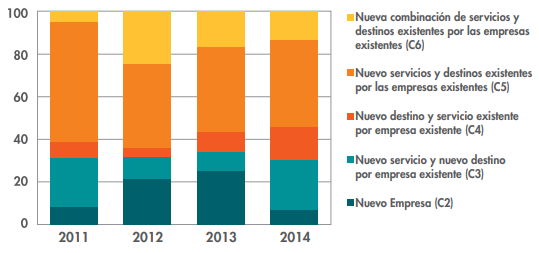

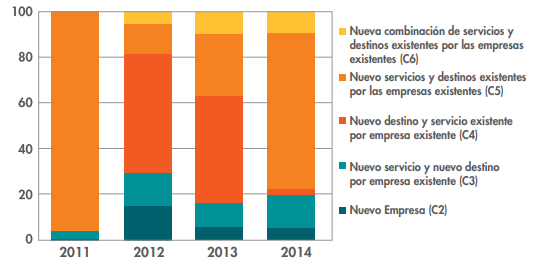

Con la finalidad de conocer la innovación en las exportaciones de las empresas proveedoras de servicios en la minería, se realizó la descomposición de los componentes que conforman el margen extensivo de entrada con sus tres componentes (empresa, servicio y destino), tanto para empresas chilenas como para empresas extranjeras (véase Gráfico 9 y 10), sobre la base de la metodología explicada arriba.

El componente más relevante de innovación en las empresas chilenas es la exportación de nuevos servicios a destinos existentes por las empresas existentes (C5), el cual representa el 44% en promedio en el periodo. El segundo componente más importante es la exportación de nuevos servicios a nuevos destinos por empresa existente (C3), el cual representa el 16,2% en promedio en el periodo, lo que refleja el hecho de que la mayoría de empresas comienza con la exportación de un solo servicio a un solo destino y se expande más adelante en ambas direcciones. Cabe resaltar que la mayoría de estas empresas es pyme.

En cuanto a las empresas extranjeras, el componente de innovación más relevante es la exportación de nuevos servicios a destinos existentes por las empresas existentes (C5), el cual corresponde al 51% en promedio del periodo. Esto puede deberse a que, en su mayoría, son grandes empresas que exportan más servicios a más destinos, por lo que resulta más fácil para ellos experimentar con nuevas combinaciones que para las empresas chilenas.

El segundo componente más importante en las empresas extranjeras son las exportaciones de servicios existentes a nuevos destinos por empresa existente (C4), el cual representa el 26% en promedio del periodo analizado y esto puede dar razón de que los precios de los productos básicos se estancaron o disminuyeron, y las empresas buscaron nuevos mercados de destino para expandir sus ventas. Finalmente, cabe mencionar que existen componentes en los que las empresas nacionales contribuyen más que las extranjeras, por ejemplo, en cuanto a la exportación de nuevas empresas (C2) con un 15% decir, las empresas chilenas tienen un rol clave en la diversificación contra un 6%.

CONCLUSIONES

Las empresas extranjeras cuentan con montos mayores de exportación de servicios a la minería, lo que se debe a que son multinacionales que usan a Chile como su plataforma para exportar sus servicios en la región y cuentan con más soluciones intensivas en conocimiento. Sin embargo, pese a representar en promedio el 22% de las exportaciones totales en el periodo analizado, las empresas de capital chileno juegan un papel mucho más importante en el margen extensivo de entrada con un 40% en promedio (véase Gráfico 2), es decir, las empresas chilenas tienen un rol clave en la diversificación exportadora.

Existen algunas distinciones entre los dos tipos de empresa. Si bien el número de empresas nacionales (que son en su mayoría pequeñas) es mayor al de extranjeras (que son en su mayoría grandes) en este periodo, la entrada y salida de las empresas chilenas en promedio es menor en comparación a las extranjeras. Además, la sobrevivencia de las empresas chilenas es superior. Este resultado sorprende por el hecho de que el tamaño de las primeras es superior a la de las segundas y que, por lo general, las empresas grandes sobreviven mejor que las chicas.

Esta investigación encontró que la innovación exportadora, en promedio, se encuentra realizada por los dos tipos de empresas, pero en su mayoría por empresas extranjeras, ya que son estas las que representan el valor total de las exportaciones. Las empresas extranjeras han innovado en la exportación de nuevos servicios a destinos existentes por las empresas existentes (C5) y las exportaciones de servicios existentes a nuevos destinos por empresa existente (C4). Por otro lado, la innovación en las exportaciones de empresas chilenas se registra en envíos de nuevos servicios a destinos existentes por las empresas existentes (C5) y por la exportación de nuevos servicios a nuevos destinos por empresa existente (C3).

Las empresas proveedoras de servicios nacionales se encuentran en un escenario de aprendizaje, donde están captando nuevos conocimientos y nuevas experiencias al formar parte del mercado internacional. Se vuelve fundamental, entonces, la inclusión de estas empresas en programas que faciliten las herramientas para que puedan innovar no solamente referente al destino, sino que puedan aprender de su proceso de internacionalización y construir una estabilidad que, en años futuros, los convierta en referentes en la exportación de servicios para la solución de la industria minera.

Por lo tanto, los programas o políticas que ayudan a promover el desempeño de las empresas chilenas proveedoras de servicios se vuelven fundamentales para que este tipo de empresas sigan aumentando su presencia en las exportaciones, la acogida de tecnologías e incorporándose a los eslabones de las cadenas de valor.

La inserción como proveedores de clase mundial ayudará en la diversificación tanto de servicios como en mercados de destino. Para diversificar la base productiva y exportadora, y así transitar hacia una matriz más intensiva en conocimiento, es necesario generar incentivos para sostener una agenda de acción en la industria minera, la industria de proveedores mineros, la comunidad científica y el Estado.

En cuanto a las limitaciones de este estudio, se pudo evidenciar un problema en la categorización o armonización de los tipos de servicios en los registros aduaneros de exportación, lo cual hizo que esta investigación fuera muy minuciosa en cuanto a elegir las empresas proveedoras de servicios y los tipos de servicios que ofrecían, con la finalidad de no involucrar la exportación de bienes dentro del análisis. Sin embargo, por el motivo antes mencionado, pudiera existir un porcentaje de error considerable. Por otro lado, no se pudo encontrar información valida de años pasados y aún no se encontró data actualizada para los años posteriores, con lo que se podría entregar cifras actualizadas para este sector, lo cual representa información valiosa tanto para el sector público como privado.

Esta investigación deja un campo abierto para que futuros estudios puedan profundizar su análisis u optar por realizar otro estudio a partir de esta base. En este estudio se analizó la tasa de supervivencia del universo de empresas y se destacó que las empresas nacionales contaron con mayor permanencia en el mercado, lo cual resulta interesante de analizar para conocer los factores o variables que se encuentran dentro de este resultado.

Por otro lado, a partir de la base de los resultados en cuanto a la diversificación en términos de servicio, empresa y destino, se pueden realizar estudios que se enfoquen en analizar las variables que se relacionan con la entrada y salida de las tres dimensiones que se involucran. Es decir, conocer el tipo de mercado de destino y los tipos de servicios que son exportados para que las empresas puedan crear estrategias de introducción y diversificación tanto de servicios como en destino.

Esto podría ayudar a la creación de alianzas público-privadas enfocadas en la generación de estrategias para la promoción de los proveedores de la minería, que sobre la base de los resultados y la data que contiene este estudio puedan conocer los campos o tipos de servicios que exigen los distintos mercados que se relacionan con la industria minera, logrando de esta forma involucrar a los proveedores de servicios en los eslabones de las cadenas globales de valor de la industria minera.

Finalmente, la actualización anual de este estudio con información confiable pudiera entregar resultados para que los interesados en esta área del sector público y privado conozcan las cifras necesarias para mantener un seguimiento sobre la innovación y diversificación del universo de empresas que conforman los proveedores de servicios en la minería en Chile.

REFERENCIAS BIBLIOGRÁFICAS

Achilles. (06 de 04 de 2016). Minería en América Latina: su evolución y nuevos desafíos. Recuperado el 11 de 04 de 2017, de Recuperado el 11 de 04 de 2017, de http://www.achilles.com/es/acerca-de-achilles/informacion-para-la-industria/3882-mineria-en-america-latina-su-evolucion-y-nuevos-desafios. [Links]

Benítez, L. (2007). El proceso de internacionalización de las empresas en el mundo competitivo y globalizado actual. Contribuciones a la Economía. Disponible en http://www.eumed.net/ce/2007b/jelb1.htm. [Links]

Brenton, P. y Newfarmer, R. (2007). Watching more than the discovery channel: export cycles and diversification in development. Policy Research Working Papers. (4302). [Links]

BID. (2014). Fábricas Sincronizadas: América Latina y el Caribe en la Era de las Cadenas Globales de Valor. Disponible en https://publications.iadb.org/bitstream/handle/11319/6668/FLagship-2014-ESPANOL.pdf ?sequence=2. [Links]

Cadot, O., Carrère, C. y Strauss-kahn, V. (2011). Trade diversification: drivers and impacts. In Trade and Employment: From Myths to Facts, M., Jansen, R. Peters y J. Salazar-Xirinachs. (Eds). Geneva: International Labour Office. [Links]

Cadot, O., Iacovone, L., Pierola, M. y Rauch, F. (2013). Success and failure of African exporters. Journal of Development Economics, 101, 284-296. [Links]

Consejo Minero. (2016). Reporte Anual 2016. Disponible en https://consejominero.cl/wp-content/uploads/2018/03/ReporteAnualConsejoMinero.pdf [Links]

DIRECON. (2015). Chile y el Comercio de Servicios. Disponible en https://www.direcon.gob.cl/servicios/. [Links]

DIRECON. (2017). Informe de Comercio Exterior Direcon - ProChile: Exportaciones No Cobre protagonizan los envíos de Chile en 2016. Disponible en https://www.direcon.gob.cl/2017/02/exportaciones-no-cobre-protagonizan-los-envios-de-chile-en-2016/. [Links]

Doh, J., Bunyaratavej, K. y Hahn, E. (2009). Separable but not equal: The location determinants of discrete services offshoring activities. Journal of International Business Studies, 40, 926-943. [Links]

Eaton, J., Eslava, M., Kugler, M. y Tybout, J. (2007). Export dynamics in Colombia: firm-level evidence. NBER Working Papers, (13531). Massachusetts: National Bureau of Economic Research. [Links]

Escalona, E. (2016). Exportación de servicios y recuperación del IVA crédito fiscal. Disponible en http://www.revistaestudiostributarios.uchile.cl/index.php/RET/article/view/40284. [Links]

Fernandes, A., Lederman, D. y Gutierrez-Rocha, M. (2013). Export entrepreneurship and trade structure in Latin America during good and bad times. Policy Research Working Paper, No. 6413. Washington, D.C.: World Bank. [Links]

Fundación Chile. (2014a). Modelo de Desarrollo y Gestión Empresarial para Proveedores. Disponible en http://desarrolloproveedores.cl/2013/07/caracterizacion-de-proveedores/. [Links]

Fundación Chile. (2014b). Proveedores de la minería chilena. Disponible en http://programaaltaley.cl/wp-content/uploads/2015/10/Estudio-de-Caracterizacion-de-Proveedores-de-la-mineria-2014.pdf. [Links]

Fundación Chile. (2014c). Proveedores de la minería chilena. Disponible en http://fch.cl/wp-content/uploads/2015/10/Reporte-de-Exportaciones-VD-25.08.2015.pdf. [Links]

Fundación Chile. (2016). El sistema de innovación minero en la región de Antofagasta. Disponible en http://fch.cl/wp-content/uploads/2016/09/Estudio-Barreras-de-Entrada-Innovacion-Mineria_mayo2016.pdf. [Links]

Frohmann, A., Mulder, N., Olmos, X. y Urmeneta, R. (2016). Internacionalización de las pymes: Innovación para exportar. Santiago: CEPAL LC/W.719. [Links]

Griffith, D., Harmancioglu, N. y Droge, C. (2009). Governance decisions for the offshore outsourcing of new product development in technology intensive markets. Journal of World Business, 44(3), 217-224. [Links]

IDEPE. (2016). Chile: Milicogate y la Oscuridad tras la Ley Reservada del Cobre (III). Disponible en https://www.idepe.org/single-post/2016/02/18/Chile-Milicogate-y-la-Oscuridad-tras-la-Ley-Reservada-del-Cobre-III. [Links]

INAPI.(2010). PATENTAMIENTO EN EL CLUSTER MINERIA DEL COBRE Análisis de presentaciones realizadas en Chile. Disponible en https://www.inapi.cl/portal/publicaciones/608/articles-738_recurso_1.pdf [Links]

Korinek, J. (2013). Mineral resource trade in Chile: contribution to development and policy implications. Disponible en http://desarrolloproveedores.cl/dp/ wp-content/uploads/2013/07/TAD-TC-WP201216-FINAL.pdf?d10dda. [Links]

Meller, P. y Gana, J. (2015). El desarrollo de proveedores mineros en Australia: Implicancias para Chile. Disponible en http://www.cieplan.org/media/publicaciones/archivos/378/El_desarrollo_de_proveedores _mineros_en_Australia_Implicancias_para_Chile.pdf. [Links]

Minería Chile. (2016). Exportaciones chilenas de servicios de ingeniería caen 33% en 1er semestre. Disponible en http://www.mch.cl/2016/11/30/exportaciones-chilenas-de-servicios-de-ingenieria-caen-33-en-primer-semestre/. [Links]

Minería Chile. (2017a). Chile: producción de cobre cayó 3,9% en 2016. Obtenido de http://www.mch.cl/2017/01/23/chile-produccion-cobre-cayo-39-2016/ [Links]

Minería Chilena. (2017b). Participación de Chile en mercado mundial del cobre cae 8,4 puntos en una década. Disponible en http://www.mch.cl/2017/03/13/participacion-chile-mercado-mundial-del-cobre-cae-84-puntos-una-decada/. [Links]

Lagos, G., Lima, M., Urzúa, O. y Garrido, I. (2007). Caracterización de las Empresas Proveedoras de la Minería y sus Capacidades de Innovación. Informe final. Disponible en http://repositoriodigital.corfo.cl/bitstream/handle/11373/1285/Caracterizacion%20de%20las%20empresas%20proveedoras%20de%20la%20mineria%20y%20sus%20capacidades%20de%20innovacion%20IF.pdf?sequence=1. [Links]

Lederman, D., Rodríguez-Clare, A. y Yi Xu, D. (2011). Entrepreneurship and the extensive margin in export growth: a microeconomic accounting of Costa Rica’s export growth during 1997-2007. World Bank Economic Review, 25 (3), 543-561. [Links]

López, A., Ramos, D. y Torre, I. (2009). Las exportaciones de servicios de América Latina y su integración en las cadenas globales de valor. Disponible en http://www.cepal.org/publicaciones/xml/3/35963/DocW37fin.pdf. [Links]

Organización para la Cooperación y el Desarrollo Económicos [OCDE]. (2005). Oslo Manual. (3 ed). Paris. [Links]

Park, H. y Mulder, N. (2017) Export innovation of SMEs as revealed by firm-level customs data in Latin America. Paper no publicado. Chile: CEPAL. [Links]

PROCHILE. (2014). Proveedores de la minería chilenos buscan conquistar Australia. Disponible en http://www.prochile.gob.cl/noticia/proveedores-de-la-mineria-chilenos-buscan-conquistar-australia/. [Links]

PROCHILE. (2015). Proveedores de la minería chilena Reporte de Exportaciones 2010/14. Disponible en http://www.fch.cl/wp-content/uploads/2015/10/Reporte-de-Exportaciones-VD-25.08.2015.pdf. [Links]

Programa Alta Ley. (2014). Minería y Desarrollo Sostenible de Chile. Una Minería virtuosa, sostenible e inclusiva. Disponible en http://programaaltaley.cl/wp-content/uploads/2015/10/Grupo-Lagos-Mineria-y-Desarrollo-Sostenible-Chile-(1).pdf. [Links]

Rebolledo, A. (2014). Cómo se inserta Chile en las cadenas globales de valor. Disponible en https://www.direcon.gob.cl/2014/10/como-se-inserta-chile-en-las-cadenas-globales-de-valor/. [Links]

Notas

Notas de autor